中信银行2012年利润零增长

|

| 数据来源:公司资料、瑞银证券 |

这个春天对中信银行来说有些苦闷。2012年年报出炉,实现净利润310亿元,同比仅增长0.7%,创下公司上市以来业绩增速新低,更成为近年来首只年度业绩零增长的银行股。

祸不单行。2012年中信银行总资产虽增至2.9万亿,但在股份制银行中已经位居招行、民生、兴业、浦发之后,从第二位降到第五。

资产质量问题让中信银行头疼不已,特别是四季度资产质量指标恶化。公司不良贷款余额122.6亿元,较年初增长37.1亿元,其中四季度单季不良余额就增加了26亿元。不良率达到0.74%,较年初和三季度末都上升了14个基点。关注和逾期贷款较年初增长了31.7%和100%。

中信银行年报称,造成净利润增幅有限的原因主要是,去年央行的两次降息以及该行主动增提拨备。招商证券的数据显示,中信银行四季度单季度计提拨备65亿元,相当于前三个季度拨备计提总和,全年共提拨备达131亿元,较上一年增82%。

但即使计拨备前的利润,也仅为547.1亿元,同比仅增长12.1%,中信银行亦无颜面对其他股份行30%以上的增速。而且这个增长率,远低于民生、浦发、兴业等几家规模接近的股份银行,也远落后于国有五大行平均11.2%的净利增长率。

对此,市场已经对中信银行丧失信心。自3月28日晚发布2012年业绩后,中信银行股价连续四个交易日下挫,4月3日收盘,中信银行A股再度下跌2.46%,成为A股唯一下跌的银行股。四个交易日,市值蒸发165亿元。

摩根大通日前已经降低中信银行至减持评级,并下调中信银行今明两年盈利预测为7%和2%,主要担忧点在于资产质量的下降和管理层预测净息差在年内将受压。

利率市场化冲击与资产质量隐忧

|

| 数据来源:公司资料、瑞银证券 |

对于业绩大幅下滑,中信银行对外表示,主要是去年央行的两次降息以及该行主动增提拨备。事实上就是来自利率市场化和实体经济不佳对银行业的冲击,导致中信银行的低迷。

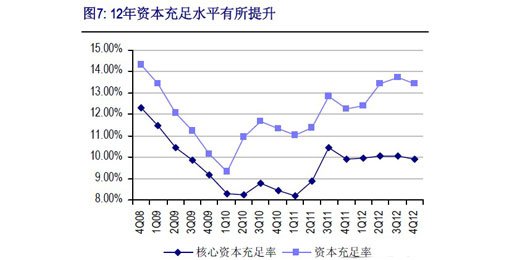

“因为加提拨备的原因,净利润增长不大。” 对于中信银行的“落后”表现,行长朱小黄在业绩发布会上称,“去年四季度加提了拨备,主要考虑经济形势的变化,更持谨慎态度,还要更快地提足拨备,从拨贷比来看,中信银行拨贷比从2011年的1.62%增加到2.12%,接近2.5%的监管指标。”

利率市场化对依靠巨大息差收入的银行来说算得上致命打击,中信银行2012年息差下降9个基点至2.81%。

2012年全球经济增长缓慢,美国财政问题与欧洲主权债务危机形势严峻,导致新兴经济体增长普遍放缓,我国经济增速也明显放缓。受此冲击,银行业的不良贷款问题也浮出水面。

特别是以无锡尚德为代表的光伏行业陷入破产危机,以及江浙地区企业资金断链的问题,让当地银行业受到明显冲击和影响。中信银行行长朱衅也表示,去年的不良贷款主要还是集中在长三角等地中小企业。

此前中信银行也公告称,董事会同意将无锡、温州、佛山、泉州分行划归总行直接管理。这表明包括中信在内的一些银行已经注意到沿海发达地区发生的一些信贷风险正在上升。

平安证券指出,中信银行面临巨大的资产质量压力。平安证券注意到,2012年四季度,中信银行不良贷款余额季度环比上升26.7%,增速居已披露业绩银行首位,因此在四季度如此大的拨备力度下,拨备覆盖率仍环比下降17.3个百分点。

同时,平安证券指出,中信银行四季度新增不良占全年不良增量的70%,而其它上市银行新增不良都已开始放缓,这表明中信银行在本轮资产质量周期中的风险暴露时点可能晚于同业。

利润零增长或只是个开始

|

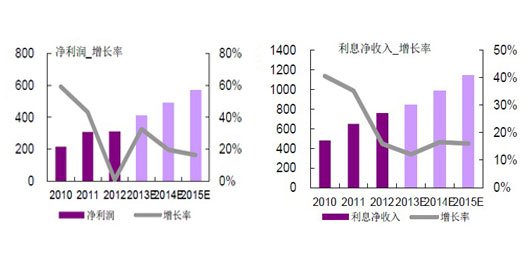

| 中信银行未来业绩堪忧。数据来源:公司资料、光大证券 |

2012年的业绩已成既成事实,未来却可能更糟。面对利率市场化的进一步推进、监管层对银行理财产品的严格规范,中信银行的打击才刚开始。

利率市场化程度仍在继续推进中,一旦与国际化真正接轨,国内银行利润的来源将真正要靠自身经营和业务服务来获取。银行业协会专职副会长杨再平日前撰文指出,完全利率市场化对中小银行的冲击首当其冲。

杨再平以台湾利率完全市场化后为例,先是存款利率飙升20%-50%,进而是利差收窄,1989年前五年其银行平均利差大约在3.11%左右,2011年的名义利差仅为1.41%左右;再进而是银行资产恶化,抗风险能力弱化,其不良贷款率2002年达到11.76%,拨备降至14%;再后是全银行业集体亏损三年,接着是众多中小银行倒闭,银行数量从53家减少到38家,信合机构由74家减少到25家。这显然是利率完全市场化后银行体系出现的险情。

杨再平又援引美国例子指出,其他发达与不发达国家或地区利率市场化也都经历过这样的不适阵痛险情。比如,美国80年代的利率市场化,1987-1991年每年有200多家银行倒闭。

如果完全利率市场化还在短时间内难以实现,那么近期银监会出台的理财产品新规,则直接让中信银行感受到了浓浓的寒意。

为提高理财产品透明度和降低风险,银监会27日公布了针对理财产品的多项新规。银监会27日宣布的决定要求,对于银行业出售的理财产品要提高透明度并加强信息披露。银监会还强制要求,商业银行的理财资金投资非标准化债权资产的余额在任何时点均以理财产品余额的35%与商业银行上一年度审计报告披露总资产的4%之间的低者为上限。此举也被认为是监管机构对整顿银行理财打出的一记“重拳”。

鉴于大型银行在理财产品方面的风险敞口占其总资产的百分较低,这些银行受银监会新出台规定的影响可能比较小。而相对而言,非标投资在理财产品中占比较大的中小型银行如中信银行等,受新规影响所需承受的打击会比较大。

此前中信银行副行长张强表示,2012年年末,非标准投资在中信银行所有理财产品中的比重达到64%,相当于人民币1515亿元。虽然此举对遏制影子银行增大风险,但将损害银行在“非标准化”金融产品方面业务,中信银行非标比重过高,受到冲击首当其冲。

中信银行也已经预计到了困难,在业绩发布会上称,预计由于存款竞争加剧以及进一步推进利率市场化,公司2013年净息差面临进一步缩窄压力。

结语

如果中信银行无法及时调整业务结构,在收入来源增长方面实现转型和突破,那么利润零增长,可能只是个开始。

摩根大通昨降中信银行评级 继续唱空

摩根大通昨降中信银行评级 继续唱空