黄金领衔商品大灾难

|

| ETF持有量维持下降趋势。数据来源:浙商期货 |

自从上周五以来,国际黄金价格出现剧烈波动,本周一金价放量大跌逾9%,自上周五以来已经累计下跌14%。这两个交易日也是1983年以来最严重的连续两日大跌。

值得注意的是,黄金金价从2011年9月的纪录高点1920.50美元/盎司已经下跌逾20%,分析人士称,按照跌幅超过20%即算进入熊市的惯例,金价可能结束长达12年的牛市,开始进入熊市。

黄金下跌的同时,其他大宗商品也一同大跌。自上周以来,油价下跌近6%,周二凌晨布伦特油价一年来首次跌破100美元,铜跌至一年半低点,铝触及三年半低点。即使小麦、玉米和大豆的价格也下跌。

金价下跌有自身因素。这次黄金价格大幅暴跌的导火索,是塞浦路斯准备卖出黄金储备来偿还债款。由此引发市场担心黄金储备丰厚的意大利和葡萄牙会效仿。

此外包括各大投资机构、对冲基金对黄金的斩仓也加剧了黄金的跌幅。特别是全球最大黄金ETF的黄金持仓量降至2012年初以来最低,制造了市场的恐慌情绪。

不过,这些都不足以解释为何黄金会有如此巨大的跌幅,也无法解释其他商品为何大幅跌价。这轮巨大波动的根本逻辑在哪?

大跌的根本逻辑:美元走强

|

| 纽约金价与美元指数走势。数据来源:宏源期货研究中心 |

事实上,塞浦路斯黄金储备仅有14吨左右,对于去年全球黄金需求约4405吨而言只是沧海一粟,而且即使意大利、西班牙等国也没有表现出迫切地想要出售黄金的意愿。

而对于国际投行的大幅斩仓,兴业银行首席经济学家鲁政委对腾讯财经表示,这是由于要遵守投资纪律,因此必须要止损。

现在的黄金市场已经远不是传统意义上的资金避风港了。诚然,自从2008年金融危机以来,发达国家不断印钞,在贬值作用下,通胀预期高涨,投资者于是买入黄金避险。黄金价格从2008年800美元左右,到2010年1200美元左右之间,确实在起到避险功能。

不过随着美国开启量化宽松政策,欧洲、日本等国随后加入,全球流动性泛滥,令大量热钱蜂拥进入金市,导致黄金市场成为资金驱动型市场。2011年起,投资者大肆买入黄金ETF,使金价在2011年最高曾到达过1900美元的历史高位。至此,黄金市场已经泡沫横飞,避险功能尽失,仅靠热钱与投资者的盲目信心支持了。

如今随着美国经济稳步复苏,美联储退出量化宽松的预期逐渐明朗,美元不断走强。而新兴市场却陷入经济增长放缓,对商品需求不断下降,黄金等商品泡沫料将逐个破灭。目前市场上的资金撤出商品市场,转向美元资产。

因此,美元走强,才是导致黄金等大宗商品暴跌的根本逻辑。正如一位投资经理所言,“一旦一只鸡开始跑出鸡舍,所有的都会慌忙出逃”,市场总要为下跌找到一个直接的理由,因此塞浦路斯售金、机构斩仓成了导火索。

新兴市场面临泡沫破裂危机

|

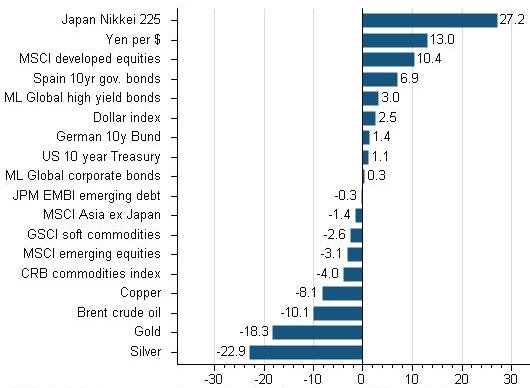

| 2013年以来主要资产收益图。数据来源:路透 |

黄金价格接下来是怎样的变动,尚难以预料,毕竟金融市场的波动受到太多因素的影响,而留给投资者和消费者的只有严重的信息不对称。

但有两个逻辑需要投资者和消费者留意,就是美元的继续走强以及新兴市场面临资产泡沫破裂风险。

2013年3月29日欧元兑美元汇率报收于1.2816,一季度累计下跌0.0386,跌幅为3.01%;而美元指数收于82.999,上涨3.233,涨幅4.05%。随着塞浦路斯局势恶化,欧洲债务危机可能再度引起市场担忧,而美国经济却仍然保持着缓慢的复苏,因此,欧元兑美元还可能走低,美元可能继续走高。

另一方面,对于新兴市场而言,则要面临资金流出之后可能出现的资产泡沫破裂风险。

今年以来,日美欧股市屡创新高,ML全球高收益债券、西班牙国债、美元等资产2013年以来表现强势,吸引来了众多资金进场。而白银、黄金、布伦特石油以及铜则成为表现最差的资产,资金也从中抽出。

对于新兴市场而言,今年以来经济开局并不乐观,不断趋紧的楼市调控,监管层对银行表外资产和影子银行的监管越来越严,国际热钱极有可能回流美国。

一旦出现大规模资金流出,则楼市、资本市场的波动又将加剧。因此,面对目前的一些阶段性底部诱惑,投资者和消费者都要引起极大注意,不应盲目抄底。

结语

黄金泡沫已经破裂,其底部何在难以预料,随后的巨幅波动会成为常态。在全球经济走势不确定的情况下,投资者切勿盲目判断“底部”。

纽约黄金期货跌近5% 已进入熊市区域

纽约黄金期货跌近5% 已进入熊市区域