有人说,本轮股市上涨的主要动力来自无风险利率的下降,是估值驱动。也有人说,是因为政策的不断放水,故经济周期将见底回升,或股市将分享改革红利。对于无风险利率下降之说,有一点道理,但却不能解释全部;而经济周期性波动已经不那么明显,明年经济还将继续下探。笔者认为,从资产配置转向和股权融资发力这两个角度去解释股价上涨动力或更有说服力。

早在2012年的年初,笔者就建议投资者减少对实物资产的配置,增加对金融资产的配置。当初的逻辑是经济下行导致PPI为负,意味着实物资产投资的高收益时代或将结束,因此要减少包括房地产在内的几乎所有实物资产的配置,而增加对金融资产的配置。

在随后的几年里,我们的确看到居民对信托和银行理财产品的配置大幅增加,机构则对债券和非标产品的配置大幅增加。而今年以来,我们发现企业、金融机构和政府部门已经受到高负债率的困扰,融资难融资贵问题日显突出。解决这些问题方案是债务转股权、资产证券化和扩大股权融资规模。

如果说在12年提出的投资金融资产的逻辑是从投资端的配置逻辑,那么,如今的逻辑是从负债端来进一步印证要加大对金融资产中权益类资产的配置,因为相应的供给也将大幅增加。2015年,信贷增速和债务净发行增速将下降,而股权融资规模预计比2014年有150%左右的增长,中国将迎来股权时代。

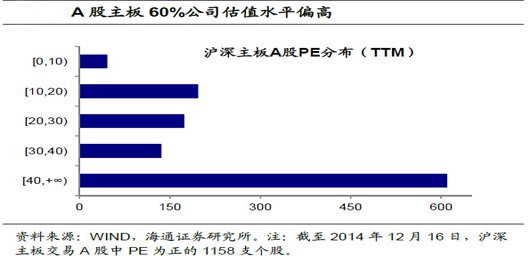

A股总体高估由供需瓶颈所致

中国股市存在一定程度的泡沫,而这轮行情的大幅上涨,主要靠金融、石化等大市值、低市盈率板块的攀升,指数大幅上涨的同时,大部分股票下跌(所谓满仓踏空)有其一定合理性。

A股泡沫长期化与我国资本市场高度管制有关,股票发行不仅门槛高,融资成本也高,从申请发行到实际获得融资所间隔的时间非常长。监管部门目标多元化和管制过多必然导致市场扭曲,是股市泡沫长期化和很多成长型企业无法在A股上市的根本原因。

从资产配置转向来看股市上涨动力

目前中国居民家庭资产配置存在明显不合理,权益类资产的配置比例过低而房地产配置较高,中国居民家庭今后将降低房地产和储蓄占比,提高银行理财产品及其他证券类资产的占比,尤其是提高权益类资产的占比。配置比例调整将成为推动股市繁荣的长期而持续的动力。

从负债端理解股权大扩张时代到来

企业和地方政府都面临去杠杆压力,证券化和股权融资可以让这些高负债的企业和地方政府摆脱危机。总体上看,银行、信托面临去杠杆压力,而券商、保险则面临加杠杆的机遇。国家政策和制度层面提倡提高直接融资比重,而多层次资本市场已经建立,IPO注册制也将实行,对券商的净资本管制有望进一步放松。

中国融资结构的形成是市场各种主体彼此博弈的结果,不是一道政令就可以改变的。在过去30多年里,M2维持高增长,实际上就是中国经济高增长、投资高增长、外资大流入、房地产大发展的合力推进的。回过头来再看,中国的股市规模已经远远落后于货币规模。如今各种货币政策工具用尽,都无法改变所谓“融资难、融资贵”的现状,货币滞留在金融市场内。办法是有的——既然大量的资本不愿去实体经济,那么就趁着规模相对小的股市被炒的热火朝天的时候,让实体经济在虚拟经济里大量发行股票。