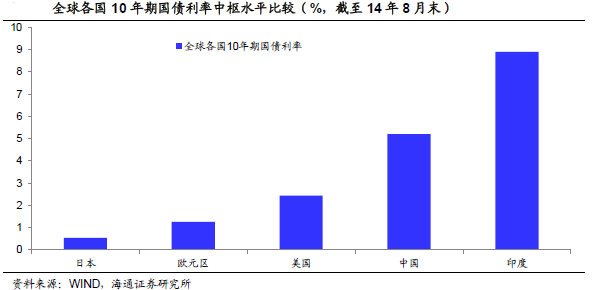

全球长债利率分化

我们通过观察2014年全球各国的长债利率,发现有几个有趣的现象现象。首先,美国目前的10年期国债利率约为2.5%,欧元区约为1.3%,而日本仅为0.5%,为何目前美欧日等发达国家几乎全是零利率。

其次,同为发展中国家,印度的10年期国债利率高达9%,而中国的10年期国开债利率却为5.2%(中国10年期国债利率约为4.2%,但有免税效应,税前收益率以国开债来替代更合理)。

那么,长期来看,我国的10年期利率是向下接轨欧美日、还是向上接轨印度?

通过观察美国、日本和欧洲的房地产数据,这三个国家的零利率都是在地产泡沫破灭以后出现的,因而房地产周期或是影响利率的重要因素。

而房地产起伏的背后则与一国的人口因素有关,源于房地产是年轻型的消费品。25-45岁人群是房地产消费的主力军,在45岁以后房地产在个人消费中的占比会持续下降。随着45岁以上中老年人口占比的上升,房地产消费均会遭遇历史性拐点,即房地产的拐点往往会伴随着人口老龄化。

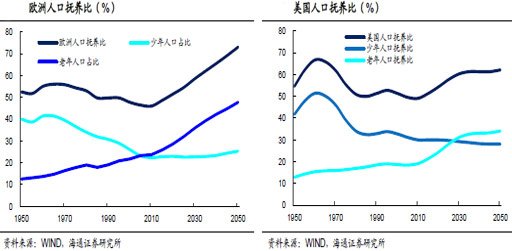

日本的人口扶养比数据显示日本的人口红利在1990年代已经结束,同时地产大周期也终结,并最早进入零利率时代。同样,欧洲的人口红利则在2010年左右结束,其人口抚养比将从46%逐渐升至2050年的70%。与之对应,欧元区从2010年左右步入零利率时代。

而美国的人口结构非常特殊,其人口抚养比并非V型反转而是W型。1980年,美国的人口抚养比降至底部50%左右,但已出现上升趋势,1995年人口抚养比升至53%。但由于移民贡献,2010年扶养比又降至50%的低点,直到之后抚养比才真正面临长期的上升,预计2030年以后或升至60%以上。美国的人口结构变化同样可以解释美国的地产周期,美国1950年代后baby-boom一代人进入劳动力市场,使得美国迎来了约30年的房地产周期,而从1980年开始,baby-boom一代人逐渐老去,美国的房地产大周期便随之结束。由于移民的增加,在95年后又贡献了10多年的地产小周期,不过从2010年起,美国的人口红利正式宣告终结,从而进入零利率时代。

我们可以再观察印度的人口抚养比,其在1965年达到80%的高点,此后将一直下降至2040年,最低降至45%左右,此后才会开始上升。这意味着印度依然位于房地产大周期中,因而利率上行周期没有结束,也可以解释为何印度利率水平相对最高。

由此可见,人口红利影响着房地产周期,而房地产周期又与一国的经济潜在增速相关。当人口红利见顶,房地产就会面临拐点,经济增速或因此而降一台阶,那么利率从长期看自然随着人口红利的消失而逐步降低。另一方面,人口增速的高低或反映出长周期内经济潜在增速的高低,进而影响一国长周期的利率水平。

具体来看,日本没有移民,人口老龄化最为严重,因此其长债利率也处于最低的水平(0.5%)。欧洲有部分移民,所以老龄化情况比日本好,利率稍高(1.3%)。而美国的移民最为发达,目前老龄化问题相对最小,利率也相对最高(2.5%)。而印度的人口仍处于年轻化,故其长债利率可高达9%。

我国长周期零利率或是趋势

和美国、日本一样,我国也面临着V字型的人口扶养比结构,意味着人口红利即将消失。由于计划生育的实施,我国人口的抚养比从1975年的78%陡峭下降至2015年的39%,但此后一直到2050年,抚养比将持续上升至64%。

在我国人口红利逐渐消失的当下,经济将开始面临汽车、住房需求的回落,反映到宏观数据中,即居民房贷需求的下降,地产产业链企业的投资与融资需求下降,最后反映为经济整体的下滑。

随着我国人口红利消失,地产面临拐点,意味着零利率或是长期趋势。我国历史上发生过类似情况。2002年和2008年时我国的10年期国债利率都曾降至3%以下,对应短端货币市场接近零利率,而这两个时间段都与地产泡沫的破灭有关。这意味着与美国、日本、欧洲类似,如果我国人口红利结束、地产周期见顶,那么中国的利率水平从长期来看也有降至零的可能,而其本质就是经济潜在增速的下一台阶与地产周期的回落。

不难看出,在长周期内,央行并无法依靠货币政策来改变利率的长期走势,决定长周期利率更多的是人力、资本、技术等影响经济潜在增速的因素,而这之中人口红利更是重中之重。基于此,如果人口红利结束,而创新等其他因素无法立即提升经济增速的台阶,那么零利率或是我国利率走势的长趋势。

短期内利率走势仍看央行行为

虽然长期内,央行的政策对利率的走势作用不显著,但从短期来看,目前央行的货币政策对利率起着决定作用。央行政策的传导顺序为:回购利率——债券短端利率——债券长端利率,短期内对央行行为的分析十分重要。

短端利率的决定与货币市场的回购利率相关,而回购利率又受到央行货币政策的影响,因此短端利率的决定与央行的货币政策密切相关。我国1年期国债利率与7天回购利率从2002年至今的走势高度契合,而美国的1年期国债利率也与联邦基金利率的走势基本吻合。

2013年央行提高利率、企图去杠杆,导致货币市场由机构的边际成本定价,故2013年的回购利率出现较大波动,甚至一度R007飙升至接近7%;同时,也使2013年1年期国债收益率与回购利率的同步关系也出现松动。

2014年后,随着SLF等货币市场工具的推出,回购利率又重新由央行定价,可以看到2014年后,1年期国债利率与R007均值得走势几乎完全一致,货币市场利率与央行货币政策重新接轨。

因此,我们判断债券的短端利率等同于判断回购利率,而回购利率的判断又取决于央行的货币政策,是宽松还是收紧,是数量导向还是利率导向。

通过观察过去10年我国长短端国债的利率走势(以10年期国债代表长端利率,1年期国债代表短端利率)可以发现两者方向基本一致,这意味着短端利率是影响长端利率变化的重要因素。

由此可见,14年以来,要判断债券利率的走向归根结底仍要看央行的政策,央行通过政策影响回购利率,回购利率影响短端利率,再传导至长端利率。