北大光华管理学院副院长、金融系教授金李

北大光华管理学院副院长、金融系教授金李编者按

北大光华管理学院副院长、金融系教授金李在由光华管理学院主办的“中国式财富管理与家族企业传承”研讨会上做了题为“中国式财富管理”的主题演讲,吸引了大批校友和专业人士前来参加。这是金李教授新著《中国式财富管理》一书出版后,首次较为系统地介绍该书要点。金教授和他的研究团队基于国内外金融领域的丰富理论经验和实战经验,专门为中国人量身打造了一本财富管理书籍。该书得到了经济学泰斗厉以宁教授,诺贝尔经济学奖得主罗伯特·默顿等国内外一线经济金融领域专家、学者的鼎力推荐。

根据演讲实录,我们整理分上下两篇刊发,本文为上下篇:

核心要点:

1.年化收益率很高,可能是20%,投资期限5年甚至更长时间,但如果是以牺牲流动性换取的收益率,并不一定值得提倡。很多优秀的企业往往是最终死于资金链断裂,家庭也是。

2.大量的财富机构给客户推荐的单个产品都不是能推荐的最好产品。好的组合才会带来更好的风险收益性价比,管理机构不做这样的组合是因为需要大量计算,非常费时间和功夫,这恰恰可以带来另外的商业模式,即:所谓的智能投资顾问。

3.我经常拿足球做比喻,踢足球要有好的前锋、中锋负责进球的,也需要有好的守门员,让别人不能进球,是攻击和守卫同时具备。目前中国财富管理是善于攻不善于守。

4. 善用时间的力量,当时间足够长的时候,用足够好的管理方式,哪怕一笔小小的回报也会积累成大的回报。

5.美国的高净值人口和超额净值人口,财富投资在房地产上的规模不超过20%,中国则是60%。为什么美国是20%,因为它存在着大量的其他的投资机会,在风险可控的风险溢价处理之后,回报率并不明显低于房地产。

6.财富管理依赖房地产的问题得以解决,高杠杆的问题会迎刃而解,也能够解决中国下一步发展的拦路虎,使得中国经济获得巨大的腾飞空间。

以下为观点全文

缺少财富管理的一般指导原则和正确的财富观

中国的财富管理市场过去十多年随着房地产市场快速发展而不断发展起来的,房地产接下来作为财富储值工具将受到严重的挑战,财富管理市场应该往哪个方向发展?

随着市场本身的升级转型,很多问题暴露了出来。财富管理首先缺乏的,一是一般指导原则,其次正确的财富观念。针对过去十多年财富家庭和财富客户,财富机构、专业从业人员往往以推销产品的方式和自己的财富客户打交道,很少有人想到财富管理是对一个人或者一个家庭终生的规划、全面的规划。一般的指导原则和正确的财富观怎么建立起来,对接下来中国财富市场的发展是意义巨大的。

我在此简单列一些财富管理的一般的指导原则。

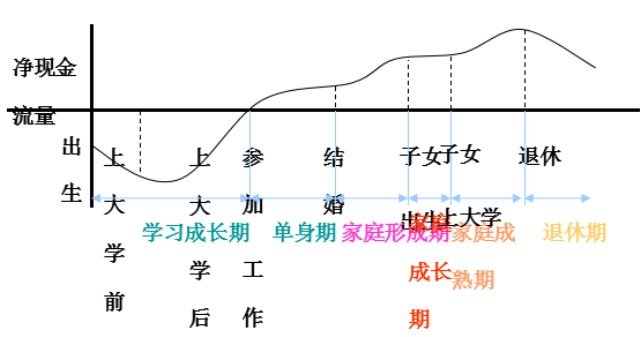

生命周期理论,这是在成熟市场上非常主流的思维方式,这是弗兰科·莫迪利安尼(FRANCO MODIGLIANI) 提出来的,他最终获得1985年诺贝尔经济学奖,用来解释长期的时间序列的财富管理的需求。

由此图我们可以观察,人在一生中随着时间的变化,资金的流入流出情况是有比较大的波动的,当前的支出和当前的收入之间有比较大的差别,心理学和经济学上,一个人或者一个家族在长期的生命周期中间,保持相对平滑略有上升的支出的节奏,应该说是能带来最大化的满足程度。那就出现了在他的收入和支出之间很多时候有巨大的差别,这些差别用什么方式进行管理,使得他能够尽可能在全生命周期中间达到平滑和满足程度最大的收入,这是财富管理在长期的生命周期中需要解决的问题。

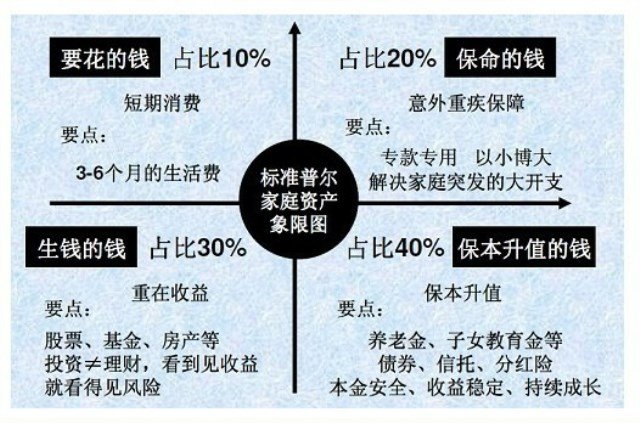

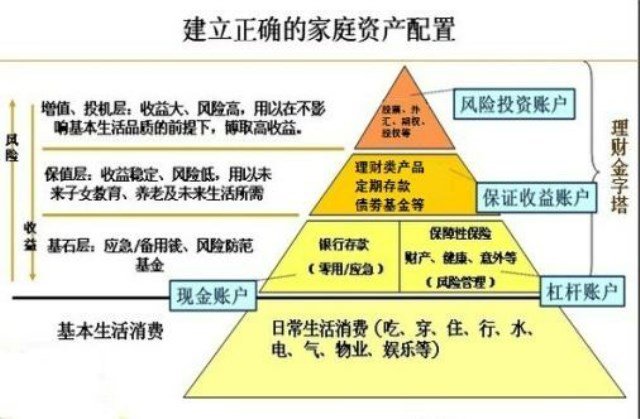

那么在短期里,马斯洛提出的需求层次理论,人在心理上的需求可以分若干个层次,对应于生理、安全、社会、尊重、自我超越的需求,相对应一个人在财富管理的需求。即:生理和安全需求,对应温饱阶段;社会和尊重需求,对应小康阶段;自我超越对应富裕阶段。这意味着,满足财富的需求有保本升值,还需要做风险能力比较高的需求。

上图是根据前面各种心理和财富金字塔所设计出来的标准普尔的家庭资产象限图,采集样本超过10万个家庭。下图是我们经常看到的财富金字塔的图,把人各种需求、日常的消费吃穿用行、柴米油盐,和相应的资产做了对照。可以看到,不同层次的需求,对应不同的财富管理方式。

我们要形成正确的财富管理观念,现在市场上有很多概念是非常混淆的,似是而非的。

第一财富管理是长跑而不是短跑,是伴随一个人甚至一个家族一生的旅行,影响一代人甚至几代人,不是说今天我赚了钱,明年赔钱,那种短跑不能决定一个人长期真正的财富状况。

第二,财富管理并不能只看收益率,目前的状况下大部分的财富机构和财富客户在交流的时候,只看年化收益率,8%就好于7%,这样做法有它的原因,长期以来中国的资本市场上主要是通过固定收益类产品,权益类产品配置较少。长期以来,中国的金融机构受到各种刚性兑付,随着刚性兑付被逐渐打破,不能只看一个维度的产品收益率,收益率并不是最终的实际收益率,波动性将会明显影响一个人长期的财富的积累。另外就是流动性,今天很多的财富客户特别是大客户,经常会被他的财富销售人员所引导购买一些长期的金融产品,比如说一些私募股权类的投资产品,年化收益率很高,可能是20%,投资期限也更长,5年甚至更长时间。成熟市场里面的规律,期限越长流动性越差的产品需要得到补偿的收益率越高。如果是以牺牲流动性换取的收益率,并不一定是值得提倡的事情。很多优秀的企业往往是最终死于资金链断裂,家庭也是,流动性管理是财富管理重要的一环。

第三,财富管理应该是全局,而不是一时的布置,卖单个产品绝对不是财富管理。

1000元管理与否,45年后收益相差数千倍

另外要善用时间这个朋友。我经常跟MBA的同学甚至本科生有交流,他们说金老师你讲财富管理你是对牛弹琴,我们都没有财富,也不需要财富管理,我跟他们开玩笑,1千块钱有吧,1千倒是有,如果你把1千块拿出来,假设做一个思想的实验,这 1千块管理和不管,其实会有重大的区别。假设20岁时存了1000块钱,存到65岁。如果不考虑通货膨胀的话,

· 银行活期存款年化收益率0.35%。1000块变成1170块,多出的170块够你到北大的西门烤翅吃一顿饭;

· 如果是存定期,3年期定期存款年化收益率3%,1000块变成3781,多出的2000多块够你和室友好好庆祝一下相聚,一起今天吃顿饭;

· 如果交给巴菲特帮你管理,巴菲特(1965-2009)年化收益率20.46% ,1000块变成434万。

这就是时间的力量,当时间足够长的时候,用足够好的管理方式,哪怕一笔小小的回报也会积累成大的回报。

怎么在风险和收益之间进行权衡取舍?

我们经常说风险和收益,原先我们只是做房地产投资、信托的投资和其他的固收的投资,我们只考虑收益,不考虑风险,我们进入更加复杂、高级的股权投资的时候,私募股权、公募市场的投资,必须考虑风险和收益,高风险通常意味着高收益,反过来也是一样。

这时候怎么在风险和收益之间进行权衡取舍,这也是财富管理需要解决的重要问题之一。

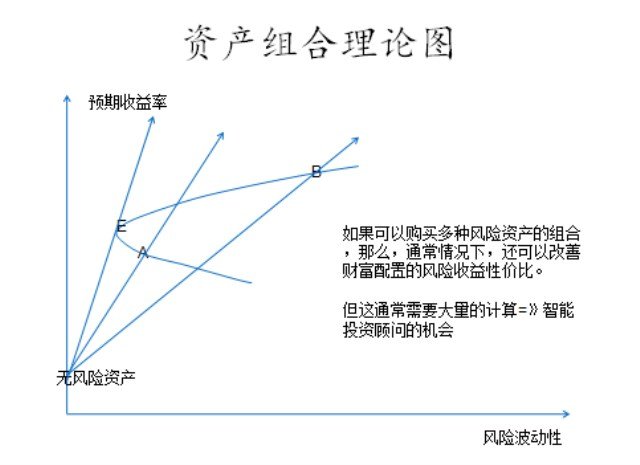

哈里马科维兹和威廉·夏普的资产组合理论(1990年诺贝尔经济学奖)认为,一般人喜欢更高的收益率,厌恶更高的风险。

上图中,横坐标是风险波动性,纵坐标是预期收益率,A和B这两个资产根据不同的偏好可能有不同的结果,假如增加无风险资产,是在最下面,买A还是买B,经典的金融理论告诉你,只有一个选择是对的,是A;从无风险资产这一点上,连接A、B所有的点分别得到一条射线,A对应的射线对应的斜率更高,金融学是风险和收益之间的性价交换比。无风险资产和A之间这条射线在图上代表这条射线所有的点优于把无风险资产和B做成的资产,前一个斜率更高,任何一个风险值下面,都可以从无风险资产到A那点上带来的射线上找到一个点,实际上它的收益率是更高的,像我们这些一张图上所看到的,在任何一个对应的风险波动性下,我给你推荐两种产品,只能买其中一种,当然永远买一个带来斜率最高的那一种。但其实另外有更好的选择,可以把两种产品组合起来一起买,A和B组合起来会带来像弹壳一些的曲线,和无风险资产连接起来,会高过原来的单条线(如下图所示)。

因此,目前大量的财富机构给大量的客户推荐的单个产品,都不是能推荐的所有最好的风险收益性价比,你可以给我做一个组合的,这个组合会带来更好的风险收益性价比,在右图上对应的就是E点。

为什么财富管理机构不做这样的组合,其中有一个原因,是因为这个组合需要计算A和B这两种产品的权重。这种计算是因人而异,非常费时间和功夫。但是这恰恰就意味着这可以带来另外的商业模式,所谓的智能投资顾问。正是因为未来更加优秀的组合式的财富管理方式,需要大量的计算,而且大量的计算是因人而异的,所以,才会带来智能投顾的机会,对普通人,对千万、亿万富翁也有效。

这些理论都是在成熟市场里面应用,那么到非成熟市场、非有效市场,像中国目前的市场上面,有各种各样的问题,是不是原来的理论仍然有效?比如说我们有大量不理性的投资者,我们的存款和借款的利率不一样,甚至对很多的普通的市场参与者来说,我根本就没办法借到钱,我们有很多私人信息,有些市场是缺失的,某些金融工具完全不存在。但是,金融理论都是可以做调整的,把所有的问题包含进行,可以设计出类似成熟市场看到的系统的财富管理的方法论。

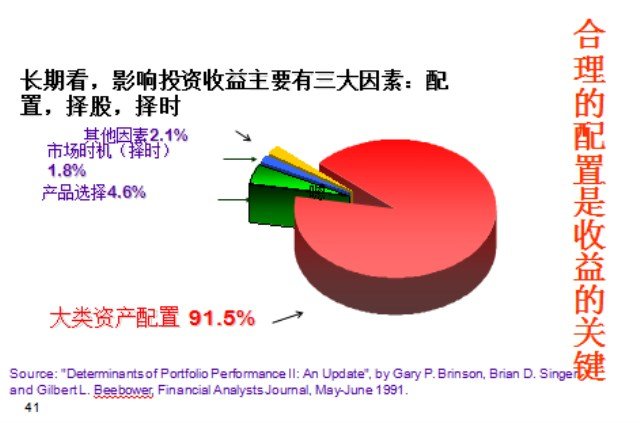

这些方法论导致的最终结果,是需要我们做大类资产配置。我经常拿足球做比喻,踢足球要有好的前锋、中锋,负责进球,也需要有好的后为和守门员,让别人不能进球,是攻击和守卫同时具备。攻要酣畅淋漓,守要无懈可击。目前我们的财富管理往往是善于攻不善于守。把人员配齐决定90%以上的资产配置结果,攻得很厉害的人,超额回报非常高,但是很难长期持续。找巴菲特帮你管钱当然好,但是哪那么好找,事前找一个巴菲特真不容易。

有意思的是,巴菲特自己做了一个实验,花了十年的时间,打了一个赌,他说最好的对冲基金经理,十年下来干不过标准普尔500指数,市场上真有人跟他赌,结果是真没干过。因此,其实要取得长期的高收益非常难。

财富管理是战役,而不是战斗。如图,在财富管理中大类配置占90%,少量影响来自于产品选择,市场的时机即所谓的什么时候进场什么时候退场和其他的因素。财富管理是一个战役而不是战斗,最终决定它成败的绝不是我去赌一把并赌中了。

解决中国下一步发展的“拦路虎”

最后,稍微总结一下,中国财富管理行业正在发生阶段性转变,从原先严重依赖于投资性房地产,向更加广阔的大类资产配置的转变开始。中央反复强调“房子是用来住的不是用来炒的”,言外之意就是现在很多人是拿房子来炒的,是因为这些人目前没有发现更好的其他值得做长期资产配置的财富储值工具,这就需要市场调整,提供这些工具,使得老百姓的钱不依赖投资性房地产作为储值工具。

部分地区的房价过快上涨,背后是什么?刚性兑付,加上其他财富管理门类不能带来很优秀的资产回报导致巨量资金涌进房地产,所谓的投资、投机所带来的“刚需”,使得房价的快速上涨。实体经济融资贵和融资难和财富管理的房地产市场依赖症有什么关系呢?当投资性房地产市场提供8%—10%的年化回报几乎不承担风险的时候,当这种市场存在的时候,作为一个投资的工具会大量吸收从实体经济里的资金,因为人们会认为投到实体经济的钱只有年化5%—6%的回报还承担大量的风险。这样一对比,财富是聪明的,再如何强调金融支持实体经济,可能也很难撬动资本。除非发展实体经济的回报是有竞争力的。

美国的高净值人口和超额净值人口,财富投资在房地产的规模不超过20%,中国的数据大概是60%。为什么人家是20%,因为美国存在着大量的其他的投资机会,在风险可控的风险溢价处理之后,回报率并不明显低于房地产。中国缺乏这样的机会,导致大量的资金单向涌入房地产。这也是巨大的隐忧,光是靠房地产发展,没办法实现人民群众对美好生活的向往的。城市居民平均每人占有的房子据说已经是超过30平方米,有的数据说甚至超过40平方米,中国的房产自有率超过90%,这些数字都远远高于西方国家。从房地产市场来看,总体说来,我们的数量是足够的,当然其中有结构问题,一线城市有不足,某些三四线城市包括农村地区有盈余,要在控制总量的情况下去解决问题,而不是把社会大量的资源投资成为钢铁、水泥,新建成很多空着的投资性房地产。

假如说,能够让房地产不是只赚不赔的话,现在我们所说的部分企业和地区杠杆率过高的问题也会得到解决。我们发现很多杠杆,来自于某些企业把资本最终投入到跟房地产有关的行业中间。当一笔生意只赚不赔的时候怎么加大投资者的回报率?答案就是“加杠杆”。这样看来,如果把在房地产本身的回报适当地下降,杠杆的问题也会迎刃而解。

中国的财富管理任重道远,我们是正在看着这个行业处在井喷的前沿,未来有巨大的发展,财富管理依赖房地产的问题得以解决,就能够解决中国下一步发展的拦路虎,使得中国经济获得巨大的腾飞的空间。这是我在书里面写的观点的一部分,我也希望跟大家以后多做这方面更多的交流,谢谢大家!

更多精彩内容欢迎搜索关注微信公众号:原子智库(AtomThinkTank)

更多精彩内容欢迎搜索关注微信公众号:原子智库(AtomThinkTank)