程实 工银国际研究部主管、首席经济学家、董事总经理

程实 工银国际研究部主管、首席经济学家、董事总经理以下为观点全文

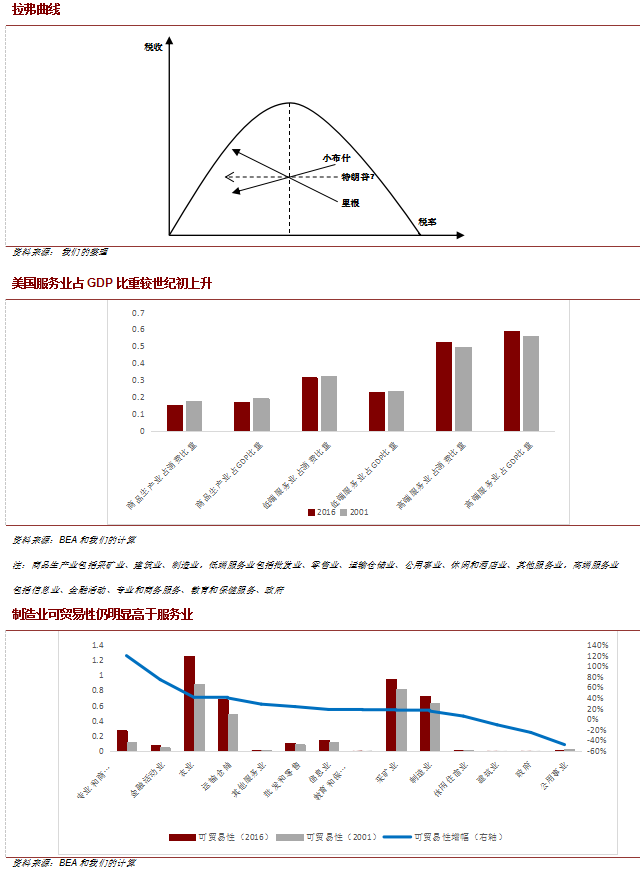

“纸上得来终觉浅,绝知此事要躬行”。全球都需要一场供给侧结构性改革,但对于不同的经济体,改革的重心有所不同。近日,美国税改方案于参议院通过,大幅降低企业税、温和调整个税是税改的核心。我们认为:第一,从投入产出表的分析来看,制造业有望成为税改的首要受益行业,企业税和海外利润税的降低利于解决美国产业空心化问题,促进虚拟经济和实体经济的再平衡,挖掘经济增长的新动能,但长期效果有赖于就业、教育等配套政策的支持。第二,对家庭减税的作用短期受“涓滴效应”的影响,长期则取决于特朗普政府在经济增长与收入不平等之间权衡的结果,高收入阶层始终受益,而低收入阶层长期利益难以保障。第三,特朗普税改走出了一条中间道路,从内容丰富性上可以与里根的“供给侧理念”相提并论,但搭配的宏观条件更接近小布什采用“需求端思维”时所面临的经济场景。展望未来,增长中枢、劳动力市场、财政收入、债务约束、货币政策等都会对税改政策路径产生影响,也决定了“拉弗曲线”的相对位置,财政成本如何横、纵向分摊将是特朗普政府面临的潜在挑战。综合评价,美国税改短期提振增长,长期喜忧参半,拉弗曲线的税收红利在真实的经济复苏下有望得以释放,但税改自身对优化产业结构的推动持续力有限,财政空间受限也将制约科研、民生等领域开支的增长。

美国税改方案于参议院通过,大幅永久性降低企业税、温和调整个税是税改的核心。随着税改方案上周末于参议院惊险通过,在共和党占据国会两院议席优势的情况下,特朗普上任后终于迎来首项重要的政策里程碑。税改法案以大幅降低企业税、温和调整个税为核心:企业税和海外利润税显著下降,大企业税从现行35%降至20%,小企业税也相应调低,海外企业利润留存将一次性征税;个税有望简化并温和降低,免征额度或起征点上调,抵扣额度翻倍。结合不同口径的测算,此次税改将在十年内净减税约1.5-2.0万亿美元,相当于美国同期GDP约0.8%。税改方案通过也有利于特朗普赢得舆论和选民,为中期选举奠定基础。

降低企业税有助于解决产业空心化问题

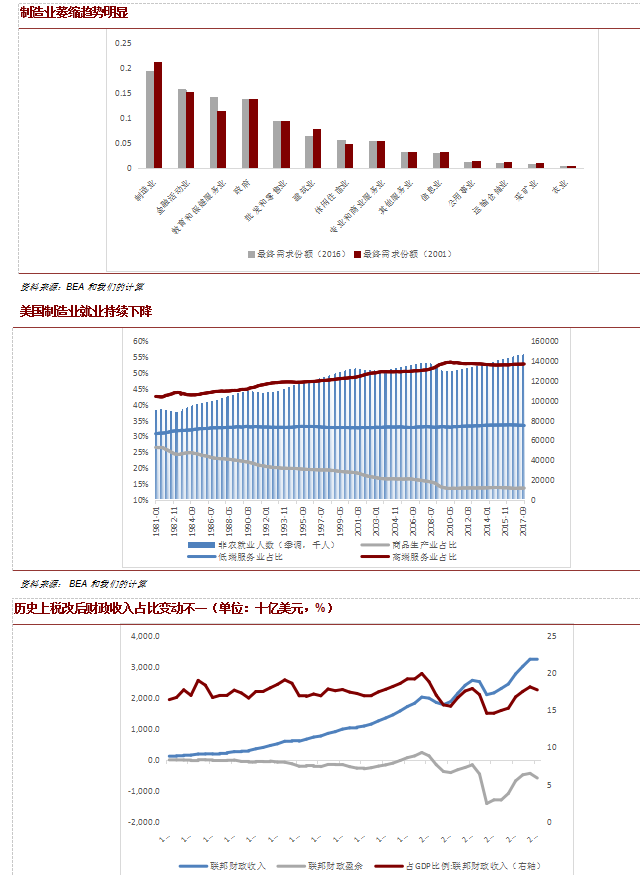

对企业减税将提高产业竞争力,整体经济增长受到的带动效应仍需配套政策的跟进。除了科技、能源、房地产等行业(实际有效税率已经低于20%)受税率下调影响有限之外,大幅降低企业税将直接带来美国各类企业的盈利增加,从而进一步刺激投资,最终增强本土企业的市场份额和竞争力。通过对比美国2016年和2001年的投入产出表,我们可以合理推演税改受益行业的分布。制造业有望成为税改的首要受益者。从产业分工的角度看,美国大部分行业的可贸易程度随着全球化的发展明显上升,除了交通和仓储业外,基本原料和制造业的可贸易程度仍然远高于服务业,税收下降叠加海外收入回流的税收优惠,有望吸引美国制造企业回到本土经营,这将利于解决美国产业空心化问题。但从内生发展动力上看,服务业仍然是美国国内需求的主导行业,本世纪以来,随着制造业趋势性萎缩,服务业占比持续上升,税改也将提振美国较之于存在替代关系的发达经济体在服务业领域的相对竞争力。

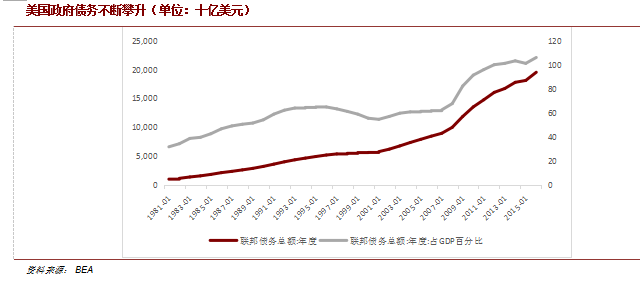

从整体经济增长来看,学理对于减税本身的效果就存在不小争议,而从美国历次税改来看,其长期效应也受宏观变量和其他政策措施的共同作用,仅凭税率的下降而断言经济增速的提振过于草率。事实上,在80年代初和本世纪初美国开启的两次减税(里根、小布什任内)之后,平均经济增速相较于之前的十年甚至有所下滑。从特朗普改善实体经济相对地位的初衷出发,税改还需要与就业、教育等其他结构性改革措施有机结合。比如,从就业岗位的分布看,美国低端服务业就业人数比例相对稳定,而高端服务业就业人数持续上升,制造业就业人数持续下降。要将税率红利真正转变为税基的显著增厚,夯实人力资本、鼓励创新创业仍需要配套政策的支持。

“涓滴效应”和“马太效应”的相对大小决定个税改革成败

对家庭减税有望通过“涓滴效应”提振经济增长,但偏向中高收入阶层的税改将加剧分配的不平等。根据IMF关于美国个税改革分配效应的研究,我们可以得出两个重要结论:一是任何形式的个人所得税减免都可能使美国低收入群体受益,即使只针对富人减税或低收入群体没有直接获得减税也如此,即所谓“涓滴效应”有成立的基础。就美国社会的实际而言,随着收入增长,消费支出于初级产品和制造业产品的比重迅速下降,收入最高的前20分位家庭平均约有75%的服务性消费支出。由于较富裕的群体将更大的消费支出用于服务,当减税针对较高收入群体时,这些群体会将部分税收红利支出于通常由低收入人群提供的服务中,从而带来低收入群体的收入上升。二是减税的偏向是政府在经济增长与收入不平等之间权衡的结果。对美国较高收入群体的减税将通过增加投资和劳动力供应带来更大幅度的经济增长,但也会加剧收入两极分化和不平等,二者之间面临选择(trade off)。

目前,特朗普的税改方案更为偏向富人,将导致高收入阶层始终受益,而低收入阶层在国民收入中的份额长期将相对下降。特朗普的个税改革方案,特别是取消遗产税和“替代性最低限额税”等措施只涉及高收入群体,其对经济的影响短期将取决于“涓滴效应”的大小,而长期则主要受阶层分化加剧速度的作用。从政治经济学的角度,通过税改换取短期的经济增长和选民支持可以为特朗普谋求连任赢得先机,但如何避免贫富差距扩大的“马太效应”侵蚀经济长期增长的基础将是税改成败的关键。

中间道路:短期亢奋提振经济,长期影响喜忧参半

综合考虑政策力度、宏观环境等因素,特朗普税改效应或介于“里根模式”和“小布什模式”之间。历史上,减税是共和党执政的传统理念,在共和党总统任期内也往往会出现大规模减税。近五十年来,主要的例子为里根和小布什总统的减税,而具体措施的酝酿都集中在执政的初期。我们认为,特朗普税改介于“里根模式”和“小布什模式”之间,从内容丰富性上可以与里根的“供给侧理念”相提并论,但搭配的宏观条件更接近小布什采用“需求端思维”时所面临的经济场景。从经济学逻辑来讲,特朗普税改寄望于以强力地企业减税来促进制造业回流,进而推升长期经济增长潜力,是供给经济学(supply-side economics)理论的政策实践。但从面临的宏观环境来看,随着美国经济的真实复苏,特朗普采取了温和式中高收入阶层减税措施,事实上兼具试图用消费升级进一步带动短期经济增长的“涓滴效应”色彩。

展望税改的效果,增长中枢、劳动力市场、财政收入、债务约束、货币政策都会对其政策路径产生影响:第一,从经济基本面来看,当前美国的GDP增速、核心通胀水平、失业率、产能利用率都相对接近于小布什税改的时期,财政扩张的短期效果与80年代初不可同日而语,特别是与里根时代通胀引发税级推升(Bracket Creeping)所带来的减税需求有本质区别。但在劳动参与率、就业率等劳动力市场结构性指标方面仍存在改善空间,与里根时期较为类似。第二,从财政收入占GDP比重来看,目前联邦财政收入在五十年来的中位水平附近,低于本世纪初20%的高位。从1986年里根实施第二次税改效果的经验来看,在经济复苏稳健的前提下,本次税改带来的“拉弗曲线”红利或将出现。第三,从债务水平来看,美国联邦债务总额当前已经超过GDP的100%,远高于里根时期32%的水平,也被视为历次税改所遗留的确定性结果。一旦特朗普税改并没有看到税基迅速扩大的短期效应,在债务负担的压力下,财政面临缩减开支的风险。依赖于财政补贴的领域,比如新能源、科研开支、民生等将率先遭受冲击。第四,随着金融危机后长期实施的低利率和非常规货币政策逐步退出,当前美国的货币政策正在随着实体经济的复苏日益收紧,财政刺激的结果将导致通胀风险上升,货币政策的收缩进程可能更快。这将引致融资利率走高,抵消掉减税所带来的企业盈利和家庭收入提升。

综合起来,我们认为,美国税改的短期亢奋将通过企业回流、“涓滴效应”等提振增长;长期影响喜忧参半,拉弗曲线上部的税收红利在真实的经济复苏下有望得以释放,但税改自身对优化产业结构的推动持续力有限,与之相关的收入极化、债务约束等也对经济长期前景构成挑战。

更多精彩内容欢迎搜索关注微信公众号:原子智库(AtomThinkTank)

更多精彩内容欢迎搜索关注微信公众号:原子智库(AtomThinkTank)