钱荒日益加剧 银行股领衔A股暴跌

|

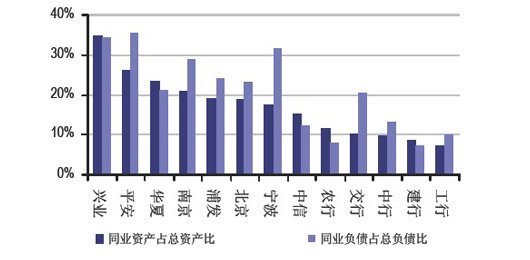

| 截至一季度末,中小银行同业资产、负债占比较高。数据来源:公司公告、瑞银证券 |

周一A股暴跌,银行板块跌幅居前。虽然证监会在上周五表示IPO重启没有明确时间表,但近期流动性持续紧缩,央行又暗示会继续收紧信贷市场,以及上市公司糟糕的财报预期,让市场信心坍塌。

银行、地产等权重股大幅下跌,沪指跌逾5%逼近1949点,深成指跌破前期调整低点,创4年来新低。两市百余只个股跌停,民生银行、平安银行、兴业银行跌停,招商地产、保利地产跌停。

自6月中旬起,银行间资金便陷入空前紧张,甚至连大型商业银行都开始加入借钱的大军。但对于“钱荒”,中国央行并没有出手相救的意思。在两次抛出地量央票发行之后,央行还对外宣布“要用好增量、盘活存量”。

这与此前李克强总理提出的要求没有太大出入,暗示央行在未来一段时间内将继续收紧信贷市场。这对银行的盈利将构成威胁,央行的态度也就让银行股成为重灾区。银行前景不佳,企业就会增加融资成本,就会大量蚕食企业利润,导致企业盈利能力下降。从而拖累整个实体经济。

截至目前沪深两市已披露半年报业绩预告的917家公司中,预喜公司占六成以上。但在剔除不可比因素后,798家公司预期的上半年盈利中值较去年同期下降1.45%,预示整体盈利状况不佳。

银行流动性风险由来:同业业务期限错配

|

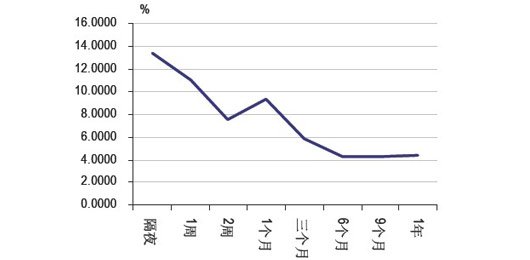

| 截至6月20日,SHIBOR期限结构显示资金利率倒挂。数据来源:Wind、瑞银证券 |

6月以来,银行间市场利率大幅上升,隔夜回购定盘利率6月20日达到13%,突破历史高点。让一向财大气粗的中国银行业竟然遭遇“钱荒”窘境,令人始料未及。

国际评级机构惠誉发表报告称,6月最后10天有1.5万亿人民币理财产品到期,近期银行同业市场资金紧张,令产品能否如期偿付令人担忧。惠誉指出,股份制银行、中型银行因其理财产品占其总存款的2至3成,将最受影响。

周一民生、光大和兴业三家银行跌停,一定程度上印证了惠誉的警告。以同业业务表现突出的兴业银行为例,该行同业杠杆比率从2010年末的4.72倍升至今年一季度的6.7倍。一季度末,兴业银行同业资产占比为35%,较全行业水平高出12个百分点。此外,民生银行快速增长的同业规模,早在一季报出炉的时候就被市场所担心。

历史上,同业业务主要承担商业银行司库职能,用以流动性管理。但近年来,商业银行尤其是股份制银行,在表内贷款规模受限的环境下,大量配置非标信贷资产,如票据和信托受益权等,加重了同业资产和负债的期限错配问题,增加了银行体系的流动性风险。

当然,银行这种业务取向本质上是由于贷款天量投放以后的后遗症,投资效率下降导致本应服务于实体经济的资金在金融体系里空转,但信贷额度管制逼迫经济主体通过非信贷方式获取资金。因此,银行业所面临的改革也更为迫切。

仅凭流动性不能解决银行系统性风险

|

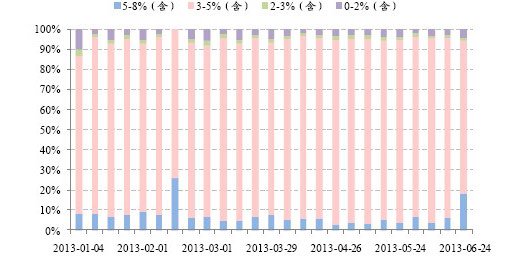

| 银行5-8%高收益产品占比大幅提升。数据来源:Wind、国泰君安 |

简单来说,大量资金在银行等金融机构的操作之下,通过杠杆投资和期限错配套取利差,资金在各个金融机构间循环往复获取利润,“影子银行”也就应运而生,积累了大量的金融风险。

中国银行业经过此次流动性极度紧缩的教训后,相信会明白保持流动性资金充沛的重要性。为了应对即将到来的利率市场化改革,预计影子银行的规模会得到一定程度的压缩和收敛。

而如果高利率持续时间过长,影子银行一旦收缩,借款人就很难再像以前那样借新债还旧债,这将导致银行的不良贷款率提升,从而引发银行资产质量风险的担忧。像民生、光大、兴业这样的银行资产质量更令人担忧,长三角附近的银行也面临巨大的冲击。

当然,对银行报以乐观情绪的人会认为,政府无论如何也不会让银行业出大事,如今的风险也许两三年以后就可能会被包容过去。但实体经济在这期间将遭受巨大的冲击,这样付出的代价太过昂贵。

中国内地银行系统性风险的拐点,绝非短期内解决流动性那么简单,而在于未来一、两年内通过金融改革、利率市场化挤压泡沫,让资金真正服务于实体经济。毫不夸张地说,银行就是百业之母,与实体经济的走向应该是完全一致的。如今信贷热、经济冷的怪现象正是金融市场畸形发展造成的。

结语

财经观察此前多次警示银行业危机,此次由银行间市场利率大幅上升所导致的流动性风险,将是银行业近年来面临的最大考验。从目前看,银行难以从此次危机中幸免,一些银行必将付出一定的代价。

|

银行股三个交易日下跌11.26% A股跌回“1时代”

银行股三个交易日下跌11.26% A股跌回“1时代”