房地产信托融资成本高 房企饮鸩止渴

|

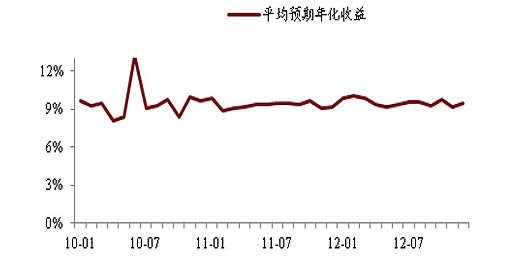

| 2010 至2012 年房地产信托平均预期年化收益 数据来源:WIND、西南证券 |

近年来,在银根紧缩、各行业融资需求强烈的情况下,信托成为资本市场的“高富帅”,规模急剧扩张,收入奇高。而带着“刚性兑付”光环的固定收益型信托,更是因其高收益、低风险而广受投资者的青睐。

2013年一季度,房地产信托新增额超过了2011年一季度和2012年一季度的总和,同比增幅高达247%。

由于房地产调控影响,银行渠道融资困难。部分房地产企业为了筹集资金,只能寻求信托融资。虽然融资成本每年15%左右,比向银行借款成本几乎高出一半。

据中金公司预计,2013年到期房地产信托规模为2816亿元,本息合计总还款额约为3100亿元。

对信托公司来说,房地产信托兑付高峰已经来临,过去两三年房地产信托发行猛增,而一些信托公司采取了激进的手段拓展项目,导致市场中出现了风险评估不足的项目。比如最近频频出事的新华信托、中融信托、重庆信托等。

信托“高收益零风险”的神话不可持续

|

| 信托产品刚性兑付 投资者不能盲目相信 |

众所周知,信托本质是一种投资,投资的特点就是收益与风险并存,世界上没有高收益零风险的投资。投资者博取收益的代价是需要承担一定的风险。

在过去经济快速增长的宏观环境下,信托业资产规模快速增长。在2007-2011年五年间,产品收益明显高于同业却从未发生风险事件,投资者普遍形成了“信托零风险”的惯性思维。

所谓刚性兑付原则就是信托产品到期,信托公司必须分配给投资者本金和固定收益,假如投资出现损失,信托公司要么找资金接手,要么自掏腰包补窟窿。

由于信托牌照稀缺,信托公司重视自身信誉,所以虽然没有法律规定信托公司必须自己兜底,但是没人愿意打破刚性兑付的局面,但这并不意味着信托的“刚性兑付”未来不会被打破。

房地产信托产品的兑付风险程度主要看房价的走势。一旦房地产市场持续处于滞涨阶段,房地产信托产品就有可能出现大规模的兑付问题。一旦房地产信托出现系统性风险,刚性兑付就只是个影子,根本不可能兑现。

目前,中国金融系统的去杠杆效应,正在影响房地产行业,部分房企依靠信托融资的方式会受到限制,开发商的现金流也会变得紧张,这将增加房地产信托产品刚性兑付的风险。

房价下跌将是地产信托最大的风险

|

| 如果房价下跌,房地产信托将变成成烫手山芋 |

中国自上世纪90年代末实行住房货币化改革以来,在10多年的房地产发展中,虽然政府进行过几次宏观调控,房价也曾出现过短期的上下波动,但迄今为止房地产行业并未出现过大调整和洗牌,房价的总体趋势也是一直上涨。

房价过去十多年的上升已经使不少人形成思维定式,认为在中等城市以上,特别是北京、上海等一线城市房价只会上升,但房地产是一个明显的周期性行业,有涨有跌不会一直无限制地上涨。

当前,以北京、上海等一线城市为代表的部分地区房价已经超出普通民众的承受能力,房价长期上涨不可持续。

如果房地产销售不畅,房价停止上涨甚至下降,那么房地产信托的抵押品—房产和地产就会出现贬值风险,利息和本金偿还就变得困难,资金无法及时回笼资金链条就会断裂,信托所谓高收益零风险的刚性兑付也将成为泡影,必将直接影响投资人的收益。

结语

风险意识对于普通投资者而言,意义特殊,购买房地产信托也需谨慎,世界上没有高收益零风险的生意,击鼓传炸弹的游戏总有结束的一天。

|

“钱荒”余波冲击 单一信托募资房企受影响大

“钱荒”余波冲击 单一信托募资房企受影响大