美日量宽全球货币战 热钱泛滥

|

| 数据来源:国际清算银行 |

无论“货币战争”是否已经发生,日本都已成为世界经济的火药桶。安倍晋三自2012年12月掌权之后,便推出20万亿日元的大规模经济刺激计划,以克服通缩和压制日元强势。截至2月20日,日元兑美元汇率已经下跌13%,接近三年来最低水平,基本达到了安倍当初定下的汇率目标。

“货币战争”论调反复被提及

安倍享受胜利的成就感同时,外界由此担忧日本此举可能引发全球效尤,采取货币竞相贬值并助推新一轮贸易战。不过在上周末刚刚结束的G20会议上,各国极力否认全球出现“货币战争”,而且没有任何一个国家站出来指责日本大力推动日元贬值和宽松货币政策。

从G20流露出的态度来看,各国已经认可在经济环境不佳情况下,采取宽松的货币政策而出现的汇率贬值的情形。即打着“不能操纵汇率”的幌子,默许各国为了“保增长”而对本币进行贬值。由此可见,“货币战争”已经沦为欧美应付世界的文字游戏。因为日本的量化宽松之前,欧盟和美国就已经进行了多轮量化宽松,如果指责日本,就相当于自揭其短。

新兴经济体为货币战埋单

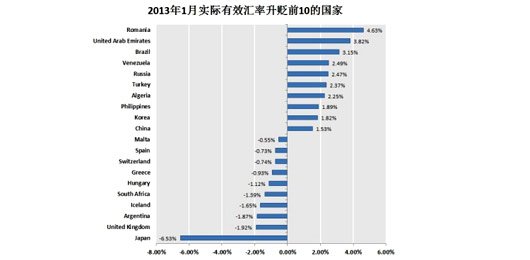

但这并不意味着是一场“阴谋”。2013年是全球换届第一年,用汇丰集团首席经济学家简世勋的话说,“支持全球化的啦啦队长们躲了起来,而奉行经济民族主义的诱惑越来越强”,毕竟,对于他们而言,选票比别国的经济繁荣更重要。根据国际清算银行数据,2013年1月份,日本、英国、爱尔兰、希腊、西班牙等国的实际有效汇率(剔除通货膨胀对各国货币购买力的影响)均出现了大幅贬值。

不过,每轮量化宽松后出现的大幅汇率升值效应却主要是由新兴经济体来承受的,智利财政部长费利佩·拉腊因就指出,货币战争是一场零和游戏。而国际热钱,已经盯上了中国、巴西等新兴经济体。根据美国新兴市场投资基金研究公司(EPFR)数据显示,2012年中国、韩国和巴西吸引到最多的海外资金流入,改变了2011年的资金净流出趋势。

热钱是人民币升值预期的滞后指标

|

| 数据来源:财富里昂、EPFR |

去年10月份以来日元兑美元累计下跌约17%,同期人民币却在走高,中国央行将人民币兑美元中间价累计上调了1%左右。虽然看起来幅度不大,但考虑到人民币去年多数时间都在贬值的情况,这实际上标志着方向的重大改变。而热钱的变化则是人民币升贬值预期的滞后效应。

各国竞相贬值

国际清算银行的数据显示,2013年1月日元实际有效汇率大幅贬值6.53%,英镑也贬值了1.92%。在各国竞相本币贬值的时候,人民币实际有效汇率则升值1.53%,排在了全球实际有效汇率升值的第十名。此外,巴西、俄罗斯、土耳其等新兴经济体货币也在升值。在日元诱导性贬值过程中,新兴经济体付出了大幅汇率升值的代价。

人民币贬值策略难执行

安邦咨询公司认为,在中国今年的货币政策中,适当保留人民币贬值的政策弹性是完全应当的。不过,中国出台自己的量化宽松的空间不大,不仅中国经济形势和2008年推出4万亿经济刺激方案时已经发生了很大的变化,而且人民币贬值的动作也会招来美国等发达经济体的反对。

但人民币在各国货币争相贬值时升值,将会增加中国资本流入和要素上涨压力,还将对中国出口、经济与就业将造成冲击。值得一提的是,2012年外资流入中国的时间集中在第四季度,当季共有81亿美元的资金流入中国。而此前的第一至第三季度,有1亿美元的外资净流出中国。美欧日不断量化宽松,全球热钱泛滥,经济增长鹤立鸡群的中国成为热钱潮涌炒作之地并不意外。

热钱还将持续流入

人民币看似“蹊跷”的走势背后是多重因素在推动:首先,美国、欧洲以及日本大规模货币宽松措施推高了大宗商品价格。布伦特原油期货价格从去年6月份每桶89美元的低点涨至117美元。人民币升值将有助于缓解输入型通货膨胀压力。

其次,中国与其他国家的贸易顺差进一步扩大。在经历了过去三年贸易顺差收窄后,中国去年的贸易顺差从2011年的1540亿美元扩大至2310亿美元。经由贸易账户流入的资金不断增加,加重了人民币的升值压力。

这些因素促成了市场对人民币将持续升值的预期。而国内估算热钱数据,将呈现持续流入的情况。

人民币升值影响大 但已没有贬值空间

|

| 数据来源:CEIC,申万研究 |

中金公司认为,人民币对日元升值20%,大致对应人民币实际有效汇率上升1.5%左右,可能造成中国实际出口下降约2.5个百分点,在贸易上对中国的影响不大。如今人民币刚好符合了对日元升值20%的幅度,果真对中国出口没有影响吗?

人民币升值将重挫中国出口

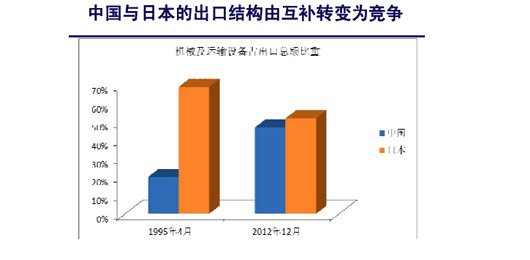

此前,日元的持续升值削弱了制造业的国际竞争力,而日本推动日元贬值目的之一就是重振制造业拉动出口。普遍认为,中国出口品以低端制造业为主,而日本制造业以高端产品为主,并没有太大冲突。实则不然,以机械及运输设备产品的出口为例,该类产品出口金额在1995年4月仅为23.7亿美元,到2012年12月已达946.9亿美元,在出口商品中占比也从20%上升到47%,在中国出口结构中占据主导地位。

而近年来,机械及运输设备产品在日本出口中所占比重虽有所下降,但仍是占比最大的一类产品。因此日元贬值对于中国出口状况的影响已经非常大了。

中国经济目前还处于转型过程中,从依赖出口逐渐转向发展内需,但不幸的是,全球经济危机在中国尚未完成转型时来临,而发展内需并非朝夕可成,中国经济仍然需要仰仗出口,一旦出口下滑直接导致的就是制造业就业形势严峻。

逼迫中国调整经济发展模式

出口受限,投资拉动经济增长的模式也亟待调整。虽然短期内中国经济强劲复苏的主要动力还是来自于基建和房地产的投资复苏,但通胀加剧和房价上涨等对经济负面的影响早已显现。政府投资导致投资低效、资源浪费,进而导致部分产业产能过剩,阻碍了经济模式转变。

在出口和投资这两驾马车将先后失去动力的时候,向消费来拉动经济增长的模式转变已经迫在眉睫。党的十八大提出要实现居民收入翻番,中央政治局会议要求稳步提高社保统筹层次和保障水平,中央经济工作会议也提出要更多依靠内需特别是消费需求拉动,将促进消费需求保持平稳快速增长,以达到带动我国经济增长的目的。

央行调控热钱需要新艺术

在不动用货币政策工具的条件下,中国央行会怎样应对热钱?堵不如疏,中国金融决策层需要考虑该如何引导这些热钱的流入,是否能在实体经济中开辟出相当的池子,开放市场,接受外来资金,让短钱安分地转化为中长期的投资资金?

资本是逐利的,如果能够为这部分热钱提供可持续的投资机会,将它们更久远地留在国内市场,避免潮水似的大进大出,就算是化解了热钱涌入的冲击。

结语

在发达经济体纷纷采取“经济民族主义”策略情况下,中国正面临两难抉择,放任人民币升值对国内经济冲击巨大,而人民币贬值可操作性也不大,不应看轻货币战争对经济的负面影响。

G20连夜磋商声明圆场货币战 护短日元不自揭短

G20连夜磋商声明圆场货币战 护短日元不自揭短