近十年来,我国65岁及以上人口逐年增加,也就是大家口中经常听说的“人口老龄化”,由此带来的养老话题受到持续关注!

国务院近日发布了《关于加快发展商业养老保险的若干意见》 ,明确提出多方面推动商业养老保险发展,让商业养老保险成为个人和家庭商业养老保障计划的主要承担者。

指导意见都提出了哪些“养老新方向”?商业养老保险与基本养老保险又有何不同?

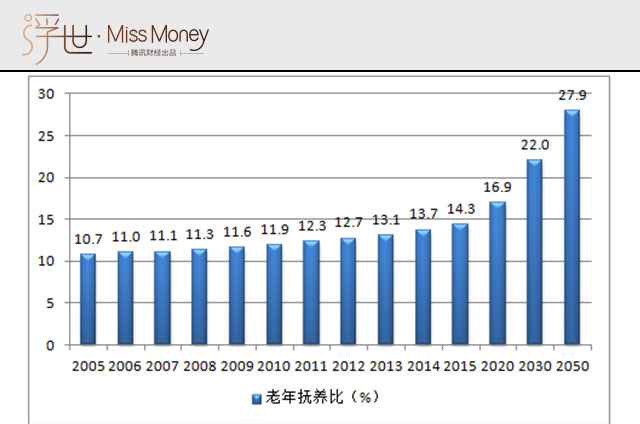

据统计,2015年我国60岁及以上人口达到2.22亿,占总人口的16.15%。预计到2020年,老年人口达到2.48亿,老龄化水平达到17.17%,其中80岁以上老年人口将达到3067万人;2025年,六十岁以上人口将达到3亿,成为超老年型国家。

考虑到70年代末,计划生育工作力度的加大,预计到2040我国人口老龄化进程达到顶峰。

面对严峻的“人口老龄化”形势,未来几十年的养老问题也变得十分严峻,仅靠国家的基本养老保险,无法承担如此庞大的老龄人口的养老问题,对此国家已经在研究多方面的解决方案,包括延迟退休、商业养老保险等。

商业养老保险成为养老保障计划主要承担者

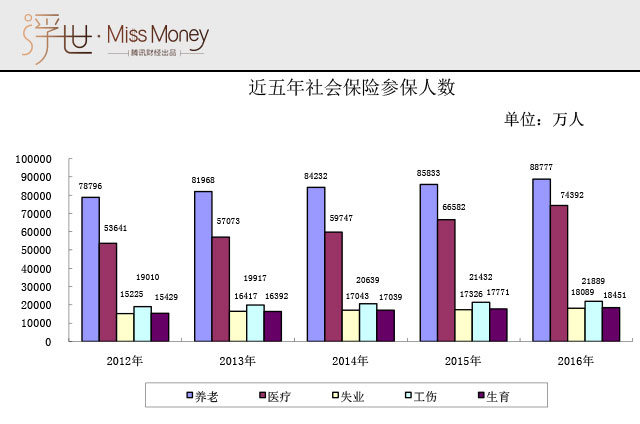

我们都知道,养老保障体系共有三大支柱,第一支柱就是我们都熟悉的基本养老保险,是国家强制实行的社会保障制度,以保证基本生活需要为标准,随着人口老龄化的发展,国家越来越难负担了。

作为第二支柱的企业年金,是企业的补充养老金计划,已经连续两年几乎是零增长,因此就需要商业养老保险作为第三支柱,这样国家的压力可以更分散一些,个人的经济压力也可以分散一些。

商业养老保险是以人的生命或身体为保险对象,在被保险人年老退休或保期届满时,由保险公司按合同规定支付养老金。目前,商业保险中的年金保险、两全保险、定期保险、终身保险都可以达到养老的目的,都属于商业养老保险范畴。

意见中明确提出,到2020年,商业养老保险要成为个人和家庭商业养老保障计划的主要承担者、企业发起的商业养老保障计划的重要提供者等。

鼓励个性化、差异化养老保障

基本养老保险风险保障范围比较窄,保障水平也相对较低,不同人群对于养老生活需求不同,基本养老保险也可能无法保障所有人的养老需求。

而商业保险则不同,是否建立保险关系由投保人自主决定,保障范围是由投保人、被保险人与保险公司协商确定,相对灵活,属于“多投多保,少投少保”。

根据意见,国家支持商业保险机构开发多样化商业养老保险产品,发展安全性高、保障性强、满足长期或终身领取要求的商业养老年金保险,为个人和家庭提供个性化、差异化养老保障。

商业性养老保险的被保险人,在交纳了一定的保险费以后,就可以从一定的年龄开始领取养老金。这样,尽管被保险人在退休之后收入下降,但由于有养老金的帮助,仍然能保持退休前的生活水平。

加快个税递延型商业养老保险试点

意见明确提出,2017年年底前启动个人税收递延型商业养老保险试点,保险机构要积极参与个人税收递延型商业养老保险试点。

个人税收递延型商业养老保险,是由保险公司承保的一种商业养老年金保险,主要面向缴纳个人所得税的社会公众,公众投保该商业养老年金保险,缴纳的保险费允许税前列支,养老金积累阶段免税,领取养老金时再相应缴纳,这也是目前国际上采用较多的税收优惠模式。

此外,还有税收优惠政策,对商业保险机构一年期以上人身保险保费收入免征增值税。

推进商业养老保险安全运营

根据意见,要推进商业养老保险资金安全稳健运营,研究制定商业保险机构参与全国社会保障基金投资运营的相关政策。

保险资金运营的好,将来得到的养老金也会多,同时资金的安全也十分重要。意见提出,商业养老保险资金可以参与国家重大战略实施,参与重大项目和民生工程建设。

其中,支持商业养老保险资金通过债权投资计划、股权投资计划、不动产投资计划、资产支持计划、保险资产管理产品等形式,参与重大基础设施、棚户区改造、新型城镇化建设等重大项目和民生工程建设等。

此外,大家还要注意,购买保险产品要视个人的经济情况而定。个人的经济收入会受到很多因素的影响,很难维持在一个一成不变的水平,在进行保险产品的选购时,应该根据自身的年龄、职业、收入等实际情况,决定怎样买保险,既要使经济能够长时期负担,又能使个人得到应有的保障。

保额的选择应以家庭总收入及被保险人从事的工作风险系数(如是否开车、有无社保等)为依据。

至于缴费期限,应根据家庭经济状况及现金流资产资金运作等多种因素决定,并不是缴费期限越长越合算。如果是高保额人士,需经保险公司寿险核保及再保险公司分保同意后,并经体检合格后方可投保。

【送福利:个人交社保和单位交社保 有什么不同?】如果你在职,公司会把五险一金帮你处理妥当,但如果你需要自己缴纳社保,该怎么办呢?想了解的读者可以关注Miss Money的微信公号(ID:missmoneytf),然后回复关键字“社保”,小M告诉你!