自认为最可靠的方法害了光大证券?

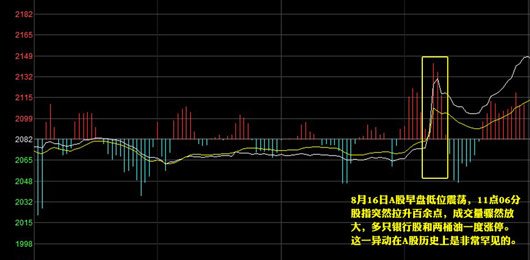

上周五的大盘异动必将载入A股史册,而光大证券则被钉上耻辱柱

上周五的大盘异动必将载入A股史册,而光大证券则被钉上耻辱柱

此次“乌龙事件”的发生被归咎于高频交易程序的订单生成和执行系统的错误。根据光大证券的核查,订单执行系统针对高频交易在市价委托时,对可用资金额度未能进行有效校验控制,而订单生成系统存在的缺陷,会导致特定情况下生成预期外的订单。

由于订单生成系统存在的缺陷,导致在11时05分08秒之后的2秒内,瞬间生成26082笔预期外的市价委托订单;由于订单执行系统存在的缺陷,上述预期外的巨量市价委托订单被直接发送至交易所。

错误导致股票累计成交72.7亿元,光大发现错误后采取了申购ETF卖出和卖出股指期货空头合约的方式进行对冲,但仍有1.8亿元敞口,当天的盯市损失为1.94亿元。

一夜之间,“高频交易”成了热门词汇,这种由强大的计算机系统和复杂的运算所主导的股票交易能在毫秒之内自动完成大量买、卖以及取消指令。

事实上,光大证券对高频交易的问题和挑战非常清楚,就在2012年9月,光大证券分析师张斯会还发布研究报告称,高频交易策略的优势在于可以将价格波动的细节放大化,更加敏感地抓住趋势,以避免信号产生的滞后性。

而其挑战在于,要处理大量的日内数据,对处理数据的工具和方法要求非常高;还需要准确的交易信号,一旦交易信号发生位移,盈利可能就变成亏损。还有就是执行的速度,有意思的是,张斯会认为,唯一可靠的方法就是计算机自动产生下单指令并执行。

而从事件爆发来看,光大证券认为最可靠的方法却成了其致命的漏洞。

高频交易惨成光大证券替罪羊

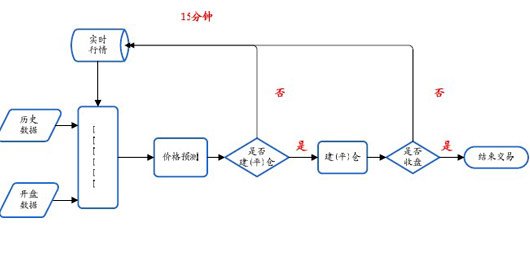

高频交易的交易流程。资料来源:海通证券。

高频交易的交易流程。资料来源:海通证券。

对于高频交易,现在普遍存在一些误读,要么认为非常赚钱,要么认为扰乱市场。而实际上,大部分高频策略根本不是赚钱策略,而是为了提高市场流动性和市场深度。

当然,这不是高频交易程序第一次成为替罪羊,它应该很适应自己扮演的角色了。一般而言,市场很容易把失误损失和市场操纵以及市场不公平归咎于高频交易模式,而有意无意地忽略掉操作风险管理缺陷和违规交易以及大机构行为和监管漏洞上。

人们时常从媒体上了解到因为“乌龙指”或某个机构的订单程序进入了死循环而向市场中发出了巨量订单,然后高频交易算法迅速反应,造成市场崩盘或者剧烈波动的情况。

很多人会说,如果没有高频交易,那么市场就不会这么动荡,因为人们不会来不及反应,而且高频交易在市场波动的时候推波助澜,加剧了市场波动。

就像上周五发生的那样,大批量买单瞬间集中出手,而且以市价买入,价格直封涨停,虽然理论上符合程式化交易的特征,但并不符合国内股市实际情况。

在海外成熟市场,蓝筹股往往是关键股指的成份股,其成交会相当活跃,程序化交易不会令价格产生太大的变动。而中国的蓝筹股由于种种原因成交一向低迷,工行20日平均日交易量就在3000万股左右。

而在上周五,工行在一分钟内成交3300万股,这几乎相当于之前一个交易日全天的成交量;中石油三分钟内成交7.7万股,相当于前一个交易日全天成交量的2/3。与此同时,几十只大盘蓝筹股在一分钟内瞬间被拉至涨停。

这些交易在供应、需求方面制造了误导性信号,导致价格受到人为操纵,从而从整体上破坏了市场。在流动性不足的市场,出于基本面方面的交易很少。这里的供需之所以存在,算法和交易员是很大原因所在。这种不计数量的程序化买入,反映出光大证券的程序化交易的后台风控机制存在漏洞,或者说是其风控机制不符合市场情况。

操纵市场的伪装:光大值得庆幸的亏损

失去了“正”,光“大”是没有用的。

失去了“正”,光“大”是没有用的。

实际上,即便没有高频交易,市场参与者也会根据自己的情况作出平开仓的决策,当这种决策具有广泛一致性的时候,市场一样会出现剧烈波动,这是市场中一个常态特征。

而且不是所有高频交易策略都是趋势跟随类策略,市场深度的增加和各种各样的交易行为反而有利于减少不必要的波动,因为大多数情况下人们和策略对行情的看法并不一致。

很多这类情况中亏损的发生,其根本原因,是参与者的操作风险和市场风险管理有严重缺陷造成的,比如不按照交易规定或者策略设计执行操作,风险敞口过大而没有留存充足的风险准备金。

同时,人们往往忽略了一些可能违规的交易行为,如操纵市场。对冲基金和投行自营对市场的压力测试,很多都被伪装成了“乌龙指”,在市场出现崩盘和剧烈波动之前,往往已经通过主动性策略试验了很多次,而且有声誉资源的机构,为了弥补自身算法能力的不足和增强算法效果,往往还会靠资本运作、媒体宣传的方式造市,比如大家时常看到的一些著名机构的报告。

与传统理解的操纵市场需要大量资金和资源不同,很多这类机构,往往扮演的是对已经走到悬崖边儿的市场轻轻推了一把的角色,当然他们不会承认其实之前已经推了很多次没推动,也绝不会承认是他们推的,因为此类主动性交易策略往往伴有合规问题。

当然也有算法可以利用此类市场操纵行为实现盈利,因为只是利用而不进行市场操纵,所以也没有合规问题。而这一切,与高频与否没什么关系。

在高频交易中似乎很容易找到所有违规交易的影子,但是对应的有效的监管方法却乏善可陈。有些监管部门会邀请直接的市场参与者对监管方法做指导,这是一个能够弥补监管者市场经验不足和提升监管政策制定的有效性的好方法。

光大证券应该庆幸自己在上周五亏损了将近2亿元,使得其摆脱掉了操纵市场的嫌疑(谁会好意思指责一个表面看起来“亏损”的操纵市场者?)。不过投资者恐怕就没那么幸运,极有可能拿不回损失了。投资者寻求赔偿困难的地方在于,很难证明投资者的损失与光大证券的行为之间有因果关系。

毛木子

毛木子