公积金无钱可贷 商业银行不肯放款

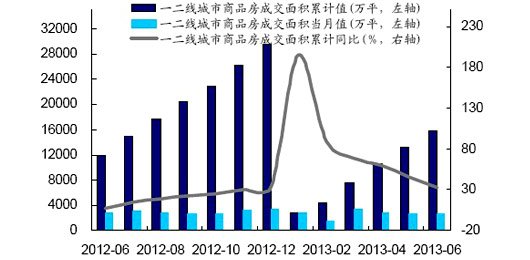

一二线城市商品房成交面积变动。数据来源:WIND,海通证券

一二线城市商品房成交面积变动。数据来源:WIND,海通证券

近日,媒体报道称上海、杭州等多地均出现住房公积金缓贷、断贷现象,部分地方公积金甚至出现收支倒挂,一些楼盘因此明确拒绝使用公积金贷款购房客户。

连云港市公积金管理中心数据显示,今年上半年公积金归集总量为13.49亿元,发放公积金贷款则共计15.03亿元,比贷款总量少1.54亿元。形成巨大的收不抵支缺口。

为解燃眉之急,住房公积金管理中心提高公积金缴存上限、降低贷款上限,甚至鼓励职工公积金贷款转商业性住房贷款,由公积金管理中心补贴“公转商”的利息差,以此来缓解公积金运行压力。

虽然席卷中国金融系统的“钱荒”似乎已经过去,各商业银行却依旧笼罩在流动性不足的阴云之下,商业银行房贷放款的速度明显变慢,广州的银行甚至暂停受理房贷,购房者在向商业银行贷款时也遭遇阻碍。

因此,部分房贷客户为了避免违约不得不转向抵押贷市场,银行则趁机抬高抵押贷的利率。今年年初,多家银行的抵押贷利率的水平大多上浮10%左右,但近期就一路飙至30%—40%。

政府劝公积金贷款转商业银行贷款,商业银行暂停房贷,抵押贷提高利率,需要贷款的购房者似乎正被各种“钱荒”逼上绝路。

购房需求集中释放致公积金余额短缺

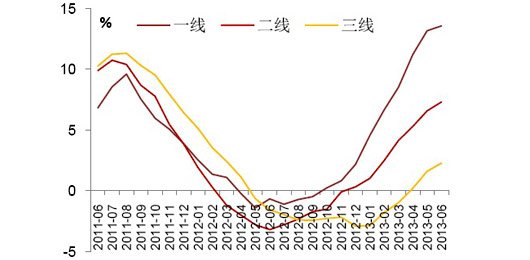

一二三线城市住宅价格同比增长。数据来源:Wind 招商证券

一二三线城市住宅价格同比增长。数据来源:Wind 招商证券

住房公积金是行政力量强制企业及其员工缴存的长期住房储备金,资金来源一直处于稳定状态;根据还贷能力、房价成数、住房公积金账户余额和贷款最高限额四个条件来确定借款人的贷款额度,发放贷款也有政策可依。住房公积金又为何会出现额度吃紧的现象呢?

由于公积金来源渠道单一、缴纳数量相对稳定,而近年来购房需求不断增长,收集额增速却赶不上贷款增速,多数一二线城公积金中心的“贷存比”早在2011年就超过了70%,处于非正常状态。

今年以来,严格的限购仍然难以抑制市场反弹,前期购房需求集中释放,上半年中国多地房地产市场成量价齐升的状态。国家统计局数据显示,上半年全国商品房销售面积51433万平方米,同比增长28.7%。北京上半年新房成交更是高达4.5万套,创近4年同期新高。

急剧膨胀的购房需求导致今年以来个人购房贷款快速增长。央行数据显示,上半年金融机构新增房地产类贷款1.3万亿元,几乎相当于去年全年。其中,个人购房贷款9.07万亿元,约占整个涉房类新增贷款的70%之多。

日前,央行放开金融机构贷款利率管制,取消金融机构贷款利率0.7倍的下限,但对个人房贷利率浮动区间暂不作调整,从利率市场化改革中获得购房贷款优惠的希望落空。

并且,受流动性不足影响,商业银行更愿意将紧张的余额放给利率更高的个人经营性贷款或者效益不错的企业,利率市场化也促使商业银行急于拓展高利率业务。多家银行反而进一步上调了首套房贷款利率,更多的购房者被“挤出”至公积金贷款。

因此,在公积金“贷存比”早已不平衡的基础之上,购房需求又集中释放,多地公积金贷款达历史最高水平,出现资金短缺的情况也在意料之中。

公积金贷款受限误伤刚需 政策弊端凸显

住房公积金政策上的漏洞逐渐显露出来

住房公积金政策上的漏洞逐渐显露出来

这些年来,无论国八条还是国五条、限购令还是房产税,都无法阻止房价疯狂上涨的脚步。很多人连首付都成问题,无法贷款,买房更是无稽之谈。根据目前的情况,公积金普遍无钱可贷的局面将至少延续到明年,商业银行又流动性趋紧,这都将在一定程度上抑制刚需的释放,下半年可能将迎来楼市销售淡季。

既增加了中小企业的负担,还误伤了刚性需求,具有“强制性、互助性、保障性”特点的住房公积金政策如今只剩“强制性”了。其存在的意义受到挑战,也更加凸显了住房公积金的制度缺陷与运行不合理。

一方面,住房公积金在很多地方只能用于买房,但房价高企,住房公积金对于连首付都困难的低收入人群来说形同虚设,这就变异为一个“劫贫济富”的政策。而公积金利率低于CPI也让强制储存的公积金面临贬值的质疑。

另一方面,公积金贷款的发放存在杠杆效应,而公积金政策贷存机制不完善,缺少风险管控,导致余额透支,政府不得不采取调整额度和“公转商”贴息贷款的方式来缓解压力。

但事实上,在商业银行贷款十分紧张的情况下,公积金管理中心贴息“公转商”的举措并不能起到多大效用。而若不从房价和公积金政策缺陷的根本上去解决问题,其调整提高公积金缴存上限、降低贷款上限以归集更多资金的做法,也只能是饮鸩止渴。

肖静

肖静