新兴市场经济夏日严寒 资金流出雪上加霜

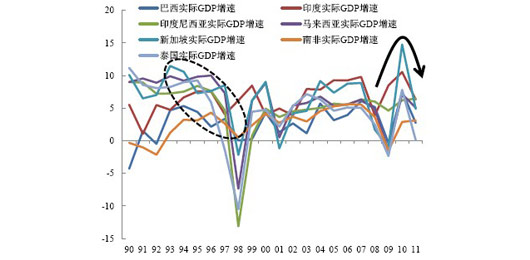

当前新兴市场经济偏弱也是投资者担心危机重演的重要原因

当前新兴市场经济偏弱也是投资者担心危机重演的重要原因

无论是中国持续超过40度的高温,还是巴西海滩热辣的阳光,似乎都无法阻止经济下行给新兴市场国家带来的寒意。

尽管中国7月的经济数据出现了一些反弹迹象,但却遭到了普遍怀疑。PMI指数仍然在景气荣枯线以下,进出口贸易虽然出现大幅反弹,但明显已经无法与过去相比。工业产值也难有起色,同时还面临着通胀抬头的风险。

在过去十年里,中国的转口贸易模式和强劲的GDP增长帮助改善了新兴国家的经常项目账户。但随着中国的去杠杆化进入疲弱的贸易周期,新兴国家对中国出口减少。从巴西到土耳其,一些对中国市场有巨大敞口的新兴国家遭到严重打击。

除了出口,许多新兴市场还依靠内需、信贷超额增长和海外资金流入;而这些领域的形势正迅速变得严峻。巴西、印度和南非不约而同地面临着增长疲弱、通胀高企和国际收支赤字的困境。过去几个月的时间里,资金正在从这些新兴市场流出,这种情况在6月份尤其明显。

根据花旗经济意外指数显示,过去一年里,新兴市场国家的意外指数绝大多数时间里都处于负值区域。虽然最近有所反弹,但是仍然处于负值区域较低水平。

高盛认为,过去十年里新兴市场资产优异表现得益于上世纪90年代末新兴市场所经历的危机、中国经济的强劲崛起以及高风险溢价。但随着这些积极因素的消失或者逆转,新兴市场的高回报率将一去不复返。

成本优势仍然明显 黑天鹅无迹可寻

新兴市场的国际资本出现流入

新兴市场的国际资本出现流入

资金从新兴市场流出的压力可能会让其经济基本面进一步恶化,不过以此就把新兴国家从投资版图上抹去显然是不理智的。

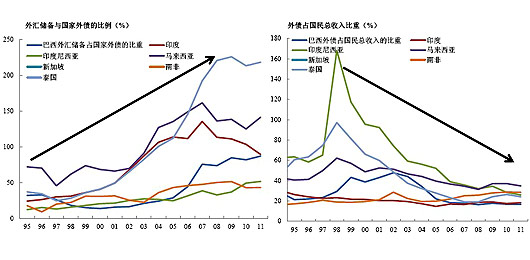

新兴经济体已经不是吴下阿蒙。由于实行浮动汇率、大量增加外汇储备以及对短期资本进行管制,新兴市场这次可以避免货币危机,未必会发生崩溃,尽管资产价格会出现大幅波动。

现在很多观点认为发达国家重振制造业将对新兴市场国家造成严重的冲击,但从成本来看,发达国家很难维持。无论是物业成本还是人工成本,新兴市场国家的优势仍然十分明显。

根据2010年科隆德国经济研究院的研究结果,中国制造业劳动力成本为2.25欧元/小时,在所有研究的40多个欧亚经济体中排倒数第二。韩国、俄罗斯、菲律宾也排名非常靠后。

同时,新兴市场国家制造业在产业链上的位置也在上移,凭借多年积累的制造业优势和人工成本,外资再回流已经不是奢望。

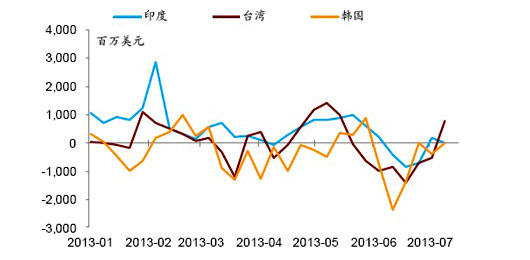

此外,新兴市场资产还受到美联储货币政策常态化的影响:6月新兴市场资金出现大幅流出是QE退出预期强化的局面;而美联储的6月议息纪要尝试弱化市场对于未来货币政策紧缩的预期,新兴市场的资金出现明显好转。

而就在美联储的6月议息纪要公布之后,新兴市场的资金出现明显好转。包括台湾、韩国和印度新兴市场的国际资本出现流入。

因此,新兴市场的资金流出暂时不会演变为“黑天鹅事件”,但其结构性机会要远大于趋势性机会。

新兴市场新动力:唯有改革一条路

当前新兴市场债务结构和外汇储备好于97年金融危机

当前新兴市场债务结构和外汇储备好于97年金融危机

2013年全球经济总体趋势处于弱复苏格局,新兴市场国家如何在这场攸关兴衰的冲击中幸免于难?改革,既然过去十年赖以成功的法则已经失效,就必须与过去说再见,并建立新的发展规则。

由于通胀高企的担忧、以及减轻跨境资金流出压力,巴西和印尼央行分别上调利率50个基点。而更令人瞩目的还是中国。

李克强总理强调经济增长率不滑出“下限”。由于包括进出口、社会融资规模、制造业等多项宏观数据低于市场预期,加之此前央行调整流动性预期、加强金融机构监管等措施,市场对于下半年经济增长的预期大幅下调,而总理此次表达出强烈“稳增长”意图,给予了强烈的“明示”。

不过比起巴西等国,中国三季度货币政策空间有限,政策基调维持稳健,降息和降准的可能性都比较低。更多的还是在财政政策上给予民生相关的领域支持。

更重要的是,对于短期的经济增速放缓所带来的冲击,长期的改革更应该坚持。即将召开的十八届三中全会可能强调市场经济体制改革和社会体制改革,建立公平的市场经济规则成为重中之重。

与此相关,政府行政管理体制的改革、简政放权、处理政府和市场的关系、打破垄断、放开市场等一系列问题,都将成为今后改革的重点领域之一。

中国经济的企稳复苏对于全世界而言都非常重要。全球最大的主权财富基金——挪威政府养老基金(GPFG)近日表示,目前正在将资产从世界最大的货币市场转而更多地投资于新兴市场,这其中也包括中国。截至今年6月底,GPFG持有新兴市场股票占总持仓规模的10%,其中约2%投资中国,均比2012年底有所增加。

毛木子

毛木子