南京银行140亿定增上会意外遭否 “我们也是一头雾水”

罕见!南京银行140亿元定增上会意外遭否,“我们也是一头雾水”

原创: 马传茂

农业银行千亿定增、张家港行可转债、贵阳银行及宁波银行优先股等银行再融资陆续过会之后,南京银行140亿元定增意外被证监会否决。

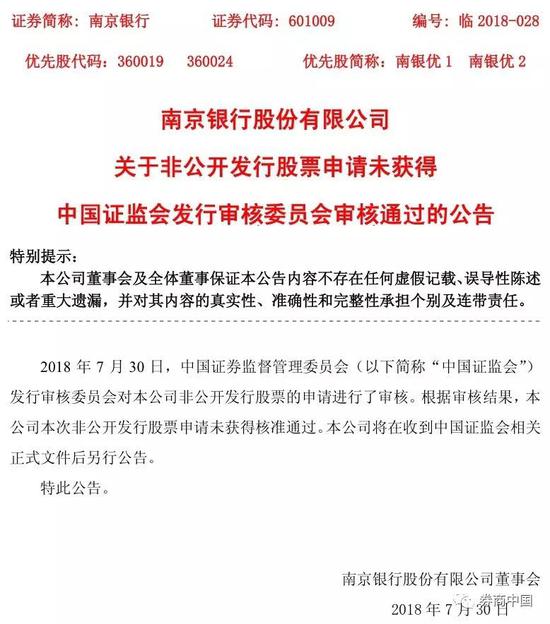

南京银行今晚公告称,证监会发审委对该行非公开发行股票的申请进行了审核,根据审核结果,该行非公开发行股票申请未获核准通过。“我们也是一头雾水的。”该行内部人士对券商中国记者表示。

有上市银行再融资部门负责人也表示“极为罕见”,“上市银行再融资的程序比较多,走完行内的决策流程后,还需要当地银监部门批复同意,报到会里之后如果会里有意见,也会反馈,或者要求调整再融资方案。”该人士表示。

定增意外未获通过

南京银行此次未获通过的定增预案,刚好始于一年之前。

去年7月31日晚间,南京银行公告称,该行董事会决议通过非公开发行方案,拟向南京紫金投资集团、江苏交通控股、太平人寿、凤凰集团和南京高科5家发行对象非公开发行不超过16.96亿股,拟募资总额不超过140亿元,锁定期为3年。

这也是该行上市以来募资规模最大的股权融资。上市至今,南京银行分别通过2010年配股、2015年定增、2016年优先股发行分别募资48.64亿元、80亿元和99亿元。

在这之后,该行140亿元定增于去年8月通过股东大会决议,并在11月初获江苏银监局核准。证监会官网显示,南京银行此次定增在11月7日报证监会审批,证监会于11月14日受理,并在12月中旬给出第一次书面反馈。

“可以说,前面的路都走得很顺,结果在最后的关口倒下,我们也是一头雾水。”该行内部人士无奈地表示。

有上市银行再融资部门负责人也对记者表示,“这真的极为罕见,上市银行再融资的程序比较多的,走完行内的决策流程后,还需要当地银监部门批复同意,所以很多时候,如果有什么问题的话,在银监这个口子就会卡住,报到会里之后,会里如果认为哪里不合适或者有问题,也会先进行反馈意见,或者要求调整再融资方案,譬如融资规模、发行对象、发行价格等等。”

而在南京银行之前,农行千亿定增、张家港行可转债、贵阳银行优先股、宁波银行优先股已经从5月底开始陆续通过证监会发审委审核,其中农行千亿定增已顺利完成。

一位上市银行高管对记者表示,在此前多笔银行再融资顺利过会的情况下,南京银行的定增未能通过证监会审核,一方面可能引发市场上的较大猜想,另一方面也可能引起还在再融资排队序列银行的担忧,担心是不是再融资的政策导向变了,“我们自己是不是又需要主动调整再融资方案。”

“意外但不完全悲观”

除了意外,南京银行内部人士对此次定增未获通过也并不完全悲观,“没能通过定增补充资本确实是出乎我们的意料,但按照目前的发展速度,每年的内生性资本增长已经足以支撑我行每年两位数的增幅。”

数据显示,截至一季度末,该行资本充足率、核心一级资本充足率分别为12.79%和8.09%,分别环比下降0.14个百分点、上升0.1个百分点。其中,虽然该行核心一级资本充足率已由去年9月末的7.91%逐步上升至8.09%,但仍处于上市银行较低水平。

事实上,该行2017年年报中也提及“轻资本转型”,南京银行董事长胡昇荣今年5月在接受券商中国记者独家专访时表示,南京银行的轻资本转型:

一是重点发展交易银行业务,这块业务基本不消耗资本,同时能带来大量基础客户及低成本资金,但对科技、产品的要求也较高;

二是发展资产托管业务,希望能在不消耗资本的情况下增加中间业务收入,同时也能带来负债;

此外,资产管理、私人银行等业务对资本的消耗也比较低,这对产品研发能力、风险管控能力、客户渠道服务能力的要求也比较高,我们也需要学习。

胡昇荣还表示,穿透式管理等“严监管”政策使得资本越来越重要,现在对风险资产消耗资本的比例管控越来越严了,长远来看,现在如果能够把资本做实并保持稳定增长,对银行未来的发展肯定是有好处的。“譬如未来如果成立资管子公司,或者还有其他战略发展机遇的可能,都需要使用资本,当然,核心一级资本是基本前提,同时还要运用好包括可转债、优先股在内的各类资本工具。”

按照胡昇荣描述的资本集约化使用规划,南京银行当年利润留存转增的部分用于基本平衡当年业务规模增长的需要,主动运用资本来约束该行的资产规模增长;正在进行的140亿元定向增发补充的核心资本将用于提升资本充足率,并为未来发展做好准备。

“总的原则是,一要保持相对较高的核心一级资本充足率,二要保持我们对下一步对外投资或自身资本消耗要有一个相对较大的弹性空间。这样我想可能整个资本的规划能初步安排妥当。” 胡昇荣对券商中国记者表示。