白酒持仓明显回升 北上资金持续增持

1)食品饮料基金配置比例大幅回升。基金2018年中报公布,基金对于食品饮料行业整体配置在经历了2018Q1的回调后,二季度回升了1.54pct至6.78%(重仓比例),其中白酒重仓比重4.92%,环比提升1.24pct,非白酒重仓比重1.86%,环比提升0.30pct,基金配置标的中贵州茅台排名第2,伊利股份排名升至第5,五粮液排名第7,泸州老窖排名第10。

2)白酒持仓上升,龙头持仓均大幅回升。二季度白酒持仓4.92%,环比上升1.24pct,茅台持仓保持稳定,Q2重仓1.96%,环比提升0.32pct,五粮液Q2重仓1.00%,环比提升0.15pct,泸州老窖Q2重仓0.65%,环比提升0.11pct。

3)大众品中伊利持仓回升,双汇和海天持仓上升但总体比例仍低。二季度非白酒重仓比例1.86%,较18Q1提升0.30pct,其中伊利重仓明显回升,Q2重仓1.22%,环比提升0.14pct,双汇和海天关注度均有所提升,双汇Q2重仓0.15%,环比提升0.04pct,海天Q2重仓0.057%,环比提升0.029pct。

4)行业景气度向上,板块配置有望维持在较高水平。从历史上看,板块配置比重与行业景气度呈高度相关性,市场会在行业周期过程中不断质疑、确认、再质疑,伴随的也是持仓和股价变化。白酒上一轮周期中也出现了至少3次持仓的明显下降,但随着周期的继续确认,持仓亦重新回升并创新高。我们依然看好白酒景气周期的持续背景下行情的持续,短期持仓调整有利于板块行情更持续健康的发展。大众品板块,2018年在需求好转、提价、成本下行三重驱动力下业绩有望好于预期,目前整体持仓偏低,看好大众品的相对配置价值。

5)优质龙头陆港通持股比例二季度及7月持续提升:2018年以来,食品饮料龙头的陆港通持股比例多呈现提升趋势,其中二季度茅台、五粮液、伊利、泸州老窖、双汇北上资金持股比例分别提升1.19、2.45、1.47、0.43、1.17pct,而7月至今茅台、五粮液、伊利、双汇分别提升0.10、0.03、0.91、0.05pct。

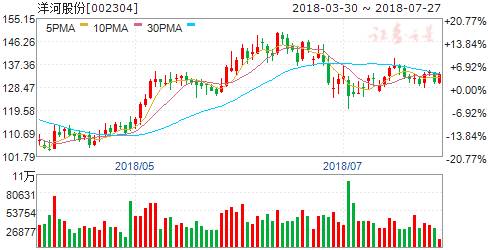

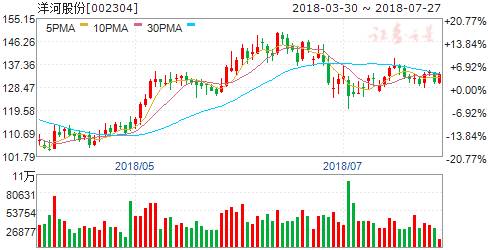

洋河股份(002304)

公司省外市场继续聚焦打造“5+2”的规模市场,用板块市场驱动和引领更大样板市场,由点成线,线成面,面成市的省外市场发展路径。占省外营收70%以上的新江苏市场,其数量从2015年297个扩展到目前的495个,扩大新江苏市场的覆盖面,到2020年建成深度的全国化市场。目前安徽、浙江、上海等是全区域新江苏市场,省外市场中销售额排名前三的是河南、山东、安徽,销售增速前三位是山东、河南、安徽。目前省内外营收比重约5:5,到2020年省内外营收比重有望达到3:7。

迎驾贡酒(603198)

作为安徽省内白酒市场出现较为明显的消费升级趋势的应对,迎驾贡酒推出“生态洞藏”系列产品。与过往的主力产品迎驾金星和迎驾银星聚焦80~150元价格带相比,“生态洞藏”系列瞄准150~400元的价格带,能够在与过往产品不产生直接竞争的前提下更好的满足白酒市场的消费升级诉求。我们认为“生态洞藏”的产品定位与迎驾贡酒自身“中国生态白酒第一品牌”的品牌定位相符,价格带的拓宽有助于品牌价值的提升和潜力的释放。

贵州茅台(600519)

茅台作为名优白酒品牌,未来有望提升品牌集中度。目前我国白酒行业CR10尚不到20%,远远低于国际水平。茅台作为酱香型白酒,秉承年代阶梯式的产品开发模式,目前公司产品结构完整,主要包括茅台酒(收入占比约95%)、系列酒(茅台王子酒、茅台迎宾酒和赖茅酒等),形成了低度、高中低档、极品三大系列70多个规格品种。经销商体系完善,截至2018Q1末,公司拥有经销商3112家,渠道利润丰厚。公司未来有望提升品牌集中度。

2)白酒持仓上升,龙头持仓均大幅回升。二季度白酒持仓4.92%,环比上升1.24pct,茅台持仓保持稳定,Q2重仓1.96%,环比提升0.32pct,五粮液Q2重仓1.00%,环比提升0.15pct,泸州老窖Q2重仓0.65%,环比提升0.11pct。

3)大众品中伊利持仓回升,双汇和海天持仓上升但总体比例仍低。二季度非白酒重仓比例1.86%,较18Q1提升0.30pct,其中伊利重仓明显回升,Q2重仓1.22%,环比提升0.14pct,双汇和海天关注度均有所提升,双汇Q2重仓0.15%,环比提升0.04pct,海天Q2重仓0.057%,环比提升0.029pct。

4)行业景气度向上,板块配置有望维持在较高水平。从历史上看,板块配置比重与行业景气度呈高度相关性,市场会在行业周期过程中不断质疑、确认、再质疑,伴随的也是持仓和股价变化。白酒上一轮周期中也出现了至少3次持仓的明显下降,但随着周期的继续确认,持仓亦重新回升并创新高。我们依然看好白酒景气周期的持续背景下行情的持续,短期持仓调整有利于板块行情更持续健康的发展。大众品板块,2018年在需求好转、提价、成本下行三重驱动力下业绩有望好于预期,目前整体持仓偏低,看好大众品的相对配置价值。

5)优质龙头陆港通持股比例二季度及7月持续提升:2018年以来,食品饮料龙头的陆港通持股比例多呈现提升趋势,其中二季度茅台、五粮液、伊利、泸州老窖、双汇北上资金持股比例分别提升1.19、2.45、1.47、0.43、1.17pct,而7月至今茅台、五粮液、伊利、双汇分别提升0.10、0.03、0.91、0.05pct。

洋河股份(002304)

洋河股份(个股资料 操作策略 股票诊断)

公司省外市场继续聚焦打造“5+2”的规模市场,用板块市场驱动和引领更大样板市场,由点成线,线成面,面成市的省外市场发展路径。占省外营收70%以上的新江苏市场,其数量从2015年297个扩展到目前的495个,扩大新江苏市场的覆盖面,到2020年建成深度的全国化市场。目前安徽、浙江、上海等是全区域新江苏市场,省外市场中销售额排名前三的是河南、山东、安徽,销售增速前三位是山东、河南、安徽。目前省内外营收比重约5:5,到2020年省内外营收比重有望达到3:7。

迎驾贡酒(603198)

迎驾贡酒(个股资料 操作策略 股票诊断)

作为安徽省内白酒市场出现较为明显的消费升级趋势的应对,迎驾贡酒推出“生态洞藏”系列产品。与过往的主力产品迎驾金星和迎驾银星聚焦80~150元价格带相比,“生态洞藏”系列瞄准150~400元的价格带,能够在与过往产品不产生直接竞争的前提下更好的满足白酒市场的消费升级诉求。我们认为“生态洞藏”的产品定位与迎驾贡酒自身“中国生态白酒第一品牌”的品牌定位相符,价格带的拓宽有助于品牌价值的提升和潜力的释放。

贵州茅台(600519)

贵州茅台(个股资料 操作策略 股票诊断)

茅台作为名优白酒品牌,未来有望提升品牌集中度。目前我国白酒行业CR10尚不到20%,远远低于国际水平。茅台作为酱香型白酒,秉承年代阶梯式的产品开发模式,目前公司产品结构完整,主要包括茅台酒(收入占比约95%)、系列酒(茅台王子酒、茅台迎宾酒和赖茅酒等),形成了低度、高中低档、极品三大系列70多个规格品种。经销商体系完善,截至2018Q1末,公司拥有经销商3112家,渠道利润丰厚。公司未来有望提升品牌集中度。