百白破:武汉生物不合格数量超长春长生

长生生物(行情002680,诊股)疫苗造假事件爆出以后,公司股价已经连续五个跌停,舆情在周末因为一篇自媒体文章《疫苗之王》引爆了整个舆论圈,相关的监管机构也开始介入。

《疫苗之王》引发舆论关注的原因是揭露了在中国疫苗市场上存在一个庞大的“长生系”,国内几家知名的生物疫苗公司,都是受到几个关系密切的人所控制。高俊芳、杜伟民、韩刚君三人当年都曾是长生生物股东,后来杜伟民、韩刚君南下发展,现在三人已经掌控国内疫苗产业的半壁江山—最大的乙肝疫苗企业、最大的流感疫苗企业、第二大水痘疫苗企业、第二和第四大狂犬病疫苗企业,涉及到两家上市公司:长生生物和泰康生物。

但在“长生系”之外,中国疫苗产业还存在另外一家巨无霸—央企中国生物技术股份有限公司(以下简称“中国生物”)。在去年11月,这家央企旗下的重点子公司武汉生物制品研究所有限责任公司(以下简称“武汉生物”)和长生集团同登“黑榜”。

去年10月底,吉林省食品药品监督管理局通报称,长春长生(长生生物子公司)生产的吸附无细胞百白破联合疫苗效价测定项不符合规定。但原国家食品药品监管总局官网2017年11月3日发布的信息显示,除了长春长生,武汉生物生产的批号为201607050-2的百白破疫苗效价指标也不符合标准规定。

其实武汉生物的不合格数量还要多于长春长生。武汉生物生产上述不合格批次疫苗共计400520支,销往重庆市疾病预防控制中心190520支,销往河北省疾病预防控制中心210000支。长春长生生产的该批次(批号201605014-01)疫苗共计252600支,全部销往山东省疾病预防控制中心。

吉林省食药监局在7月18日宣布对长春长生罚款344万元,原因是长春长生的百白破疫苗效价指标不合格。但迄今为止,武汉生物似乎相安无事,湖北食药监局没有对此发声,这或许和武汉生物强大的央企背景有某种关系。

与长生生物一起出事的武汉生物受到的惩罚,仅仅是停止使用出问题批号的疫苗。

中国生物和武汉生物

中国生物是我国疫苗企业最大的生产商,历史最早可以追溯到1919年。当年,我国最早的生物制品研究生产机构—北洋政府中央防疫处成立,这是中国生物所属北京生物制品研究所有限责任公司的前身。

新中国成立后,我国按照六大行政区规划设置了隶属于卫生部的北京、长春、成都、兰州、上海、武汉六个生物制品研究所,从事生物制品研究和生产。

1989年,卫生部组建成立中国生物制品总公司,对上述六个研究所实施统一管理。2003年8月,中国生物制品总公司更名为中国生物技术集团公司。

2009年9月,经国务院批准,中国医药(行情600056,诊股)集团总公司与中国生物技术集团公司实施联合重组。根据新国药集团发展战略,2010年5月,中国医药集团总公司决定实施内部整合,重新组建中国生物技术集团公司。

据民生证券统计,目前,中生下属六大研究所及天坛系,其中天坛生物(行情600161,诊股)为业内产量巨无霸,作为集团唯一上市平台控股长春祈健、成都蓉生,子公司的水痘疫苗和血液产品具有较高利润。武汉所(武汉生物)是集团另一产研巨无霸,新建生产基地与天坛生物亦庄生产基地国内领先。上海所产品相对高利润,产量较为靠后。成都所出口方向较为明显,乙脑疫苗自06年起有着长期出口经验。长春所主要特色产品包括流感、甲肝、出血热。兰州所产品包括流脑、Hib、轮状疫苗等,同时也是中生重要的研发基地之一,成果较为突出。北京所特色不明显,现挂牌国药中生研究院(北京公司)、曾挂牌国药微谷公司。

根据武汉生物官网,其创建于1950年,是国家医学微生物学、免疫学、细胞工程、基因工程的主要研究机构和生物制品产、学、研、销一体的大型高新技术企业,也是中南地区免疫规划指导中心。

武汉生物的主导产品包括吸附无细胞百白破联合疫苗、冻干人用狂犬病疫苗、乙型脑炎减毒活疫苗、麻疹减毒活疫苗、麻疹—腮腺炎联合减毒活疫苗、人血白蛋白、人免疫球蛋白和狂犬病、乙型肝炎、破伤风等三种特异性免疫球蛋白。武汉生物还是中国吸附无细胞百白破联合疫苗最大制造公司,市场份额高达80%,公司拥有年产7500万剂量吸附无细胞百白破联合疫苗生产基地。

但武汉生物去年底出问题的疫苗也就是其拳头产品吸附无细胞百白破联合疫苗。

国企疫苗公司的生存之道

目前我国的疫苗管理模式采取的疾控中心—卫生行政系统的执行模式。国家统一控制计划内(一类)疫苗和并严格管理计划外(二类)疫苗,前者通过国家定价、免费供应、强制推行,后者在同等监管的基础上销售基本放开。一类疫苗属于低利润的寡头垄断,而二类疫苗属于高毛利的垄断竞争。

受到历史因素影响,我国一类疫苗市场主要由国有企业垄断。但是受制于体制和和惠及全民的公共卫生政策,疫苗行业的垄断并没有像能源通信行业带来超额利润。一类疫苗承载了更多的社会福利性质,政府和企业在保证安全性的同时需要对覆盖面、技术、价格等进行平衡。

二类疫苗属于自费疫苗,企业利润较高。自上世纪90年代初,以赛诺菲为代表的跨国制药企业获准进入我国国内,开辟了最早的二类疫苗市场。二类疫苗竞争相对激烈,新产品往往能够独得高额利润。众多民营企业往往通过销售起家,在转型生产的时候考虑到竞标实力和目标利润,通常选择二类疫苗作为研发方向。

基于国家定价、免费供应、强制推行的销售模式,作为国企的武汉生物自然不愁销路。中国去年疫苗签发量超过7亿剂,增长2%。未来随着生育限制的放开,需求会更大(虽然疫苗质量事件会短暂压抑需求)。因此,未上市的国企通过营销来扩大销售的意愿并不强烈。以已经上市的同门—天坛生物(以血液制品和疫苗为双主业)为例,我们可以发现其销售费用占比远低于民营企业。

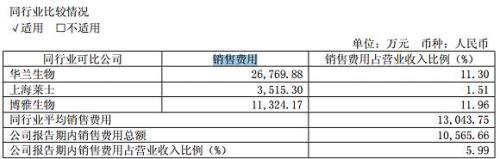

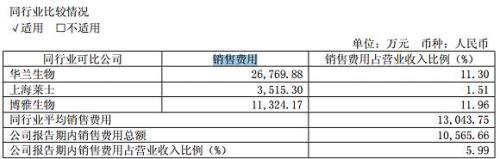

2017年天天坛生物的销售费用为1.06亿元,相比收入的17.65亿元,占比仅为6.0%。相比血液制品同行也处于较低水平:

如图所示,人用疫苗公司的销售费用普遍超过10%,长生生物和康泰生物(行情300601,诊股)更是占比高达33.9%和48.93%。

虽然在二类疫苗市场是一个寡头竞争的格局,但这些公司仍然为了市场份额在激励竞争,原因就是超高的利润率。长生生物销售净利率高达45.53%。

统计利润率数据可以发现,上述十多家疫苗上市企业今年一季度平均净利润率为27.57%,同期医药行业上市公司平均净利润率仅为15.37%(注:医药行业公司按申万医药生物行业分类标准进行统计,为剔除负值后的平均值),A股上市公司平均净利润率为14.31%。

以武汉生物为代表的国企曾扎堆在一类疫苗市场。但在武汉生物的大股东中国生物面临整体上市的压力之下,旗下各类子公司的利润要求和意愿自然会大幅攀升。

早在2010年10月,国药集团董事长志平就曾透露,旗下中生集团(后改名为“中国生物”)及其下属兰州、武汉、长春等六大生物制品所已确定整体上市。中国生物几经波折,最终确定将血液制品业务全部注入到天坛生物,该事项在今年1月得以完成。疫苗业务仍独立于上市公司,整体上市遥遥无期。

但中国生物的经营压力在近几年有所增加。根据天坛生物去年底发布的重组报告书,中国生物2016年净利润出现较大幅度的下滑,从2015年的4.46亿元降至1.02亿元。

天坛生物的收购报告书还披露了武汉生物的业务经营情况。武汉生物2016年收入7.11亿元,利润4384万元,销售净利率仅有6.19%。相比之下,今年第一季度收入为3.46亿元的长生生物,利润高达1.57亿元,销售净利率高达45.53%。

虽然武汉生物尚未上市,但和不少上市公司关系密切。武汉生物和国药一致(行情000028,诊股)、天坛生物的最终控股股东都是国资委,并与两家公司都存在关联交易。2016年武汉生物和国药一致有118.52万元的关联交易,但2017年关联交易消失。2017年武汉生物与天坛生物的关联交易为1140万元,在人事上,两者也存在密切关系。天坛生物董事长杨晓明曾担任武汉生物制品研究所常务副所长、所长、党委副书记等职务,天坛生物前董事魏树源曾担任武汉生物总经理,天坛生物前监事袁晓湘曾担任武汉生物人事经理。

武汉生物还是卫光生物(行情002880,诊股)的第二大股东,持股比例7.25%,同时武汉生物的财务总监陈勇担任卫光生物的董事,武汉生物总经办主任吴德鑫担任卫光生物的监事。

令人意外的是,在今日医药生物股集体大跌情况下,卫光生物逆势大涨7.32%。

武汉生物研发能力急剧下滑

武汉生物是隶属于央企中国生物的重点企业,具有强大的研发能力。在医药行业媒体药智网发布的《2016年生物药研发实力排行榜》中,武汉生物曾高居榜首,同门的天坛生物排名第三。

但2017年和2018年,武汉生物和天坛生物都跌出了前十。武汉生物在2017年排名13,2018年已经跌出前50了。

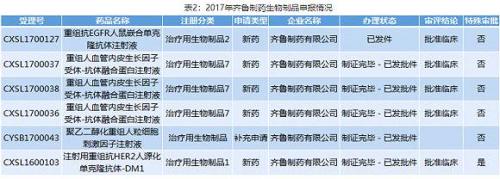

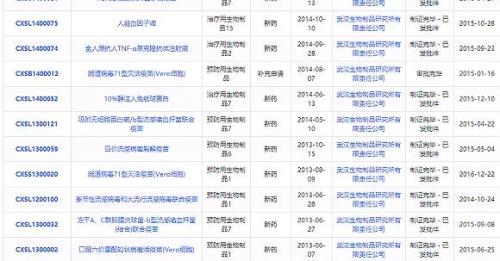

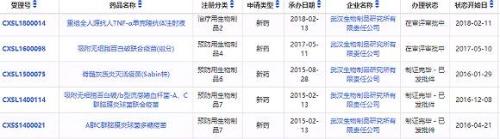

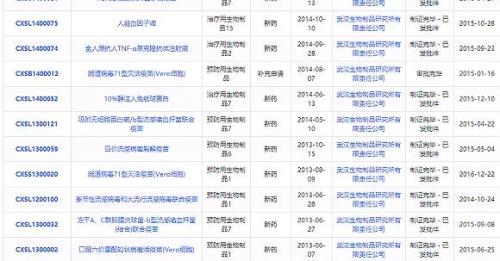

查询智药网的药品注册与受理数据库,武汉生物在2015年新药获批数有9个,这也为其在2016年的评选获胜打下了良好基础。

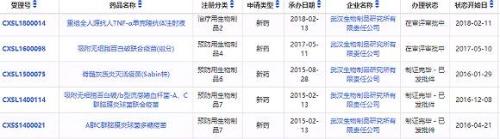

但在此后的3年里,仅有3只新药获批,另只有两个新药在审批中。意味着未来武汉生物的上市新药数量也不会很多。

《疫苗之王》引发舆论关注的原因是揭露了在中国疫苗市场上存在一个庞大的“长生系”,国内几家知名的生物疫苗公司,都是受到几个关系密切的人所控制。高俊芳、杜伟民、韩刚君三人当年都曾是长生生物股东,后来杜伟民、韩刚君南下发展,现在三人已经掌控国内疫苗产业的半壁江山—最大的乙肝疫苗企业、最大的流感疫苗企业、第二大水痘疫苗企业、第二和第四大狂犬病疫苗企业,涉及到两家上市公司:长生生物和泰康生物。

但在“长生系”之外,中国疫苗产业还存在另外一家巨无霸—央企中国生物技术股份有限公司(以下简称“中国生物”)。在去年11月,这家央企旗下的重点子公司武汉生物制品研究所有限责任公司(以下简称“武汉生物”)和长生集团同登“黑榜”。

去年10月底,吉林省食品药品监督管理局通报称,长春长生(长生生物子公司)生产的吸附无细胞百白破联合疫苗效价测定项不符合规定。但原国家食品药品监管总局官网2017年11月3日发布的信息显示,除了长春长生,武汉生物生产的批号为201607050-2的百白破疫苗效价指标也不符合标准规定。

其实武汉生物的不合格数量还要多于长春长生。武汉生物生产上述不合格批次疫苗共计400520支,销往重庆市疾病预防控制中心190520支,销往河北省疾病预防控制中心210000支。长春长生生产的该批次(批号201605014-01)疫苗共计252600支,全部销往山东省疾病预防控制中心。

吉林省食药监局在7月18日宣布对长春长生罚款344万元,原因是长春长生的百白破疫苗效价指标不合格。但迄今为止,武汉生物似乎相安无事,湖北食药监局没有对此发声,这或许和武汉生物强大的央企背景有某种关系。

与长生生物一起出事的武汉生物受到的惩罚,仅仅是停止使用出问题批号的疫苗。

中国生物和武汉生物

中国生物是我国疫苗企业最大的生产商,历史最早可以追溯到1919年。当年,我国最早的生物制品研究生产机构—北洋政府中央防疫处成立,这是中国生物所属北京生物制品研究所有限责任公司的前身。

新中国成立后,我国按照六大行政区规划设置了隶属于卫生部的北京、长春、成都、兰州、上海、武汉六个生物制品研究所,从事生物制品研究和生产。

1989年,卫生部组建成立中国生物制品总公司,对上述六个研究所实施统一管理。2003年8月,中国生物制品总公司更名为中国生物技术集团公司。

2009年9月,经国务院批准,中国医药(行情600056,诊股)集团总公司与中国生物技术集团公司实施联合重组。根据新国药集团发展战略,2010年5月,中国医药集团总公司决定实施内部整合,重新组建中国生物技术集团公司。

据民生证券统计,目前,中生下属六大研究所及天坛系,其中天坛生物(行情600161,诊股)为业内产量巨无霸,作为集团唯一上市平台控股长春祈健、成都蓉生,子公司的水痘疫苗和血液产品具有较高利润。武汉所(武汉生物)是集团另一产研巨无霸,新建生产基地与天坛生物亦庄生产基地国内领先。上海所产品相对高利润,产量较为靠后。成都所出口方向较为明显,乙脑疫苗自06年起有着长期出口经验。长春所主要特色产品包括流感、甲肝、出血热。兰州所产品包括流脑、Hib、轮状疫苗等,同时也是中生重要的研发基地之一,成果较为突出。北京所特色不明显,现挂牌国药中生研究院(北京公司)、曾挂牌国药微谷公司。

根据武汉生物官网,其创建于1950年,是国家医学微生物学、免疫学、细胞工程、基因工程的主要研究机构和生物制品产、学、研、销一体的大型高新技术企业,也是中南地区免疫规划指导中心。

武汉生物的主导产品包括吸附无细胞百白破联合疫苗、冻干人用狂犬病疫苗、乙型脑炎减毒活疫苗、麻疹减毒活疫苗、麻疹—腮腺炎联合减毒活疫苗、人血白蛋白、人免疫球蛋白和狂犬病、乙型肝炎、破伤风等三种特异性免疫球蛋白。武汉生物还是中国吸附无细胞百白破联合疫苗最大制造公司,市场份额高达80%,公司拥有年产7500万剂量吸附无细胞百白破联合疫苗生产基地。

但武汉生物去年底出问题的疫苗也就是其拳头产品吸附无细胞百白破联合疫苗。

国企疫苗公司的生存之道

目前我国的疫苗管理模式采取的疾控中心—卫生行政系统的执行模式。国家统一控制计划内(一类)疫苗和并严格管理计划外(二类)疫苗,前者通过国家定价、免费供应、强制推行,后者在同等监管的基础上销售基本放开。一类疫苗属于低利润的寡头垄断,而二类疫苗属于高毛利的垄断竞争。

受到历史因素影响,我国一类疫苗市场主要由国有企业垄断。但是受制于体制和和惠及全民的公共卫生政策,疫苗行业的垄断并没有像能源通信行业带来超额利润。一类疫苗承载了更多的社会福利性质,政府和企业在保证安全性的同时需要对覆盖面、技术、价格等进行平衡。

二类疫苗属于自费疫苗,企业利润较高。自上世纪90年代初,以赛诺菲为代表的跨国制药企业获准进入我国国内,开辟了最早的二类疫苗市场。二类疫苗竞争相对激烈,新产品往往能够独得高额利润。众多民营企业往往通过销售起家,在转型生产的时候考虑到竞标实力和目标利润,通常选择二类疫苗作为研发方向。

基于国家定价、免费供应、强制推行的销售模式,作为国企的武汉生物自然不愁销路。中国去年疫苗签发量超过7亿剂,增长2%。未来随着生育限制的放开,需求会更大(虽然疫苗质量事件会短暂压抑需求)。因此,未上市的国企通过营销来扩大销售的意愿并不强烈。以已经上市的同门—天坛生物(以血液制品和疫苗为双主业)为例,我们可以发现其销售费用占比远低于民营企业。

来源:天坛生物2017年年报

2017年天天坛生物的销售费用为1.06亿元,相比收入的17.65亿元,占比仅为6.0%。相比血液制品同行也处于较低水平:

相比民营疫苗企业,天坛生物的销售费用占比就更低了。

如图所示,人用疫苗公司的销售费用普遍超过10%,长生生物和康泰生物(行情300601,诊股)更是占比高达33.9%和48.93%。

虽然在二类疫苗市场是一个寡头竞争的格局,但这些公司仍然为了市场份额在激励竞争,原因就是超高的利润率。长生生物销售净利率高达45.53%。

统计利润率数据可以发现,上述十多家疫苗上市企业今年一季度平均净利润率为27.57%,同期医药行业上市公司平均净利润率仅为15.37%(注:医药行业公司按申万医药生物行业分类标准进行统计,为剔除负值后的平均值),A股上市公司平均净利润率为14.31%。

以武汉生物为代表的国企曾扎堆在一类疫苗市场。但在武汉生物的大股东中国生物面临整体上市的压力之下,旗下各类子公司的利润要求和意愿自然会大幅攀升。

早在2010年10月,国药集团董事长志平就曾透露,旗下中生集团(后改名为“中国生物”)及其下属兰州、武汉、长春等六大生物制品所已确定整体上市。中国生物几经波折,最终确定将血液制品业务全部注入到天坛生物,该事项在今年1月得以完成。疫苗业务仍独立于上市公司,整体上市遥遥无期。

但中国生物的经营压力在近几年有所增加。根据天坛生物去年底发布的重组报告书,中国生物2016年净利润出现较大幅度的下滑,从2015年的4.46亿元降至1.02亿元。

中国生物2015年和2016年收入利润情况(单位:万元)

天坛生物的收购报告书还披露了武汉生物的业务经营情况。武汉生物2016年收入7.11亿元,利润4384万元,销售净利率仅有6.19%。相比之下,今年第一季度收入为3.46亿元的长生生物,利润高达1.57亿元,销售净利率高达45.53%。

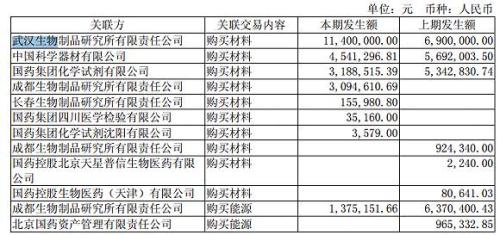

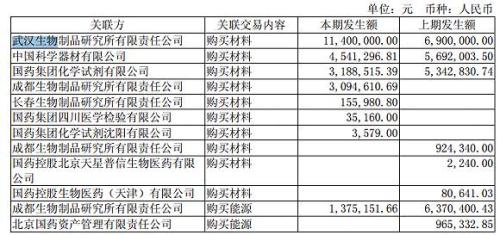

虽然武汉生物尚未上市,但和不少上市公司关系密切。武汉生物和国药一致(行情000028,诊股)、天坛生物的最终控股股东都是国资委,并与两家公司都存在关联交易。2016年武汉生物和国药一致有118.52万元的关联交易,但2017年关联交易消失。2017年武汉生物与天坛生物的关联交易为1140万元,在人事上,两者也存在密切关系。天坛生物董事长杨晓明曾担任武汉生物制品研究所常务副所长、所长、党委副书记等职务,天坛生物前董事魏树源曾担任武汉生物总经理,天坛生物前监事袁晓湘曾担任武汉生物人事经理。

来源:天坛生物2017年年报

武汉生物还是卫光生物(行情002880,诊股)的第二大股东,持股比例7.25%,同时武汉生物的财务总监陈勇担任卫光生物的董事,武汉生物总经办主任吴德鑫担任卫光生物的监事。

令人意外的是,在今日医药生物股集体大跌情况下,卫光生物逆势大涨7.32%。

武汉生物研发能力急剧下滑

武汉生物是隶属于央企中国生物的重点企业,具有强大的研发能力。在医药行业媒体药智网发布的《2016年生物药研发实力排行榜》中,武汉生物曾高居榜首,同门的天坛生物排名第三。

来源:智药数据

但2017年和2018年,武汉生物和天坛生物都跌出了前十。武汉生物在2017年排名13,2018年已经跌出前50了。

查询智药网的药品注册与受理数据库,武汉生物在2015年新药获批数有9个,这也为其在2016年的评选获胜打下了良好基础。

但在此后的3年里,仅有3只新药获批,另只有两个新药在审批中。意味着未来武汉生物的上市新药数量也不会很多。

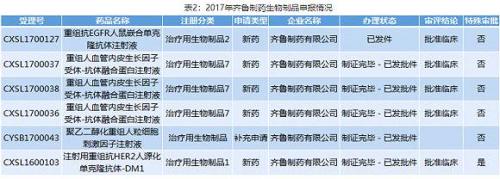

相比之下,2018年获得榜首的齐鲁制药有6个新药获批。