华泰金融:银行股低估值夯实高安全边际 期待反转空间

政策边际放松,仓位底部期待反转空间

2018Q2银行股(A+H)占偏股基金重仓股市值的比例为4.45%,较2018Q1下降220bp。我们认为2018Q2银行股仓位下降主要出于对宏观经济增速放缓、去杠杆信用收紧的忧虑。但是目前银行股仓位为2016Q3以来最低,估值处于底部区间。近期资管新规细则落地,政策发生边际放松,有利于实现银行板块基本面企稳改善。政策微调后上半年压制银行估值的两大因素信用风险、合规风险解除,板块回升趋势逐步明确。重点推荐工商银行(行情601398,诊股)、招商银行(行情600036,诊股),转型标的推荐光大银行(行情601818,诊股)、平安银行(行情000001,诊股)。

仓位AH双降,低估值夯实高安全边际

2018Q2银行A股持仓市值占比4.02%,Q2环比下降201bp,连续第三个季度环比下降,也是自2016Q4以来的最低值。2018Q2银行H股持仓市值比例为14.05%,环比下降8.91pct 。H股仓位受Q1增幅较大基数影响,亦受人民币汇率波动影响。2018年7月23日美元对人民币中间价报6.7583,较年初贬值3.86%。我们认为二季度银行AH双降的主要原因是市场对宏观经济降速、信用收紧及人民币汇率波动的隐忧,避险情绪发生大幅释放。但是在基本面改善与政策调整的预期下,低估值、低仓位的银行股构筑较大的安全边际与反转空间,板块具备配置空间。

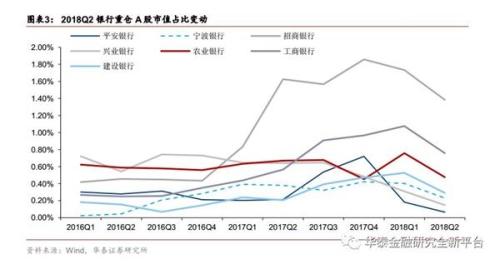

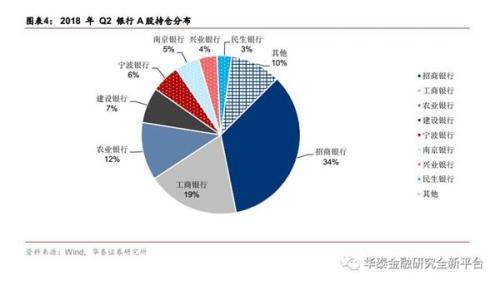

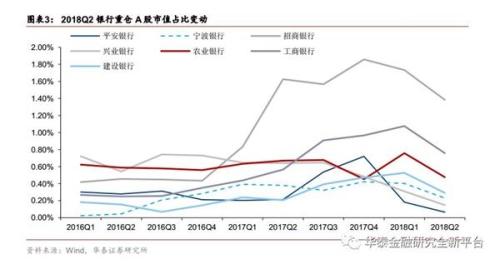

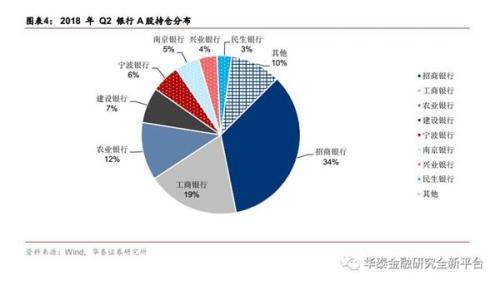

市场对大行偏好稳定,持股集中度增加

2018Q2持仓前五的银行A股为招行(1.38%,-35bp QoQ),工行(0.76%,-32bp QoQ),农行(0.48%,-28bp QoQ),建行(0.29%,-24bp QoQ),宁波(0.23%,-17bp QoQ)。持仓排名前五位与上季度相同。持仓前五中有三家大行,反映市场对于龙头银行的偏好。Q2仓位普降,仓位下降最快的是招行(-35bp)和工行(-32bp),大行仓位首降体现市场二季度对于总体板块与流动性紧缩的忧虑。仓位上升的仅有贵阳银行(行情601997,诊股)(+0.31bp)与上海银行(行情601229,诊股)(+0.27bp),区域性银行龙头受到关注。持仓集中度继续提升,2018Q2持仓前三的银行股仓位占比为65.02%,较上季度末增加5.87pct。

监管靴子落地,看好三大催化剂

上周末资管新规细则出台,政策微调带动银行板块回暖。我们预计随着稳杠杆政策的推进,银行表外非标重回正常化,将支撑社会融资增长,消除流动性和信用风险的隐忧。信用边际宽松将推动银行下半年资产增速企稳回升,为利润释放创造条件。未来看好三大催化剂:若财政政策跟进边际放松,将进一步带动银行资产增速上升;大中型银行资产质量持续优化,与市场对信用风险的过度悲观预期形成预期差;9月MSCI年内第二次扩容,银行板块高分红、高流动性的特质将受到大资金青睐。板块回升趋势明确,重点推荐工商银行、招商银行,转型标的推荐光大银行、平安银行。

风险提示:政策落地不及预期,不良贷款增长超预期。

2018Q2银行股(A+H)占偏股基金重仓股市值的比例为4.45%,较2018Q1下降220bp。我们认为2018Q2银行股仓位下降主要出于对宏观经济增速放缓、去杠杆信用收紧的忧虑。但是目前银行股仓位为2016Q3以来最低,估值处于底部区间。近期资管新规细则落地,政策发生边际放松,有利于实现银行板块基本面企稳改善。政策微调后上半年压制银行估值的两大因素信用风险、合规风险解除,板块回升趋势逐步明确。重点推荐工商银行(行情601398,诊股)、招商银行(行情600036,诊股),转型标的推荐光大银行(行情601818,诊股)、平安银行(行情000001,诊股)。

仓位AH双降,低估值夯实高安全边际

2018Q2银行A股持仓市值占比4.02%,Q2环比下降201bp,连续第三个季度环比下降,也是自2016Q4以来的最低值。2018Q2银行H股持仓市值比例为14.05%,环比下降8.91pct 。H股仓位受Q1增幅较大基数影响,亦受人民币汇率波动影响。2018年7月23日美元对人民币中间价报6.7583,较年初贬值3.86%。我们认为二季度银行AH双降的主要原因是市场对宏观经济降速、信用收紧及人民币汇率波动的隐忧,避险情绪发生大幅释放。但是在基本面改善与政策调整的预期下,低估值、低仓位的银行股构筑较大的安全边际与反转空间,板块具备配置空间。

市场对大行偏好稳定,持股集中度增加

2018Q2持仓前五的银行A股为招行(1.38%,-35bp QoQ),工行(0.76%,-32bp QoQ),农行(0.48%,-28bp QoQ),建行(0.29%,-24bp QoQ),宁波(0.23%,-17bp QoQ)。持仓排名前五位与上季度相同。持仓前五中有三家大行,反映市场对于龙头银行的偏好。Q2仓位普降,仓位下降最快的是招行(-35bp)和工行(-32bp),大行仓位首降体现市场二季度对于总体板块与流动性紧缩的忧虑。仓位上升的仅有贵阳银行(行情601997,诊股)(+0.31bp)与上海银行(行情601229,诊股)(+0.27bp),区域性银行龙头受到关注。持仓集中度继续提升,2018Q2持仓前三的银行股仓位占比为65.02%,较上季度末增加5.87pct。

监管靴子落地,看好三大催化剂

上周末资管新规细则出台,政策微调带动银行板块回暖。我们预计随着稳杠杆政策的推进,银行表外非标重回正常化,将支撑社会融资增长,消除流动性和信用风险的隐忧。信用边际宽松将推动银行下半年资产增速企稳回升,为利润释放创造条件。未来看好三大催化剂:若财政政策跟进边际放松,将进一步带动银行资产增速上升;大中型银行资产质量持续优化,与市场对信用风险的过度悲观预期形成预期差;9月MSCI年内第二次扩容,银行板块高分红、高流动性的特质将受到大资金青睐。板块回升趋势明确,重点推荐工商银行、招商银行,转型标的推荐光大银行、平安银行。

风险提示:政策落地不及预期,不良贷款增长超预期。