2018年分类评价加分榜:19家超10分 国君华泰中信最多

令整个证券行业翘首以待的2018年证券公司分类评价结果正呼之欲出。

“分分都是券商的命根,尤其是当下的寒冬期,今年(分类结果)保A、争A对于券商来说,显得最为关键。”北方一家券商高管告诉券商中国记者,分类结果尚未发布之际,多家券商纷纷相互打听分类评价的“自评结果”。

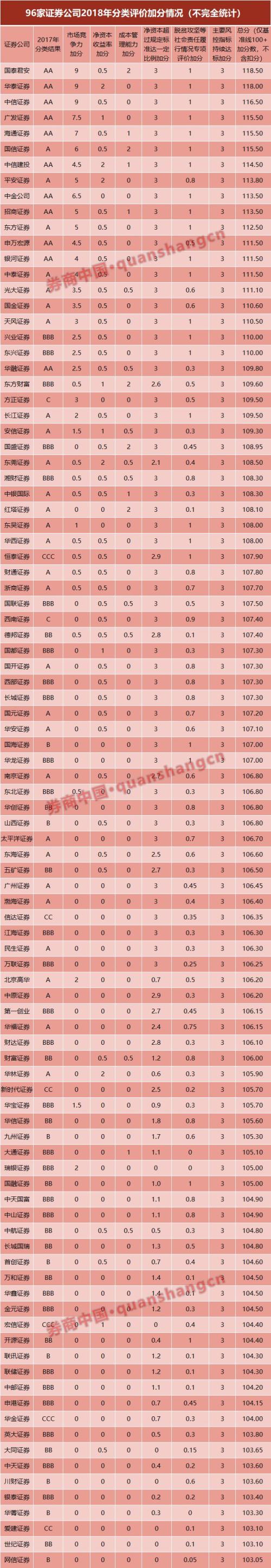

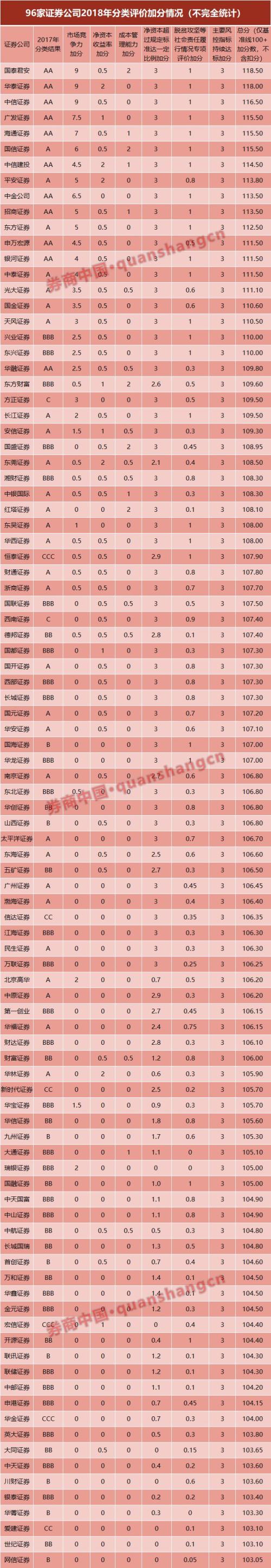

证券公司分类监管新规去年7月6日发布,且适用于去年券商分类评价结果。如今,分类监管新规实施已一年多,券商中国记者根据最新分类评价加分规则和监管部门公开披露数据进行不完全统计,国泰君安(行情601211,诊股)证券、华泰证券(行情601688,诊股)、中信证券(行情600030,诊股)、广发证券(行情000776,诊股)、海通证券(行情600837,诊股)、国信证券(行情002736,诊股)和中信建投(行情601066,诊股)证券这7家大型综合券商今年的分类评价总加分数均超过了14分。

国泰君安证券今年的分类评价总加分数蝉联证券业榜首,其“市场竞争力、净资本收益率、成本管理能力、主要风控指标持续达标、脱贫攻坚等社会责任履行专项评价”等加分项获得总加分数18.5分;紧随其后的是华泰证券和中信证券,今年分类评价总加分数分别是18分、16.5分。

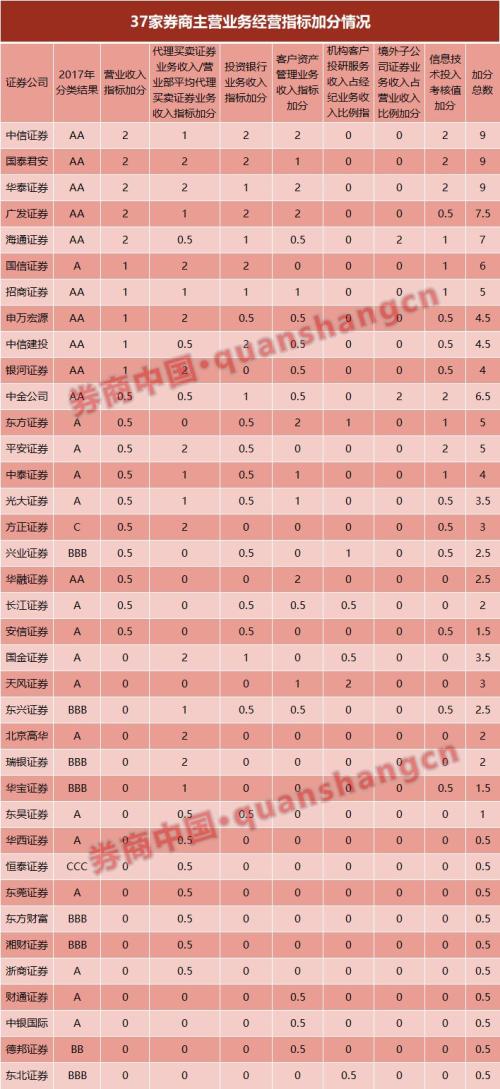

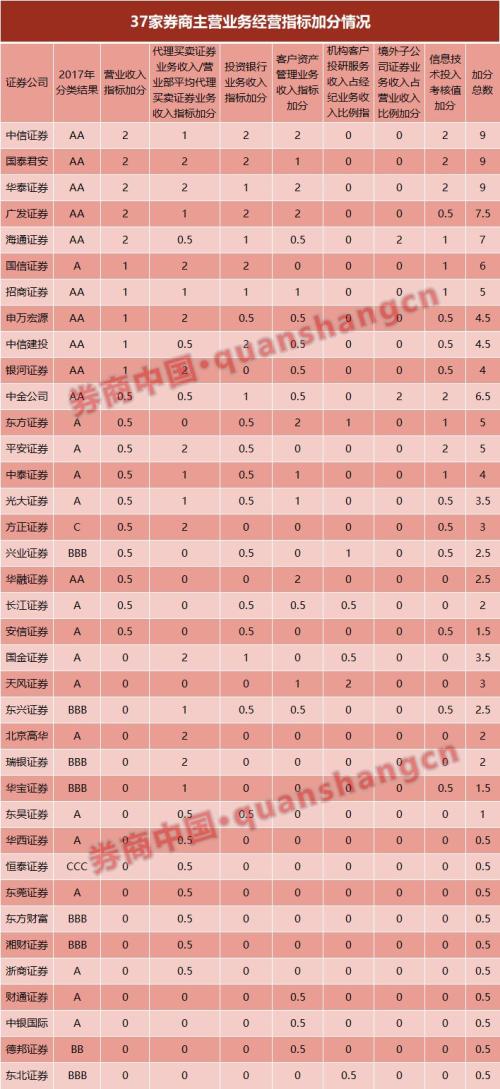

而从“市场竞争力”指标(含“营业收入、代理买卖证券业务收入、营业部平均代理买卖证券业务收入、投资银行业务收入、资产管理业务收入、境外子公司证券业务收入占营业收入比例、机构客户投研服务收入占经纪业务收入比例、信息技术投入考核值”子指标)的加分情况来看,今年共有37家券商达到了加分标准。其中,中信证券、国泰君安和华泰证券今年的“市场竞争力”指标总加分数均为9分,并列行业榜首,强者恒强效应凸显。

注:本文所统计的加分数据为记者根据计分方法和公开数据计算,仅为行业提供参考,与证券公司最终实际加分数据可能存在出入,请一切以官方披露结果为准。

7家券商分类评级加分超过14分

一年一度的券商分类评价结果进入发布倒计时阶段,正在时刻牵动着券商的神经。

券商中国记者了解到,2018年证券公司分类评价A、B、C三大类别公司的比例原则上分别为40%、50%、10%。

按照《证券公司分类监管规定》(修订版),证监会根据证券公司评价计分的高低,将证券公司分为总加分数A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E总加分数等总加分数5总加分数大类总加分数11总加分数个级别。证券公司分类结果不是对证券公司资信状况及等级的评价,而是证券监管部门根据审慎监管的需要,以证券公司风险管理能力为基础,结合公司市场竞争力和合规管理水平,对证券公司进行的综合性评价。

券商分类评价的方法是:设定正常经营的证券公司基准分为总加分数100总加分数分。在基准分的基础上,根据证券公司风险管理能力评价指标与标准、市场竞争力、持续合规状况等方面情况,进行相应加分或扣分以确定证券公司的评价计分。

券商中国记者按照分类监管新规的加分项计算方法进行不完全统计,共有7家券商今年分类评价所获的总加分数超过了14分,分别是国泰君安证券、华泰证券、中信证券、广发证券、海通证券、国信证券和中信建投证券。其中,国泰君安证券和中信建投证券已经连续八年维持分类评价“A类AA级评级”(国内证券公司可获得的最高评级)。

国泰君安证券、华泰证券和中信证券今年分类评价的总加分数位居行业前三,均超过了16分。其中,国泰君安证券今年的分类评价总加分数蝉联证券业榜首,其“市场竞争力、净资本收益率、成本管理能力、主要风控指标持续达标、脱贫攻坚等社会责任履行专项评价”等加分项获得总加分数18.5分;华泰证券“紧咬排名”,以总加分数18分位列第二;中信证券今年分类评价总加分数16.5分,位居行业第三。

券商中国记者统计发现,今年共有19家券商分类评价所获的总加分数超过了10分。与去年的券商分类评价总加分榜单T0P20对比,今年排位战激烈异常。

今年分类评价总加分榜单TOP20中,平安证券、中泰证券、国金证券(行情600109,诊股)、天风证券、兴业证券(行情601377,诊股)、东兴证券(行情601198,诊股)这6家券商今年分类评价总加分数均超过10分,排名上升颇为迅速,各项指标发力明显。

37家券商市场竞争力指标获加分

与去年不同的是,今年证券业协会首次披露“信息技术投入考核值”指标,适用于总加分数2018总加分数年证券公司分类评价工作。

按照分类监管新规,券商中国记者将“营业收入、代理买卖证券业务收入、营业部平均代理买卖证券业务收入、投资银行业务收入、资产管理业务收入、机构客户投研服务收入占经纪业务收入比例、境外子公司证券业务收入占营业收入比例、信息技术投入考核值”子指标纳入市场竞争力指标进行统计,今年共有37家券商达到了加分标准。

其中,中信证券、国泰君安和华泰证券今年的“市场竞争力”指标总加分数均为9分,并列行业榜首。具体来看:

中信证券营业收入、投资银行业务收入、资产管理业务收入、信息技术投入考核值这四个子指标均领跑全行业,均实现“顶格加2分”;

国泰君安证券营业收入、代理买卖证券业务收入、投资银行业务收入和信息技术投入考核值指标行业排名领先,实现“顶格加2分”;

华泰证券营业收入、营业部平均代理买卖证券业务收入、资产管理业务收入和信息技术投入考核值指标也持续领先,均实现“顶格加2分”。

从去年度营业收入前十的券商来看,广发证券、海通证券、国信证券、招商证券(行情600999,诊股)、申万宏源(行情000166,诊股)、中信建投、银河证券的“市场竞争力”指标加分数均超过4分。

值得一提的是,因“机构客户投研服务收入占经纪业务收入比例指标”这一加分项“顶格加2分”,天风证券市场竞争力指标加分数达3分,成绩斐然。证券业协会统计,天风证券2017年度机构客户投研服务收入占经纪业务收入比例达61.85%,且经纪业务收入位于行业第38名,在经纪业务收入中位数排名(前 47 位)以上,成为首家因此指标加2分的券商。

成绩进步斐然的还有平安证券。平安证券去年营业部平均代理买卖证券业务收入行业排名第4名,信息技术投入考核值43858万元且位居全行业第一,这两个加分项均“顶格加2分”,投资银行业务收入行业排名第17名加0.5分,营业收入排名第15名加0.5分,以此计算,平安证券今年分类评价的市场竞争力指标总加分数达5分,为近年来最好成绩。

“分类评价新的市场竞争力指标,剔除了部分偏离主业、过度投机的业务因素影响,增加反映券商综合实力、跨境服务能力等因素的指标,引导证券公司突出主业、做优做强,这恰恰符合监管部门的意图。”北方一家大型上市券商高管告诉券商中国记者。

申万宏源研究所副总经理、首席战略研究员蒋健蓉认为,当前我国证券行业发展正呈现出从通道驱动向资本驱动转变的基本特征,“资本为王”在未来较长一段时间内都将是影响行业核心竞争力的重要因素。

“未来一段时间行业还将持续做大资本规模,向“重型化”转变,以资本规模的提升为基础来推动创新业务发展和战略布局,进而提升行业整体竞争力。”蒋健蓉判断,未来随着基础金融工具不断丰富及资本市场发展日渐成熟,证券公司资本业务的内涵还将进一步丰富,做市商、交易执行、金融衍生品业务、过桥融资、股权投资基金都将成为资本业务的重要构成部分,其在为证券公司创造资本投资收益的同时,也有效的带动了交易、投资银行等业务的发展,进而在整体上提升证券公司的盈利能力。

证券业协会数据显示,2014-2017年证券行业总资产规模由4.09万亿增至6.14万亿,增幅超过50%;净资产及净资本规模分别由2014年末的0.92万亿和0.68万亿上升至2017年末的1.85万亿和1.58万亿,增幅超过100%。

分类评级对券商展现六大威力

高考夺魁,一般用“鱼跃龙门”来形容其影响,分类评级结果如此牵动各证券公司的神经,也正因为其带来的影响。

以CDR来举例,证监会明确的创新企业十大保荐机构(中信建投、国泰君安、中金公司、招商证券、中信证券、申万宏源承销保荐、广发证券、海通证券、银河证券、华泰联合证券)全部是2017年被评出的A类AA级券商,这十家券商可以做独角兽主保荐机构,其他证券公司可按规定与这些券商进行联合保荐或联合主承销。

此前的报道中,券商中国已梳理过分类评级带来的六大威力,具体如下:

一、直接钩挂监管态度和监管尺度

中国证监会按照分类监管原则,对不同类别证券公司规定不同的风险控制指标标准和风险资本准备计算比例,并在监管资源分配、现场检查和非现场检查频率等方面区别对待。

二、直接挂钩既有业务展业

证券公司分类结果将作为证券公司申请增加业务种类、新设营业网点、发行上市等事项的审慎性条件。

例如最严股票质押新规要求,按照分类监管原则对证券公司自有资金参与股票质押回购交易业务融资规模进行控制:

分类评价结果为A,自有资金融资余额不得超过公司净资本的150%;

分类评价结果为B,自有资金融资余额不得超过公司净资本的100%;

分类评价结果为C,自有资金融资余额不得超过公司净资本的50%。

再看证券公司场外期权业务,场外期权新规明确将对交易商实行分层管理,证券公司被分为一级交易商和二级交易商,两者之间交易权限差距巨大。具体如下:

1.证券公司开展场外期权业务,分为一级交易商和二级交易商。

2.最近一年分类评级在A类AA级以上的证券公司,经中国证监会认可,可以成为一级交易商;最近一年分类评级在A类A级以上的证券公司,经中国证券业协会(以下简称协会)备案,可以成为二级交易商。未能成为交易商的证券公司不得与客户开展场外期权业务。

3.一级交易商可以在沪深证券交易所开立场内个股对冲交易专用账户,直接开展对冲交易。

一级交易商应当根据自身合约设计要求及标的范围确定是否接受二级交易商的个股对冲交易。

一级交易商应当建立公平、公正的个股期权报价机制,不得利用交易优势地位等进行不正当竞争。

4.二级交易商仅能与一级交易商进行个股对冲交易,不得自行或与一级交易商之外的交易对手开展场内个股对冲交易。

二级交易商应确保其与对手方和一级交易商分别达成的个股期权合约挂钩标的、合约期限、合约规模、收益结构等交易要素基本保持一致。

三、直接钩挂新业务申请

证券公司分类结果将作为确定新业务、新产品试点范围和推广顺序的依据。

四、直接钩挂投保基金上交额

中国证券投资者保护基金公司根据证券公司分类结果,确定不同级别的证券公司缴纳证券投资者保护基金的具体比例。根据2013年证监会“证监会公告〔2013〕22号”通知,保护基金规模在200亿以上时,AAA、AA、A、BBB、BB、B、CCC、CC、C、D等10级证券公司,分别按照其营业收入的0.5%、0.75%、1%、1.5%、1.75%、2%、2.5%、2.75%、3%、3.5%的比例缴纳保护基金。

券商分类评价一旦降级,相应的投保基金上缴金额增加,这也是真金白银的损失。

五、直接钩挂券商债券业务

当前,无论券商自身发债,还是作为投行给企业发债,都与证券公司自身的评级息息相关。自身评级低的,自身发债成本自然就高,作为投行在市场上承揽债券项目优势就不足。

六、银行贷款授信

券商信用业务无疑最为赚钱,但信用业务对现金流的要求也非常高,不少证券公司纷纷从银行获得一定额度的授信贷款,用以周转流动性。但如果券商分类评级不高,素以风险管理著称的银行,自然“三过你家门而不会入”了。(券商中国)

“分分都是券商的命根,尤其是当下的寒冬期,今年(分类结果)保A、争A对于券商来说,显得最为关键。”北方一家券商高管告诉券商中国记者,分类结果尚未发布之际,多家券商纷纷相互打听分类评价的“自评结果”。

证券公司分类监管新规去年7月6日发布,且适用于去年券商分类评价结果。如今,分类监管新规实施已一年多,券商中国记者根据最新分类评价加分规则和监管部门公开披露数据进行不完全统计,国泰君安(行情601211,诊股)证券、华泰证券(行情601688,诊股)、中信证券(行情600030,诊股)、广发证券(行情000776,诊股)、海通证券(行情600837,诊股)、国信证券(行情002736,诊股)和中信建投(行情601066,诊股)证券这7家大型综合券商今年的分类评价总加分数均超过了14分。

国泰君安证券今年的分类评价总加分数蝉联证券业榜首,其“市场竞争力、净资本收益率、成本管理能力、主要风控指标持续达标、脱贫攻坚等社会责任履行专项评价”等加分项获得总加分数18.5分;紧随其后的是华泰证券和中信证券,今年分类评价总加分数分别是18分、16.5分。

而从“市场竞争力”指标(含“营业收入、代理买卖证券业务收入、营业部平均代理买卖证券业务收入、投资银行业务收入、资产管理业务收入、境外子公司证券业务收入占营业收入比例、机构客户投研服务收入占经纪业务收入比例、信息技术投入考核值”子指标)的加分情况来看,今年共有37家券商达到了加分标准。其中,中信证券、国泰君安和华泰证券今年的“市场竞争力”指标总加分数均为9分,并列行业榜首,强者恒强效应凸显。

注:本文所统计的加分数据为记者根据计分方法和公开数据计算,仅为行业提供参考,与证券公司最终实际加分数据可能存在出入,请一切以官方披露结果为准。

7家券商分类评级加分超过14分

一年一度的券商分类评价结果进入发布倒计时阶段,正在时刻牵动着券商的神经。

券商中国记者了解到,2018年证券公司分类评价A、B、C三大类别公司的比例原则上分别为40%、50%、10%。

按照《证券公司分类监管规定》(修订版),证监会根据证券公司评价计分的高低,将证券公司分为总加分数A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E总加分数等总加分数5总加分数大类总加分数11总加分数个级别。证券公司分类结果不是对证券公司资信状况及等级的评价,而是证券监管部门根据审慎监管的需要,以证券公司风险管理能力为基础,结合公司市场竞争力和合规管理水平,对证券公司进行的综合性评价。

券商分类评价的方法是:设定正常经营的证券公司基准分为总加分数100总加分数分。在基准分的基础上,根据证券公司风险管理能力评价指标与标准、市场竞争力、持续合规状况等方面情况,进行相应加分或扣分以确定证券公司的评价计分。

券商中国记者按照分类监管新规的加分项计算方法进行不完全统计,共有7家券商今年分类评价所获的总加分数超过了14分,分别是国泰君安证券、华泰证券、中信证券、广发证券、海通证券、国信证券和中信建投证券。其中,国泰君安证券和中信建投证券已经连续八年维持分类评价“A类AA级评级”(国内证券公司可获得的最高评级)。

国泰君安证券、华泰证券和中信证券今年分类评价的总加分数位居行业前三,均超过了16分。其中,国泰君安证券今年的分类评价总加分数蝉联证券业榜首,其“市场竞争力、净资本收益率、成本管理能力、主要风控指标持续达标、脱贫攻坚等社会责任履行专项评价”等加分项获得总加分数18.5分;华泰证券“紧咬排名”,以总加分数18分位列第二;中信证券今年分类评价总加分数16.5分,位居行业第三。

券商中国记者统计发现,今年共有19家券商分类评价所获的总加分数超过了10分。与去年的券商分类评价总加分榜单T0P20对比,今年排位战激烈异常。

今年分类评价总加分榜单TOP20中,平安证券、中泰证券、国金证券(行情600109,诊股)、天风证券、兴业证券(行情601377,诊股)、东兴证券(行情601198,诊股)这6家券商今年分类评价总加分数均超过10分,排名上升颇为迅速,各项指标发力明显。

37家券商市场竞争力指标获加分

与去年不同的是,今年证券业协会首次披露“信息技术投入考核值”指标,适用于总加分数2018总加分数年证券公司分类评价工作。

按照分类监管新规,券商中国记者将“营业收入、代理买卖证券业务收入、营业部平均代理买卖证券业务收入、投资银行业务收入、资产管理业务收入、机构客户投研服务收入占经纪业务收入比例、境外子公司证券业务收入占营业收入比例、信息技术投入考核值”子指标纳入市场竞争力指标进行统计,今年共有37家券商达到了加分标准。

其中,中信证券、国泰君安和华泰证券今年的“市场竞争力”指标总加分数均为9分,并列行业榜首。具体来看:

中信证券营业收入、投资银行业务收入、资产管理业务收入、信息技术投入考核值这四个子指标均领跑全行业,均实现“顶格加2分”;

国泰君安证券营业收入、代理买卖证券业务收入、投资银行业务收入和信息技术投入考核值指标行业排名领先,实现“顶格加2分”;

华泰证券营业收入、营业部平均代理买卖证券业务收入、资产管理业务收入和信息技术投入考核值指标也持续领先,均实现“顶格加2分”。

从去年度营业收入前十的券商来看,广发证券、海通证券、国信证券、招商证券(行情600999,诊股)、申万宏源(行情000166,诊股)、中信建投、银河证券的“市场竞争力”指标加分数均超过4分。

值得一提的是,因“机构客户投研服务收入占经纪业务收入比例指标”这一加分项“顶格加2分”,天风证券市场竞争力指标加分数达3分,成绩斐然。证券业协会统计,天风证券2017年度机构客户投研服务收入占经纪业务收入比例达61.85%,且经纪业务收入位于行业第38名,在经纪业务收入中位数排名(前 47 位)以上,成为首家因此指标加2分的券商。

成绩进步斐然的还有平安证券。平安证券去年营业部平均代理买卖证券业务收入行业排名第4名,信息技术投入考核值43858万元且位居全行业第一,这两个加分项均“顶格加2分”,投资银行业务收入行业排名第17名加0.5分,营业收入排名第15名加0.5分,以此计算,平安证券今年分类评价的市场竞争力指标总加分数达5分,为近年来最好成绩。

“分类评价新的市场竞争力指标,剔除了部分偏离主业、过度投机的业务因素影响,增加反映券商综合实力、跨境服务能力等因素的指标,引导证券公司突出主业、做优做强,这恰恰符合监管部门的意图。”北方一家大型上市券商高管告诉券商中国记者。

申万宏源研究所副总经理、首席战略研究员蒋健蓉认为,当前我国证券行业发展正呈现出从通道驱动向资本驱动转变的基本特征,“资本为王”在未来较长一段时间内都将是影响行业核心竞争力的重要因素。

“未来一段时间行业还将持续做大资本规模,向“重型化”转变,以资本规模的提升为基础来推动创新业务发展和战略布局,进而提升行业整体竞争力。”蒋健蓉判断,未来随着基础金融工具不断丰富及资本市场发展日渐成熟,证券公司资本业务的内涵还将进一步丰富,做市商、交易执行、金融衍生品业务、过桥融资、股权投资基金都将成为资本业务的重要构成部分,其在为证券公司创造资本投资收益的同时,也有效的带动了交易、投资银行等业务的发展,进而在整体上提升证券公司的盈利能力。

证券业协会数据显示,2014-2017年证券行业总资产规模由4.09万亿增至6.14万亿,增幅超过50%;净资产及净资本规模分别由2014年末的0.92万亿和0.68万亿上升至2017年末的1.85万亿和1.58万亿,增幅超过100%。

分类评级对券商展现六大威力

高考夺魁,一般用“鱼跃龙门”来形容其影响,分类评级结果如此牵动各证券公司的神经,也正因为其带来的影响。

以CDR来举例,证监会明确的创新企业十大保荐机构(中信建投、国泰君安、中金公司、招商证券、中信证券、申万宏源承销保荐、广发证券、海通证券、银河证券、华泰联合证券)全部是2017年被评出的A类AA级券商,这十家券商可以做独角兽主保荐机构,其他证券公司可按规定与这些券商进行联合保荐或联合主承销。

此前的报道中,券商中国已梳理过分类评级带来的六大威力,具体如下:

一、直接钩挂监管态度和监管尺度

中国证监会按照分类监管原则,对不同类别证券公司规定不同的风险控制指标标准和风险资本准备计算比例,并在监管资源分配、现场检查和非现场检查频率等方面区别对待。

二、直接挂钩既有业务展业

证券公司分类结果将作为证券公司申请增加业务种类、新设营业网点、发行上市等事项的审慎性条件。

例如最严股票质押新规要求,按照分类监管原则对证券公司自有资金参与股票质押回购交易业务融资规模进行控制:

分类评价结果为A,自有资金融资余额不得超过公司净资本的150%;

分类评价结果为B,自有资金融资余额不得超过公司净资本的100%;

分类评价结果为C,自有资金融资余额不得超过公司净资本的50%。

再看证券公司场外期权业务,场外期权新规明确将对交易商实行分层管理,证券公司被分为一级交易商和二级交易商,两者之间交易权限差距巨大。具体如下:

1.证券公司开展场外期权业务,分为一级交易商和二级交易商。

2.最近一年分类评级在A类AA级以上的证券公司,经中国证监会认可,可以成为一级交易商;最近一年分类评级在A类A级以上的证券公司,经中国证券业协会(以下简称协会)备案,可以成为二级交易商。未能成为交易商的证券公司不得与客户开展场外期权业务。

3.一级交易商可以在沪深证券交易所开立场内个股对冲交易专用账户,直接开展对冲交易。

一级交易商应当根据自身合约设计要求及标的范围确定是否接受二级交易商的个股对冲交易。

一级交易商应当建立公平、公正的个股期权报价机制,不得利用交易优势地位等进行不正当竞争。

4.二级交易商仅能与一级交易商进行个股对冲交易,不得自行或与一级交易商之外的交易对手开展场内个股对冲交易。

二级交易商应确保其与对手方和一级交易商分别达成的个股期权合约挂钩标的、合约期限、合约规模、收益结构等交易要素基本保持一致。

三、直接钩挂新业务申请

证券公司分类结果将作为确定新业务、新产品试点范围和推广顺序的依据。

四、直接钩挂投保基金上交额

中国证券投资者保护基金公司根据证券公司分类结果,确定不同级别的证券公司缴纳证券投资者保护基金的具体比例。根据2013年证监会“证监会公告〔2013〕22号”通知,保护基金规模在200亿以上时,AAA、AA、A、BBB、BB、B、CCC、CC、C、D等10级证券公司,分别按照其营业收入的0.5%、0.75%、1%、1.5%、1.75%、2%、2.5%、2.75%、3%、3.5%的比例缴纳保护基金。

券商分类评价一旦降级,相应的投保基金上缴金额增加,这也是真金白银的损失。

五、直接钩挂券商债券业务

当前,无论券商自身发债,还是作为投行给企业发债,都与证券公司自身的评级息息相关。自身评级低的,自身发债成本自然就高,作为投行在市场上承揽债券项目优势就不足。

六、银行贷款授信

券商信用业务无疑最为赚钱,但信用业务对现金流的要求也非常高,不少证券公司纷纷从银行获得一定额度的授信贷款,用以周转流动性。但如果券商分类评级不高,素以风险管理著称的银行,自然“三过你家门而不会入”了。(券商中国)