被市场拥抱的群体和抛弃的弃儿

来源:阿尔法工场(ID:alpworks )

一些板块被捧上云端,即使它们的业绩与估值远远背离;一些板块遭无情抛弃,哪怕业绩依然优异但估值已被打至历史低点。笔者对此用数据做一番复盘、比较,并聊聊自己的看法。

所到之处,请见仁见智。

需要说明的是,本文就不提创小们了,觉得那玩意整体上有价值的,不用看这篇文章。这篇文章就说说市场几个主流板块。

被市场拥抱的群体

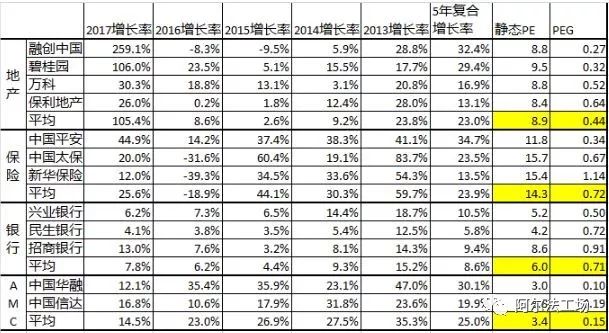

先看一张笔者统计制作的表格,可以点击图片放大,请静静地、仔细的审看。

上面这三类10家公司,应该代表了今年整体走势良好的群体。

市场的观点是,这类公司,商业模式好,负债低,稳定增长,确定性高,所以给高估值。

商业模式好不好,咱不分析了,没有那个水平。但好的商业模式,归根到底,是要表现在业绩上的不是?5年时间说长不长,说短不短,咱就看看5年业绩增长到底配不配得上这个估值水平。

医药篇

先说6家医药医疗公司,按2017年业绩计算的平均静态PE(市盈率)79.5。这个估值高不高,但凡有点投资常识的都应该能知道。

我知道有人会说高估值对应高成长,成长股不能看PE,要看PEG(市盈率相对盈利增长比率)。

呵呵,那G是怎么得来的呢?用今年增长吗?今年增长60%,给60PE,明年增速下降了,增长30%,然后把估值打对折吗?有这么弱智的估值方法吗?

正确的估值方法,是看一个相对长期的增速。

未来增速不好说,我们往前看5年,用5年复合增长率做G,这样得到的结果是,6家公司平均PEG 4.0。貌似PEG低于1低估,高于1高估?

看个体呢,医药股的旗帜,恒瑞医药(SH:600276),确实是稳定增长,复合25%左右的增长率,的确不低了,但能配得上89倍PE吗?

听说恒瑞医药要看他的管线价值,说实话,我没研究过,但要配得上这个估值,未来5年,继续25%增长的话,业绩增长两倍,估值下降到30左右?30PE,估值低吗?现在还在拿恒瑞医药的投资者,拿5年就为了0收益,得个合理估值?

说实话,我觉得30PE,真的很少有公司能配得上的。

云南白药(SZ:000538)和同仁堂(SH:600085),老牌中药了,乍一看估值不是高的离谱,但12%左右的业绩增长增长,怎么也说不上是出色呀!

未来要重启一轮新的增长了?谁知道呢?走着看吧。

其他3家,不点评了,解释100PE左右的估值是合理的,真没啥意思。不要说啥亚马逊,世界上仅此一家。

消费篇

再说6家消费类公司,按2017年业绩计算的平均静态PE 48.5,而平均5年的平均复合增长率只有12.5%,平均PEG 2.59。

几家白酒,去年都恢复了高增长,今年一季度也增长显著,貌似开启了新一轮的增长周期呀!

呵呵,我偷偷告你个秘密,A股市场有个特点,站在市场风口的时候,公司通常会把业绩做得好一点,然后,在下行周期的时候,把积累的窟窿一次出清。

我可没有说业绩造假啊,会计嘛,就是一种合理的估计,业绩多释放一点还是少释放一点,都非常正常。

二锅头顺鑫农业(SZ:000860),没关注过,点评不了,但好像业绩波动有点大,能不能持续增长,不知道,但70+的PE,还是不说了。

酱油海天味业(SH:603288)的业绩,确实是赞,稳定增长不输恒瑞医药,61 PE了,行业有天花板吗?不知道,可能真的消费升级了。

榨菜涪陵榨菜(SZ:002507),貌似业绩有波动呀,也60 PE了?

成长蓝筹篇

再来看4家成长蓝筹,按2017年业绩计算的平均静态PE 38,对应5年的平均复合增长率21%,平均PEG 2.01。看起来舒服多了,至少比6家消费类的公司看起来靠谱。

看仔细一点,其实是海康威视(SZ:002415)大幅拖了大家的后腿,让数据有点失真。

嗯,海康威视这家公司,咱没仔细研究过,但至少看表面数据,绝对是一家值得看的好公司,等等,他家今年咋股价咋是下跌的?想不明白。

被市场抛弃的群体

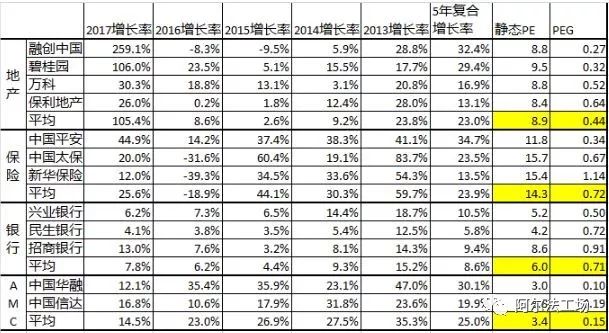

再看下今年让市场抛弃的群体。也请点击图片放大审读。

地产篇

4家地产公司,按2017年业绩计算的平均静态PE 8.9,而平均5年的复合增长率达到23%,平均PEG 0.44。

等等,这个5年复合业绩增长率竟然超过了市场认可的医药医疗,消费和成长蓝筹,这不科学!

平均PE 8.9,貌似没有低估到离谱?但事实上呢,地产公司的实际业绩,远远要好于报表业绩。

好到什么程度呢?我大概估算一下,这4家公司,今年合计流量销售大概是2.4万亿,合计权益销售大概是1.68万亿,按10%权益利润率来算,合计利润1680亿,4家合计市值7019亿,实际PE 4.2。

权益利润率有没有10%?今年只会高,不会低。

不想单独点评公司了,就想说一句,其中最低估的融创中国(HK:01918),今年实际大概PE 2~2.5,未来3~5年继续增长。可能,3~5年后,PE接近1了。

好吧,市场认为,这个行业是中国经济最大的毒瘤,需要割掉。如果你这样认为,那么,我们整个国家的经济,就是建立在一颗毒瘤之上,大家真的是要自求多福了。

房价高不高?确实高。但解决的方法,就一定是崩溃吗?

按我们以前的经验,就是房价涨一段,然后强力调控按住,等国民收入水平上来,然后房价就显得不高了。

10年前,北京3环的二手房,是1万多每平米,当时也天天说是泡沫,那么,以现在的眼光看,是泡沫吗?

这一轮房地产调控,2016年9月开始的,快2年了,北京二手房价,基本跌幅15%吧。恩,再摁几年,就不高了。

当然,以前那种大学毕业,工作几年就能在一线城市轻松买房的时代,已经彻底过去了,没赶上的,只能说,时也,命也,认了吧。怨天尤人,希望地产崩盘,对大家都没有好处。

还有人说,地产暴利时代过去了,10%净利率不可持续,恩,打点折扣吧,砍一半,龙头5%的净利润率总有吧?龙头已经微利了,这个行业的小玩家都没法活了。

呵呵,即使这样,4家龙头,今年实际PE也就8出头,贵吗?

风险是什么,融创孙总说,风险就是地买贵了。房价降了,地价就降了,大家头脑就冷静了,风险就下降了,你没看见,现在房企拿地冷静多了?

调控,真的是给整个行业降风险呀,怎么大家一说调控,就跟要杀死整个行业一样?真是荒唐。

保险篇

还有3家保险公司,按2017年业绩计算的平均静态PE 14.3,而平均5年的复合增长率竟然达到23.9%,年复合业绩增长率也超过了市场认可的医药医疗,消费和成长蓝筹。

其中,中国平安(SH:601318)的5年业绩复合增长率竟然达到了34.7%,是参与统计的28家公司之首。

恩,我知道保险公司看净利润意义不大,其实,我以前也没有仔细关注过保险公司的净利润增长率,今天一算,着实吓了一跳。

其实,中国平安,早就不是一家保险公司,这是中国最好的金融+科技龙头之一,未来,市场会给中国平安按市盈率估值的。

我们换一个维度,看保险公司的内涵价值和新业务价值:

平安内涵价值5年复合增长率23.6%,新业务价值5年复合增长率33.5%,当前PEV(市价和内含价值比)1.17;

太保(SH:601601/HK:02601)内涵价值5年复合增长率16.2%,新业务价值5年复合增长率22.8%,当前PEV 0.74,历史最低估值;

新华保险(SH:601336)内涵价值5年复合增长率22%,新业务价值5年复合增长率23.7%,当前PEV 0.52,历史最低估值。

保险行业,应该算是朝阳行业了吧?也就保监会除了个新政规范一下保单销售,市场就把股价砸成这样?

其实,影响已经过去了,平安6月新单开始增长了,增速还不低。新华整个2季度,保费收入都是超预期的。

银行篇

再看3家股份制银行,按2017年业绩计算的平均静态PE 6,对应5年的平均复合增长率8.6%。这个业绩增长,确实不咋地。

事实上,银行从2013年开始业绩增速放缓,然后持续爆坏账,大量利润用来拨备,所以近几年,业绩一直低个位数增长。尤其去年,坏账高点叠加息差低点,更是让银行业绩捉襟见肘。

但是,好消息是,坏账洪峰,基本过去了,息差低点,也基本过去了,银行新一轮的增长,已经悄然开始。

你没看见,去年已经有银行不良开始双降了?你没看见,SHIBOR(上海银行间同业拆放利率)持续走低,企业实际贷款利率持续走高?

你硬要说宏观去杠杆,银行会继续很受伤,那我也没办法。宏观这事,谁都能说两句,但谁能说得清呢?

银行估值低迷,也不是一年两年了,印象里,从2010年开始就这样,反正大家就是讨论各种无法证伪的宏观利空,但银行业绩到底受到了什么影响?

我们再往前算5年,从2008~2012,兴业银行(SH:601166)这5年的复合增长率是32.2%,民生银行(SH:600016)这5年的复合增长率是42.8%,招商银行(SH:600036)这5年的复合增长率是24.3%。

我们把10年连在一起看,从2008~2017,兴业这10年的复合增长率是20.9%,民生这10年的复合增长率是22.9%,招商这10年的复合增长率是16.5%。

在宏观环境这么差的10年,在天天被担心要破产的10年,这个业绩真的不差呀。

好了,不想多说了,不知道你在银行股上赚到钱没有,反正我赚到了前N桶金。补充两个数据,兴业银行当前PB(市净率)0.71,历史最低;民生银行当前PB 0.54,历史最低。

AMC篇

2大AMC(资产管理公司)龙头,平均PE 3.4,平均 PB 0.5不到吧,5年业绩平均复合增长率25%。虽然中国华融(HK:02799)和信达中国信达(HK:01359)近5年都融资不少,有一定程度上得业绩摊薄,但在这种超低估值水平下,真的不值一提。

恩,肯定是哪出了问题。华融籁小民是出事了,但是,你不能因为他出事了,就否定他前些年干出来的业绩。

AMC的资产,我相信大家谁都说不太清,但毕竟,财政部控股呀。天会不会塌下来,不知道,我们可以继续看。

我知道,你会说,财政部控股,公司肯定死不了,但股东权益可以一把清零,就像金融危机里的几大银行一样。恩,有道理,但这种事情发生的概率有多高呢?我们看看会不会一把洗劫我们这些小股东。

我先等着看中报。反正都是赌,对我来说,拿着这种超低估值,大家预期快破产的标的,比拿着那些极高估值,大家给予极高预期的标的要安心得多。

再聊聊这个市场

公司业绩和估值都说完了,再聊聊这个市场。今年的市场走的是相当的分裂,可以说,是在分裂中,逐波走低。市场看好的品种,走势强劲,市场不看好的品种,就是没有最低,只有更低。

分析整个市场为什么下跌,很多人可以有很多长篇大论,比如毛衣摩擦,比如金融去杠杆,比如房地产要完,但我认为意义不大,重要的是,它就是下跌了。

下跌的时候,一点微不足道的问题都是利空,就像上涨的时候,一点微不足道的好处都是利好。

金融去杠杆,去年就开始了,但去年大家都不当大事,因为市场在涨,大家都比较关注大国崛起。

房地产,已经要完好多年了,去年大家也不当事,内房还翻了好几番,倒是我自己,一直预期去年四季度,房地产销售就要同比负增长了,但其实一直正增长到现在。

长期来看,决定市场走势的,最终还是上市公司的业绩,但短期,决定性因素却是情绪。

不得不说,A股这个市场,经常极端的情绪化。

2010年以前,表现为群体性的急涨急跌,比如2007年鸡犬升天的大牛市。

2010年以后,这种极端的情绪,表现为一种对不同板块的极端分裂的看法。比如2010~2011,市场和现在如出一辙,严重看好消费类,看衰金融类,那时候,流行的是,喝酒吃药逛商场。

当时,荒唐到什么程度呢,有茅台股东分析,可以拿出一部分钱,买入茅台酒,喝掉或者存起来,这样,可以提升公司业绩,利好股价,股价的上涨可以覆盖买酒的钱,这就成了一个永动机。

但实际上,理性的声音是,一边严重看衰银行,认为地方政府融资平台要赖账,一边严重看好高端白酒是不理性的。因为当时高端白酒的主要用于政务和商务消费,政府没有可能性一边赖银行的帐,一边喝那么贵,那么多的酒。

事实上,很快反腐就来了,而且,伴随着著名的塑化剂事件。茅五泸那几年的业绩,大家都看到了,反正我是没看到非周期性。其实,回过头来看,所谓的塑化剂,根本就不是事,那不过是大家的恐慌情绪放大了它。

当时印象很深的一件事,是2010年底,广发基金有基金经理展望来年,说他特别看好零售类公司,说市场的零售类公司大多30PE以上,但他还能找到20多PE,业绩增长优良的公司。

然后,就是电商大发展,那些传统零售公司,股价来年都被狠狠的摁在了地上。反倒是2012年底,被市场严重看衰的金融股,来了一次大爆发。

2013年的市场也是分裂,创小经过2012的暴跌,在2013年大放异彩,同时,伴随着整个蓝筹股的低迷。

就是那一段时间,南方基金的投资总监邱国鹭离职了,我想,这也跟他坚持价值投资,和整个公募基金群体格格不入有关,后来,邱总的发展,大家都看到了,确实是牛人一个。

但市场在2014年很快就反了过来,我想,那几年的市场,也是大小盘股跷跷板这个梗的出处。

然后就是2015年神创的超级大牛市,伴随着万众创新。在这里我不得不又一次提到广发基金,他们的某位投资总监号称,他已经不看蓝筹股了。呵呵,神准的反向指标。

当前的市场呢,其实就是把前几年的某个剧本,放在今年特定的环境下,又走了一遍,在我看来,这就是2010~2011年的翻版。看吧,如果地方和房地产都完了,医保会怎么样?药价有下跌风险吗?消费升级还要继续吗?

市场不会一直跌,跌,不过就是大家恐慌情绪的宣泄。

我想起去年年终总结的一句话,我觉得挺适合当前的市场,抄过来一下:“任何时候抄底的理由都不应该是跌得多,而应该是出现了曙光,市场却孰视无睹”。

现在市场有实质性利好吗?有的,你没看见新华社连续发文力挺吗?呵呵,别老跟我说4000点是牛市起点那个梗,跟这不是一回事。我看到的是,政策底,已经出来了。A股是个政策市,每次都是政策底先于市场底。

关于金融去杠杆,央妈说了,要保持流动性合理充裕,充裕这个表述,历史上不多见的,总要给市场喘口气嘛。市场利率,不是在持续走低吗?

估值底呢,看怎么说了,我上面举得好几个标的,都历史最低估值了,但全市场,貌似中位数PE 30,绝对值上,这怎么都说不上低。

但金融地产,绝对的估值底了,就看市场底什么时候来了,磨底的过程,每次都一样,无视利好,但利好不会消失,它会慢慢堆积,最后引起质变。

反正就是个熬,跟前几次一样,只要业绩有增长,就不怕熬,反而越熬价值越高,每次熬出头,资产都上一个新台阶,看看这次会不会不一样。

一些板块被捧上云端,即使它们的业绩与估值远远背离;一些板块遭无情抛弃,哪怕业绩依然优异但估值已被打至历史低点。笔者对此用数据做一番复盘、比较,并聊聊自己的看法。

所到之处,请见仁见智。

需要说明的是,本文就不提创小们了,觉得那玩意整体上有价值的,不用看这篇文章。这篇文章就说说市场几个主流板块。

被市场拥抱的群体

先看一张笔者统计制作的表格,可以点击图片放大,请静静地、仔细的审看。

上面这三类10家公司,应该代表了今年整体走势良好的群体。

市场的观点是,这类公司,商业模式好,负债低,稳定增长,确定性高,所以给高估值。

商业模式好不好,咱不分析了,没有那个水平。但好的商业模式,归根到底,是要表现在业绩上的不是?5年时间说长不长,说短不短,咱就看看5年业绩增长到底配不配得上这个估值水平。

医药篇

先说6家医药医疗公司,按2017年业绩计算的平均静态PE(市盈率)79.5。这个估值高不高,但凡有点投资常识的都应该能知道。

我知道有人会说高估值对应高成长,成长股不能看PE,要看PEG(市盈率相对盈利增长比率)。

呵呵,那G是怎么得来的呢?用今年增长吗?今年增长60%,给60PE,明年增速下降了,增长30%,然后把估值打对折吗?有这么弱智的估值方法吗?

正确的估值方法,是看一个相对长期的增速。

未来增速不好说,我们往前看5年,用5年复合增长率做G,这样得到的结果是,6家公司平均PEG 4.0。貌似PEG低于1低估,高于1高估?

看个体呢,医药股的旗帜,恒瑞医药(SH:600276),确实是稳定增长,复合25%左右的增长率,的确不低了,但能配得上89倍PE吗?

听说恒瑞医药要看他的管线价值,说实话,我没研究过,但要配得上这个估值,未来5年,继续25%增长的话,业绩增长两倍,估值下降到30左右?30PE,估值低吗?现在还在拿恒瑞医药的投资者,拿5年就为了0收益,得个合理估值?

说实话,我觉得30PE,真的很少有公司能配得上的。

云南白药(SZ:000538)和同仁堂(SH:600085),老牌中药了,乍一看估值不是高的离谱,但12%左右的业绩增长增长,怎么也说不上是出色呀!

未来要重启一轮新的增长了?谁知道呢?走着看吧。

其他3家,不点评了,解释100PE左右的估值是合理的,真没啥意思。不要说啥亚马逊,世界上仅此一家。

消费篇

再说6家消费类公司,按2017年业绩计算的平均静态PE 48.5,而平均5年的平均复合增长率只有12.5%,平均PEG 2.59。

几家白酒,去年都恢复了高增长,今年一季度也增长显著,貌似开启了新一轮的增长周期呀!

呵呵,我偷偷告你个秘密,A股市场有个特点,站在市场风口的时候,公司通常会把业绩做得好一点,然后,在下行周期的时候,把积累的窟窿一次出清。

我可没有说业绩造假啊,会计嘛,就是一种合理的估计,业绩多释放一点还是少释放一点,都非常正常。

二锅头顺鑫农业(SZ:000860),没关注过,点评不了,但好像业绩波动有点大,能不能持续增长,不知道,但70+的PE,还是不说了。

酱油海天味业(SH:603288)的业绩,确实是赞,稳定增长不输恒瑞医药,61 PE了,行业有天花板吗?不知道,可能真的消费升级了。

榨菜涪陵榨菜(SZ:002507),貌似业绩有波动呀,也60 PE了?

成长蓝筹篇

再来看4家成长蓝筹,按2017年业绩计算的平均静态PE 38,对应5年的平均复合增长率21%,平均PEG 2.01。看起来舒服多了,至少比6家消费类的公司看起来靠谱。

看仔细一点,其实是海康威视(SZ:002415)大幅拖了大家的后腿,让数据有点失真。

嗯,海康威视这家公司,咱没仔细研究过,但至少看表面数据,绝对是一家值得看的好公司,等等,他家今年咋股价咋是下跌的?想不明白。

被市场抛弃的群体

再看下今年让市场抛弃的群体。也请点击图片放大审读。

地产篇

4家地产公司,按2017年业绩计算的平均静态PE 8.9,而平均5年的复合增长率达到23%,平均PEG 0.44。

等等,这个5年复合业绩增长率竟然超过了市场认可的医药医疗,消费和成长蓝筹,这不科学!

平均PE 8.9,貌似没有低估到离谱?但事实上呢,地产公司的实际业绩,远远要好于报表业绩。

好到什么程度呢?我大概估算一下,这4家公司,今年合计流量销售大概是2.4万亿,合计权益销售大概是1.68万亿,按10%权益利润率来算,合计利润1680亿,4家合计市值7019亿,实际PE 4.2。

权益利润率有没有10%?今年只会高,不会低。

不想单独点评公司了,就想说一句,其中最低估的融创中国(HK:01918),今年实际大概PE 2~2.5,未来3~5年继续增长。可能,3~5年后,PE接近1了。

好吧,市场认为,这个行业是中国经济最大的毒瘤,需要割掉。如果你这样认为,那么,我们整个国家的经济,就是建立在一颗毒瘤之上,大家真的是要自求多福了。

房价高不高?确实高。但解决的方法,就一定是崩溃吗?

按我们以前的经验,就是房价涨一段,然后强力调控按住,等国民收入水平上来,然后房价就显得不高了。

10年前,北京3环的二手房,是1万多每平米,当时也天天说是泡沫,那么,以现在的眼光看,是泡沫吗?

这一轮房地产调控,2016年9月开始的,快2年了,北京二手房价,基本跌幅15%吧。恩,再摁几年,就不高了。

当然,以前那种大学毕业,工作几年就能在一线城市轻松买房的时代,已经彻底过去了,没赶上的,只能说,时也,命也,认了吧。怨天尤人,希望地产崩盘,对大家都没有好处。

还有人说,地产暴利时代过去了,10%净利率不可持续,恩,打点折扣吧,砍一半,龙头5%的净利润率总有吧?龙头已经微利了,这个行业的小玩家都没法活了。

呵呵,即使这样,4家龙头,今年实际PE也就8出头,贵吗?

风险是什么,融创孙总说,风险就是地买贵了。房价降了,地价就降了,大家头脑就冷静了,风险就下降了,你没看见,现在房企拿地冷静多了?

调控,真的是给整个行业降风险呀,怎么大家一说调控,就跟要杀死整个行业一样?真是荒唐。

保险篇

还有3家保险公司,按2017年业绩计算的平均静态PE 14.3,而平均5年的复合增长率竟然达到23.9%,年复合业绩增长率也超过了市场认可的医药医疗,消费和成长蓝筹。

其中,中国平安(SH:601318)的5年业绩复合增长率竟然达到了34.7%,是参与统计的28家公司之首。

恩,我知道保险公司看净利润意义不大,其实,我以前也没有仔细关注过保险公司的净利润增长率,今天一算,着实吓了一跳。

其实,中国平安,早就不是一家保险公司,这是中国最好的金融+科技龙头之一,未来,市场会给中国平安按市盈率估值的。

我们换一个维度,看保险公司的内涵价值和新业务价值:

平安内涵价值5年复合增长率23.6%,新业务价值5年复合增长率33.5%,当前PEV(市价和内含价值比)1.17;

太保(SH:601601/HK:02601)内涵价值5年复合增长率16.2%,新业务价值5年复合增长率22.8%,当前PEV 0.74,历史最低估值;

新华保险(SH:601336)内涵价值5年复合增长率22%,新业务价值5年复合增长率23.7%,当前PEV 0.52,历史最低估值。

保险行业,应该算是朝阳行业了吧?也就保监会除了个新政规范一下保单销售,市场就把股价砸成这样?

其实,影响已经过去了,平安6月新单开始增长了,增速还不低。新华整个2季度,保费收入都是超预期的。

银行篇

再看3家股份制银行,按2017年业绩计算的平均静态PE 6,对应5年的平均复合增长率8.6%。这个业绩增长,确实不咋地。

事实上,银行从2013年开始业绩增速放缓,然后持续爆坏账,大量利润用来拨备,所以近几年,业绩一直低个位数增长。尤其去年,坏账高点叠加息差低点,更是让银行业绩捉襟见肘。

但是,好消息是,坏账洪峰,基本过去了,息差低点,也基本过去了,银行新一轮的增长,已经悄然开始。

你没看见,去年已经有银行不良开始双降了?你没看见,SHIBOR(上海银行间同业拆放利率)持续走低,企业实际贷款利率持续走高?

你硬要说宏观去杠杆,银行会继续很受伤,那我也没办法。宏观这事,谁都能说两句,但谁能说得清呢?

银行估值低迷,也不是一年两年了,印象里,从2010年开始就这样,反正大家就是讨论各种无法证伪的宏观利空,但银行业绩到底受到了什么影响?

我们再往前算5年,从2008~2012,兴业银行(SH:601166)这5年的复合增长率是32.2%,民生银行(SH:600016)这5年的复合增长率是42.8%,招商银行(SH:600036)这5年的复合增长率是24.3%。

我们把10年连在一起看,从2008~2017,兴业这10年的复合增长率是20.9%,民生这10年的复合增长率是22.9%,招商这10年的复合增长率是16.5%。

在宏观环境这么差的10年,在天天被担心要破产的10年,这个业绩真的不差呀。

好了,不想多说了,不知道你在银行股上赚到钱没有,反正我赚到了前N桶金。补充两个数据,兴业银行当前PB(市净率)0.71,历史最低;民生银行当前PB 0.54,历史最低。

AMC篇

2大AMC(资产管理公司)龙头,平均PE 3.4,平均 PB 0.5不到吧,5年业绩平均复合增长率25%。虽然中国华融(HK:02799)和信达中国信达(HK:01359)近5年都融资不少,有一定程度上得业绩摊薄,但在这种超低估值水平下,真的不值一提。

恩,肯定是哪出了问题。华融籁小民是出事了,但是,你不能因为他出事了,就否定他前些年干出来的业绩。

AMC的资产,我相信大家谁都说不太清,但毕竟,财政部控股呀。天会不会塌下来,不知道,我们可以继续看。

我知道,你会说,财政部控股,公司肯定死不了,但股东权益可以一把清零,就像金融危机里的几大银行一样。恩,有道理,但这种事情发生的概率有多高呢?我们看看会不会一把洗劫我们这些小股东。

我先等着看中报。反正都是赌,对我来说,拿着这种超低估值,大家预期快破产的标的,比拿着那些极高估值,大家给予极高预期的标的要安心得多。

再聊聊这个市场

公司业绩和估值都说完了,再聊聊这个市场。今年的市场走的是相当的分裂,可以说,是在分裂中,逐波走低。市场看好的品种,走势强劲,市场不看好的品种,就是没有最低,只有更低。

分析整个市场为什么下跌,很多人可以有很多长篇大论,比如毛衣摩擦,比如金融去杠杆,比如房地产要完,但我认为意义不大,重要的是,它就是下跌了。

下跌的时候,一点微不足道的问题都是利空,就像上涨的时候,一点微不足道的好处都是利好。

金融去杠杆,去年就开始了,但去年大家都不当大事,因为市场在涨,大家都比较关注大国崛起。

房地产,已经要完好多年了,去年大家也不当事,内房还翻了好几番,倒是我自己,一直预期去年四季度,房地产销售就要同比负增长了,但其实一直正增长到现在。

长期来看,决定市场走势的,最终还是上市公司的业绩,但短期,决定性因素却是情绪。

不得不说,A股这个市场,经常极端的情绪化。

2010年以前,表现为群体性的急涨急跌,比如2007年鸡犬升天的大牛市。

2010年以后,这种极端的情绪,表现为一种对不同板块的极端分裂的看法。比如2010~2011,市场和现在如出一辙,严重看好消费类,看衰金融类,那时候,流行的是,喝酒吃药逛商场。

当时,荒唐到什么程度呢,有茅台股东分析,可以拿出一部分钱,买入茅台酒,喝掉或者存起来,这样,可以提升公司业绩,利好股价,股价的上涨可以覆盖买酒的钱,这就成了一个永动机。

但实际上,理性的声音是,一边严重看衰银行,认为地方政府融资平台要赖账,一边严重看好高端白酒是不理性的。因为当时高端白酒的主要用于政务和商务消费,政府没有可能性一边赖银行的帐,一边喝那么贵,那么多的酒。

事实上,很快反腐就来了,而且,伴随着著名的塑化剂事件。茅五泸那几年的业绩,大家都看到了,反正我是没看到非周期性。其实,回过头来看,所谓的塑化剂,根本就不是事,那不过是大家的恐慌情绪放大了它。

当时印象很深的一件事,是2010年底,广发基金有基金经理展望来年,说他特别看好零售类公司,说市场的零售类公司大多30PE以上,但他还能找到20多PE,业绩增长优良的公司。

然后,就是电商大发展,那些传统零售公司,股价来年都被狠狠的摁在了地上。反倒是2012年底,被市场严重看衰的金融股,来了一次大爆发。

2013年的市场也是分裂,创小经过2012的暴跌,在2013年大放异彩,同时,伴随着整个蓝筹股的低迷。

就是那一段时间,南方基金的投资总监邱国鹭离职了,我想,这也跟他坚持价值投资,和整个公募基金群体格格不入有关,后来,邱总的发展,大家都看到了,确实是牛人一个。

但市场在2014年很快就反了过来,我想,那几年的市场,也是大小盘股跷跷板这个梗的出处。

然后就是2015年神创的超级大牛市,伴随着万众创新。在这里我不得不又一次提到广发基金,他们的某位投资总监号称,他已经不看蓝筹股了。呵呵,神准的反向指标。

当前的市场呢,其实就是把前几年的某个剧本,放在今年特定的环境下,又走了一遍,在我看来,这就是2010~2011年的翻版。看吧,如果地方和房地产都完了,医保会怎么样?药价有下跌风险吗?消费升级还要继续吗?

市场不会一直跌,跌,不过就是大家恐慌情绪的宣泄。

我想起去年年终总结的一句话,我觉得挺适合当前的市场,抄过来一下:“任何时候抄底的理由都不应该是跌得多,而应该是出现了曙光,市场却孰视无睹”。

现在市场有实质性利好吗?有的,你没看见新华社连续发文力挺吗?呵呵,别老跟我说4000点是牛市起点那个梗,跟这不是一回事。我看到的是,政策底,已经出来了。A股是个政策市,每次都是政策底先于市场底。

关于金融去杠杆,央妈说了,要保持流动性合理充裕,充裕这个表述,历史上不多见的,总要给市场喘口气嘛。市场利率,不是在持续走低吗?

估值底呢,看怎么说了,我上面举得好几个标的,都历史最低估值了,但全市场,貌似中位数PE 30,绝对值上,这怎么都说不上低。

但金融地产,绝对的估值底了,就看市场底什么时候来了,磨底的过程,每次都一样,无视利好,但利好不会消失,它会慢慢堆积,最后引起质变。

反正就是个熬,跟前几次一样,只要业绩有增长,就不怕熬,反而越熬价值越高,每次熬出头,资产都上一个新台阶,看看这次会不会不一样。