国金证券:中小创中期业绩回落 个股以“大”为美

国金策略李立峰团队

主要观点

一、截至7月15日,“中小创”上市公司中报预告披露率达100%。预计中小板(剔除金融、苏宁)2018年中报净利润增速15.66%,将较Q1的19.90%有所回落。从中小板预喜率比较来看,当前中小板中报业绩预喜率处于历史平均水平附近,但低于去年半年报、三季报、年报的业绩预喜率(77.33%、77.20%、77.46%)。根据目前已披露的预告,预计中小板2018年净利润同比增长19.62%,较一季报的18.11%小幅回升1.5个百分点;中小板(剔除金融)中报净利润同比增长20.29%,较一季报的19.94%回升0.35个百分点。由于苏宁易购(行情002024,诊股)出售阿里巴巴股份实现净利润56.01亿元,对中小板整体的净利润影响较大,故此处在中小板剔除金融的基础上进一步剔除苏宁易购后,中小板(剔除金融、苏宁易购)中报预告净利润增速15.66%,较一季报的19.90%有所回落。 二、当前创业板业绩波动受到个股影响越来越大,2018年中报需剔除9家业绩波动较大的个股。由于创业板整体净利润规模不大,一旦少部分巨无霸业绩出现较大幅度的波动(如2018年一季报光线传媒(行情300251,诊股)拉动创业板净利润增长10%以上)或者是某些个股业绩爆雷(如坚瑞沃能(行情300116,诊股)2017年年报计提巨额商誉减值),会对整个创业板的净利润增速造成非常大的扰动,以至于很难反映创业板真实的业绩情况。从今年中报预告来看,部分创业板个股业绩波动大,对创业板整体业绩产生了较大的扰动。个股分别为“光线、智飞、乐视、神雾环保(行情300156,诊股)、宜通世纪(行情300310,诊股)、金龙机电(行情300032,诊股)、宁德时代(行情300750,诊股)、温氏、坚瑞沃能”等9家上市公司。

二、当前创业板业绩波动受到个股影响越来越大,2018年中报需剔除9家业绩波动较大的个股。由于创业板整体净利润规模不大,一旦少部分巨无霸业绩出现较大幅度的波动(如2018年一季报光线传媒(行情300251,诊股)拉动创业板净利润增长10%以上)或者是某些个股业绩爆雷(如坚瑞沃能(行情300116,诊股)2017年年报计提巨额商誉减值),会对整个创业板的净利润增速造成非常大的扰动,以至于很难反映创业板真实的业绩情况。从今年中报预告来看,部分创业板个股业绩波动大,对创业板整体业绩产生了较大的扰动。个股分别为“光线、智飞、乐视、神雾环保(行情300156,诊股)、宜通世纪(行情300310,诊股)、金龙机电(行情300032,诊股)、宁德时代(行情300750,诊股)、温氏、坚瑞沃能”等9家上市公司。 三、创业板2018年中报盈利增速回落。从创业板业绩披露类型来看,创业板中报业绩预喜率较一季报预告预喜率(64.36%)水平有所回升,处于历史平均水平附近,但仍大幅低于去年同期水平。按照目前所披露的业绩预告测算(取区间上下限的中值),我们预计2018年上半年创业板整体净利润增速为10.13%,较一季报的28.76%回落18.6个百分点;剔除(温氏、乐视)后2018年上半年创业板净利润增速为13.19%,较一季报回落了23.7个百分点。创业板(剔除9家上市公司,如前述)中报净利润增速20.02%,较一季报28.53%仍大幅回落。

三、创业板2018年中报盈利增速回落。从创业板业绩披露类型来看,创业板中报业绩预喜率较一季报预告预喜率(64.36%)水平有所回升,处于历史平均水平附近,但仍大幅低于去年同期水平。按照目前所披露的业绩预告测算(取区间上下限的中值),我们预计2018年上半年创业板整体净利润增速为10.13%,较一季报的28.76%回落18.6个百分点;剔除(温氏、乐视)后2018年上半年创业板净利润增速为13.19%,较一季报回落了23.7个百分点。创业板(剔除9家上市公司,如前述)中报净利润增速20.02%,较一季报28.53%仍大幅回落。

四、龙头效应显著,创业板大市值公司业绩显著好于中小市值公司。中报盈利增速随市值递减而递减,小市值公司数量大、业绩普遍较差。创业板大市值区间公司整体盈利表现较好,随着市值的下降, 2018年中报A股预告净利润增速也分别呈现出递减的态势。市值在50亿以下的创业板中报预告整体净利润增速为-1.13%,而50亿以上样本公司预告净利润增速为29.72%,表明区间内个股业绩较差的现象较为普遍。

四、龙头效应显著,创业板大市值公司业绩显著好于中小市值公司。中报盈利增速随市值递减而递减,小市值公司数量大、业绩普遍较差。创业板大市值区间公司整体盈利表现较好,随着市值的下降, 2018年中报A股预告净利润增速也分别呈现出递减的态势。市值在50亿以下的创业板中报预告整体净利润增速为-1.13%,而50亿以上样本公司预告净利润增速为29.72%,表明区间内个股业绩较差的现象较为普遍。 五、配置建议:今年中报A股整体净利润增速将趋于回落,A股中报业绩较难找出大幅超市场预期的子行业,需要手握“放大镜”仔细甄别风险,选择业绩确定性较高、业绩稳健增长的行业和公司。上中游资源品板块中“钢铁、石油化工、化学制品、油气钻采”2018年中报盈利加速增长,景气度相对较高;消费板块:预计“白酒、医疗服务、化学制剂、生物制品”中报盈利表现相对较好;TMT板块:“云计算、自主可控、被动元件”景气度高,而“消费电子、半导体”上半年业绩承压,但消费电子三季度传统旺季中业绩改善可能性较大。

五、配置建议:今年中报A股整体净利润增速将趋于回落,A股中报业绩较难找出大幅超市场预期的子行业,需要手握“放大镜”仔细甄别风险,选择业绩确定性较高、业绩稳健增长的行业和公司。上中游资源品板块中“钢铁、石油化工、化学制品、油气钻采”2018年中报盈利加速增长,景气度相对较高;消费板块:预计“白酒、医疗服务、化学制剂、生物制品”中报盈利表现相对较好;TMT板块:“云计算、自主可控、被动元件”景气度高,而“消费电子、半导体”上半年业绩承压,但消费电子三季度传统旺季中业绩改善可能性较大。

风险因素:业绩预告与实际值差距较大、政策监管(金融去杠杆等)、海外黑天鹅事件(政治风险、主权评级下调等)

风险因素:业绩预告与实际值差距较大、政策监管(金融去杠杆等)、海外黑天鹅事件(政治风险、主权评级下调等)

报告正文

一、“中小创”2018年中报预告披露率接近100%,具备参考性

截至2018年7月15日,沪深两市A股2018年半年报预告披露完毕,共有2092家公司披露了半年报预告,整体披露率为59.30%。其中主板有456家公司披露,披露率24.14%,中小板有907家公司披露,披露率99.56%,创业板729家公司披露,披露率100%。

从业绩预喜率来看,全部A股整体业绩预喜率为68.64%,其中中小板业绩预喜率最高,达到了73.10%;创业板其次,业绩预喜率为66.53%,主板业绩预喜率最低(目前主板整体披露率尚低,实际上不具有参考价值)

2.1中小板2018年中报业绩预喜率低于去年同期

由于中小板并不强制披露一季报预告,一般情况下一季报预告中小板整体的披露率只有50%左右,披露的大都为业绩变动较大的公司,所以一季报的业绩预喜率一般不具备参考价值。

2018年中小板中报业绩预喜率为73.10%,低于去年同期水平。从中小板预喜率比较来看,当前中小板中报业绩预喜率处于历史平均水平附近,但低于去年半年报、三季报、年报的业绩预喜率(77.33%、77.20%、77.46%)。

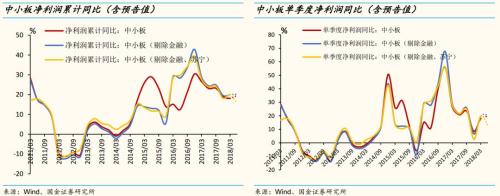

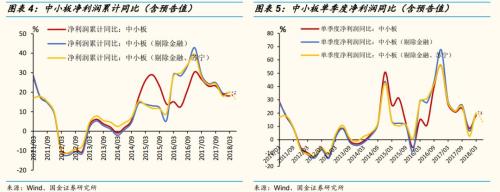

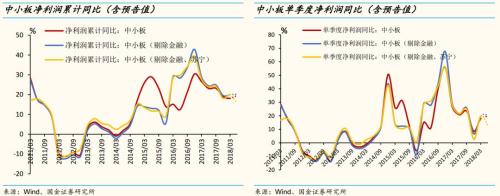

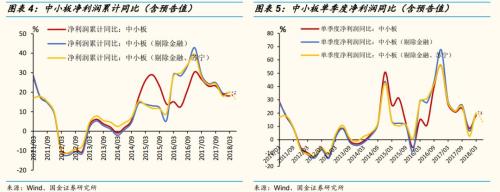

中小板、中小板(剔除金融)2018年中报预告净利润增速分别为19.62%、20.29%,均较一季报小幅回升,但中小板(剔除金融、苏宁易购)中报预告净利润增速较一季报有所回落。由于业绩预告披露的利润数据均为一个区间,本文取个股预告净利润上下限中值来计算板块整体的业绩增长中枢,根据目前已披露的预告,预计中小板2018年净利润同比增长19.62%,较一季报的18.11%小幅回升1.5个百分点;中小板(剔除金融)中报净利润同比增长20.29%,较一季报的19.94%回升0.35个百分点。

由于苏宁易购出售阿里巴巴股份实现净利润56.01亿元,对中小板整体的净利润影响较大,故此处在中小板剔除金融的基础上进一步剔除苏宁易购后,中小板(剔除金融、苏宁易购)中报预告净利润增速15.66%,较一季报的19.90%有所回落。

由于中小板中报预告是随一季报同时发布,除了后续少部分公司会对前期预告进行修正外,其余公司中报预告均在5月前公布,公布时间较早。一方面时效性可能不足,另一方面从历次中小板预告和最终实际的净利润增速对比来看,在绝大多数情况下最终实际净利润增速低于预告值,预计2018年中小板中报最终实际盈利增速也将低于中小板中报披露预告值。

由于中小板中报预告是随一季报同时发布,除了后续少部分公司会对前期预告进行修正外,其余公司中报预告均在5月前公布,公布时间较早,一方面时效性可能不足,另一方面从历次中小板预告和最终实际的净利润增速对比来看,在绝大多数情况下最终实际净利润增速低于预告值,预计本次中小板中报最终实际盈利增速也将低于预告值,也即预计中报中小板以上三种口径下的净利润增速均较一季报有所回落。

三、创业板2018年中报盈利增速回落,大市值公司表现更优

3.1创业板2018年中报业绩预喜率66.53%,处于历史平均水平附近

创业板2018年半年报业绩预喜率66.53%。由于创业板每个季度的业绩预告披露率均为100%(这一点有别于主板、中小板),具备较高的参考性。从创业板业绩披露类型来看,创业板中报业绩预喜率较一季报预告预喜率(64.36%)水平有所回升,处于历史平均水平附近,但仍大幅低于去年同期水平。

按照创业板个股预告盈利增速中值统计,创业板18H1盈利增速为正公司占比仅64.97%,盈利增速为负公司占比为33.34%。盈利增速为正的个股主要集中分布在0~30%和大于100%区间内,占比分别为27.47%和15.66%。盈利增速为负的个股主要集中在-30%~0的区间内,占比为14.15%,剩余净利润增速为负的个股基本较为均匀的分布在-50%~-30%、-100%~-50%和小于-100%的区间内。

创业板2018年中报预告净利润增速为10.13%,创业板(剔除温氏、乐视网(行情300104,诊股))预告净利润增速为13.19%,均较2018年一季度(28.76%、36.85%)大幅回落。按照目前所披露的业绩预告测算(取区间上下限的中值),我们预计2018年上半年创业板整体净利润增速为10.13%,较一季报的28.76%回落18.6个百分点;剔除(温氏股份(行情300498,诊股)、乐视网)后2018年上半年创业板净利润增速为13.19%,较一季报回落了23.7个百分点。 当前创业板业绩波动受到个股影响越来越大,由于创业板整体净利润规模不大,一旦少部分巨无霸业绩出现较大幅度的波动(如2018年一季报光线传媒拉动创业板净利润增长10%以上)或者是某些个股业绩爆雷(如坚瑞沃能2017年年报计提巨额商誉减值),会对整个创业板的净利润增速造成非常大的扰动,以至于很难反映创业板真实的业绩情况。从今年中报预告来看,创业板个股对创业板整体增速拉动均值水平为0.01%,均值加三倍标准差对应拉动0.82%,均值减三倍标准差对应拉动-0.80%,那么我们可以认为对创业板净利润增速拉动值小于-0.80%和大于0.82%的个股为极端情况,会对创业板整体的净利润增速造成较大的扰动,这部分个股分别为:光线传媒、智飞生物(行情300122,诊股)、乐视网、神雾环保、宜通世纪、金龙机电、宁德时代、温氏股份、坚瑞沃能9家上市公司。

当前创业板业绩波动受到个股影响越来越大,由于创业板整体净利润规模不大,一旦少部分巨无霸业绩出现较大幅度的波动(如2018年一季报光线传媒拉动创业板净利润增长10%以上)或者是某些个股业绩爆雷(如坚瑞沃能2017年年报计提巨额商誉减值),会对整个创业板的净利润增速造成非常大的扰动,以至于很难反映创业板真实的业绩情况。从今年中报预告来看,创业板个股对创业板整体增速拉动均值水平为0.01%,均值加三倍标准差对应拉动0.82%,均值减三倍标准差对应拉动-0.80%,那么我们可以认为对创业板净利润增速拉动值小于-0.80%和大于0.82%的个股为极端情况,会对创业板整体的净利润增速造成较大的扰动,这部分个股分别为:光线传媒、智飞生物(行情300122,诊股)、乐视网、神雾环保、宜通世纪、金龙机电、宁德时代、温氏股份、坚瑞沃能9家上市公司。

创业板(剔除9家上市公司,如前述)中报净利润增速20.02%,较一季报仍大幅回落。将上述9家公司剔除后,重新计算创业板整体净利润增速,预计剔除后创业板2018年中报净利润增速为20.02%,同口径18Q1/17Q4/17Q3净利润累计增速为28.53%/9.29%/22.07%,中报较一季报回落8.5个百分点。

3.4大市值公司业绩表现好于中小市值公司

龙头效应仍然存在,创业板大市值公司2018年中报业绩表现相对更好。剔除上述9家盈利波动异常的创业板上市公司后,我们将创业板上市公司按照市值划分区间能发现以下特点:

1)创业板大市值区间公司整体盈利表现较好。随着公司市值的下降,400亿以上、200-400亿、100-200亿、50-100亿、30-50亿、30亿以下区间对应的2018年中报预告净利润增速分别呈现出递减的态势。

2)创业板小市值公司拖累创业板整体业绩,并且小市值公司业绩较差现象较为普遍。市值在50亿以下的创业板公司共456家,占样本公司总数的63.42%,中报预告整体净利润增速为-1.13%,而50亿以上样本公司预告净利润增速为29.72%。另外从中报预告净利润增速的中位数来看,30亿以下区间公司净利润增速中位数仅4.01%,表明区间内个股业绩较差的现象较为普遍。 3.5 各口径下创业板2018年中报净利润增速全面回落

3.5 各口径下创业板2018年中报净利润增速全面回落

各口径下创业板2018年中报预告净利润增速均出现明显回落。创业板指和创业板50指2018年中报预告净利润增速较一季报大幅回落,其中创业板指预告净利润增速仅9.64%,低于创业板整体净利润增速,创业板50指预告净利润增速为23.18%,虽然好于创业板整体和创业板指,但较一季报的58.65%回落超35个百分点。剔除业绩异常波动的个股后,创业板、创业板指、创业板50指中报预告净利润增速仍较一季报有所回落。

4.1上中游资源品板块中“钢铁、石油化工、化学制品、油气钻采”中报盈利加速增长

1)钢铁行业中报预告盈利增速普遍较高,行业整体净利润增速与增速中位数均在100%以上, 较一季报有所加速。今年年初钢材社会库存大幅上升至历史较高水平后快速去化,截至7月13日,钢材社会库存较高点累计去化970万吨至996.98万吨,处于历史较低水平,库存的快速去化使得钢材价格自3月底以来快速走高,高于去年同期,今年6月以后唐山等地环保限产频频发生,限产力度有望提升,对钢价形成一定的支撑。 2)化工行业中报预告整体净利润增速较一季报大幅回升,由一季报的24.27%上升到中报预告的53.43%,个股增速中位数较一季报小幅提升,石油化工和化学制品盈利增速最高。受益于上半年原油价格大幅上涨以及国内环保限产对供给的影响,今年上半年化工板块整体的净利润增速高速增长,从细分行业来看,石油化工、化学原料、化学制品、化学纤维、塑料、橡胶中报预告净利润增速分别为68.45%、35.01%、65.20%、47.43%、22.43%、54.30%,较一季度的13%、-20.08%、52.96%、29.38%、11.45%、45.71%的净利润增速有所回升。

2)化工行业中报预告整体净利润增速较一季报大幅回升,由一季报的24.27%上升到中报预告的53.43%,个股增速中位数较一季报小幅提升,石油化工和化学制品盈利增速最高。受益于上半年原油价格大幅上涨以及国内环保限产对供给的影响,今年上半年化工板块整体的净利润增速高速增长,从细分行业来看,石油化工、化学原料、化学制品、化学纤维、塑料、橡胶中报预告净利润增速分别为68.45%、35.01%、65.20%、47.43%、22.43%、54.30%,较一季度的13%、-20.08%、52.96%、29.38%、11.45%、45.71%的净利润增速有所回升。

3)采掘行业中报预告净利润增速大幅改善,主要由油气钻采行业贡献,煤炭开采行业中报预告净利润增速下滑。采掘行业中报预告整体净利润增速高达464.47%,较一季报的24.72%大幅回升。从细分行业来看,煤炭开采行业中报预告净利润增速为-9.08%,较一季报的7.05%继续下滑,目前有美锦能源(行情000723,诊股)、平庄能源(行情000780,诊股)、蓝焰控股(行情000968,诊股)、露天煤业(行情002128,诊股)、郑州煤电(行情600121,诊股)5家企业披露了中报预告且有具体盈利数据,其中中报预告净利润增速最高的蓝焰控股预计中报净利润仅增长16%~40%,而平庄能源、郑州煤电预计中报净利润为负增长,增速分别为-119.17%~-114.75%、-75%~-75%。油气钻采行业中报预告净利润增速为127.44%,较一季报的42.63%大幅回升,目前已披露中报预告且有盈利数据的8家公司除恒泰艾普(行情300157,诊股)由于非经常损益导致净利润增速下滑外,其余7家油气钻采业公司中报预告净利润增速均较一季报有所改善,其中*ST油服(行情600871,诊股)、潜能恒信(行情300191,诊股)扭亏为盈,油气钻采行业盈利改善的逻辑在于原油价格的持续上涨使得油气勘探开采业务收入大幅增长。

4.2消费板块:“白酒、医疗服务、化学制剂、生物制品”中报盈利表现较好

下游消费行业中各个一级行业中报预告净利润增速较一季报大都有不同程度地改善,“商业贸易、纺织服装”改善幅度相对较大,但受行业中个股影响较大,如商业贸易受“苏宁易购、快乐购(行情300413,诊股)”个股等影响较大,将其剔除后行业整体业绩改善幅度收窄。“白酒、医疗服务、化学制剂、生物制品”等行业中报盈利表现相对较好。

1)食品饮料行业中报预告净利润增速较一季报小幅回升,“食品加工”行业盈利较一季报有改善,“饮料制造”行业盈利增速与一季报基本持平,食品细分龙头、白酒板块整体保持稳定增长。食品饮料行业预计中报净利润同比增长34.28%,较一季报的31.47%小幅改善。从细分行业来看,“食品加工”行业预计中报净利润增长34.46%,较一季报的22.45%上行,“饮料制造”行业预计中报净利润增长34.19%,与一季报的34.32%基本持平。食品加工细分行业中,乳制品、调味品和食品综合保持了稳健的增长,部分已披露中报预告的龙头股如“涪陵榨菜(行情002507,诊股)、中炬高新(行情600872,诊股)、汤臣倍健(行情300146,诊股)”预计中报净利润增速分别为25%~70%、58%、10%~30%,与一季报相比继续保持了平稳增长的态势。饮料制造细分行业中,白酒方面,属于高端白酒的洋河和属于大众白酒的古井贡酒(行情000596,诊股)、顺鑫农业(行情000860,诊股)披露了中报预告,预计中报净利润增长20%~30%、50%~70%、70%~100%,较一季报的26.69%(洋河股份(行情002304,诊股))、42.50%(古井贡酒)、94.61%(顺鑫农业)均有所改善;啤酒行业目前有兰州黄河(行情000929,诊股)和珠江啤酒(行情002461,诊股)披露了中报预告,但这两家公司对行业代表性不强,此处暂不讨论。 2)医药生物行业中报预告净利润增速为31.74%,较一季报的30.48%略有回升,行业景气度延续,“医疗服务、化学制剂、生物制品”整体业绩向好,龙头公司盈利维持高增长。从细分行业来看,“医疗服务、医疗器械、医药商业、化学制药、中药、生物制品”中报预告净利润增速分别为84.80%、25.25%、20.80%、53.13%、22.30%、-6.21%,其中医疗服务和化学制药行业净利润继续保持高速增长,但较一季报有所下滑;医疗商业、医疗器械、中药较一季报有小幅改善,但整体业绩增速偏低;生物制品板块受到“上海莱士(行情002252,诊股)”巨亏影响较大,剔除“上海莱士”后,生物制品板块预计中报盈利增速为45.88%。医疗服务行业中细分龙头美年健康(行情002044,诊股)、爱尔眼科(行情300015,诊股)、泰格医药(行情300347,诊股)中报预告净利润同比增长723.42%~1135.13%、35%~45%、65%~95%,其中美年健康主营业务高速增长,盈利增速较一季报的30.54%大幅增长,爱尔眼科中报盈利增速与一季报基本持平,继续稳健增长,泰格医药中报盈利增速较一季报的121.06%略有下滑,但增速仍然较高。生物制品行业中龙头长春高新(行情000661,诊股)、双鹭药业(行情002038,诊股)、智飞生物、沃森生物(行情300142,诊股)、康泰生物(行情300601,诊股)中报预告净利润增速分别为70%~100%、35%~65%、290%~315%、266.91%~278.54%、280%~310%,除智飞生物中报盈利增速预计和一季报持平外,其余公司中报盈利增速较一季报继续上行,表现优异。化学制药板块中,制剂和原料药中报预告净利润分别增长29.22%、89.32%,同板块各公司间分化较大,制剂板块中目前已披露预告的龙头公司继续延续良好的业绩表现,丽珠集团(行情000513,诊股)、恩华药业(行情002262,诊股)、信立泰(行情002294,诊股)、科伦药业(行情002422,诊股)中报预告净利润增速分别为20%~30%、15%~35%、5%~15%、180%~230%;原料药板块整体盈利增速受新和成(行情002001,诊股)扰动较大,新和成拉动板增长49.47%,其业绩高增的原因是维生素E价格的大幅上涨,冠福股份(行情002102,诊股)、金达威(行情002626,诊股)、花园生物(行情300401,诊股)、广济药业(行情000952,诊股)均是由于维生素价格上涨导致利润大幅上涨,但二季度维生素价格的大幅回落,这部分公司中报盈利增速较一季报均有明显下滑,剔除掉这部分公司后,原料药板块整体表现平平。

2)医药生物行业中报预告净利润增速为31.74%,较一季报的30.48%略有回升,行业景气度延续,“医疗服务、化学制剂、生物制品”整体业绩向好,龙头公司盈利维持高增长。从细分行业来看,“医疗服务、医疗器械、医药商业、化学制药、中药、生物制品”中报预告净利润增速分别为84.80%、25.25%、20.80%、53.13%、22.30%、-6.21%,其中医疗服务和化学制药行业净利润继续保持高速增长,但较一季报有所下滑;医疗商业、医疗器械、中药较一季报有小幅改善,但整体业绩增速偏低;生物制品板块受到“上海莱士(行情002252,诊股)”巨亏影响较大,剔除“上海莱士”后,生物制品板块预计中报盈利增速为45.88%。医疗服务行业中细分龙头美年健康(行情002044,诊股)、爱尔眼科(行情300015,诊股)、泰格医药(行情300347,诊股)中报预告净利润同比增长723.42%~1135.13%、35%~45%、65%~95%,其中美年健康主营业务高速增长,盈利增速较一季报的30.54%大幅增长,爱尔眼科中报盈利增速与一季报基本持平,继续稳健增长,泰格医药中报盈利增速较一季报的121.06%略有下滑,但增速仍然较高。生物制品行业中龙头长春高新(行情000661,诊股)、双鹭药业(行情002038,诊股)、智飞生物、沃森生物(行情300142,诊股)、康泰生物(行情300601,诊股)中报预告净利润增速分别为70%~100%、35%~65%、290%~315%、266.91%~278.54%、280%~310%,除智飞生物中报盈利增速预计和一季报持平外,其余公司中报盈利增速较一季报继续上行,表现优异。化学制药板块中,制剂和原料药中报预告净利润分别增长29.22%、89.32%,同板块各公司间分化较大,制剂板块中目前已披露预告的龙头公司继续延续良好的业绩表现,丽珠集团(行情000513,诊股)、恩华药业(行情002262,诊股)、信立泰(行情002294,诊股)、科伦药业(行情002422,诊股)中报预告净利润增速分别为20%~30%、15%~35%、5%~15%、180%~230%;原料药板块整体盈利增速受新和成(行情002001,诊股)扰动较大,新和成拉动板增长49.47%,其业绩高增的原因是维生素E价格的大幅上涨,冠福股份(行情002102,诊股)、金达威(行情002626,诊股)、花园生物(行情300401,诊股)、广济药业(行情000952,诊股)均是由于维生素价格上涨导致利润大幅上涨,但二季度维生素价格的大幅回落,这部分公司中报盈利增速较一季报均有明显下滑,剔除掉这部分公司后,原料药板块整体表现平平。 3)家用电器行业中报预告净利润增速与一季报基本持平,空调业绩表现相对更好,冰箱、洗衣机、小家电(包括厨电)盈利增速低位持平或回落。从目前已披露中报预告的公司来看,预计家用电器行业中报净利润增速为25.81%,与一季报基本持平。从细分行业来看,小家电(申万分类,包括厨电)中报预告净利润增速为21.72%,与一季报基本持平,已披露中报预告的龙头公司中“老板电器(行情002508,诊股)、苏泊尔(行情002032,诊股)、九阳股份(行情002242,诊股)”预计中报净利润增长10%~30%、0~30%、-20%~20%,与一季报的20.05%(老板电器)、21.92%(苏泊尔)、7.87%(九阳股份)基本持平或略有下滑,受到地产后周期影响,前期地产销量下滑的影响已经逐渐开始反映在厨电的销售中,龙头公司盈利增速从去年年报开始下台阶,根据中怡康数据,今年1-5月油烟机、燃气灶销售额同比分别为-7.02%、-4.36%,销售数据较差。冰箱、空调、洗衣机方面,目前仅奥马电器(行情002668,诊股)(冰箱)、依米康(行情300249,诊股)(空调)两家公司披露了中报预告,而格力、美的、海尔、小天鹅等龙头公司目前暂未披露中报预告数据,但从销售数据来看,今年1-5月空调、冰箱、洗衣机出货量同比分别为14.49%、-3.46%、3.53%,仅空调保持了较高的销售增速,而冰洗表现平平, 预计中报中空调行业整体业绩相对其他子行业表现更好。

3)家用电器行业中报预告净利润增速与一季报基本持平,空调业绩表现相对更好,冰箱、洗衣机、小家电(包括厨电)盈利增速低位持平或回落。从目前已披露中报预告的公司来看,预计家用电器行业中报净利润增速为25.81%,与一季报基本持平。从细分行业来看,小家电(申万分类,包括厨电)中报预告净利润增速为21.72%,与一季报基本持平,已披露中报预告的龙头公司中“老板电器(行情002508,诊股)、苏泊尔(行情002032,诊股)、九阳股份(行情002242,诊股)”预计中报净利润增长10%~30%、0~30%、-20%~20%,与一季报的20.05%(老板电器)、21.92%(苏泊尔)、7.87%(九阳股份)基本持平或略有下滑,受到地产后周期影响,前期地产销量下滑的影响已经逐渐开始反映在厨电的销售中,龙头公司盈利增速从去年年报开始下台阶,根据中怡康数据,今年1-5月油烟机、燃气灶销售额同比分别为-7.02%、-4.36%,销售数据较差。冰箱、空调、洗衣机方面,目前仅奥马电器(行情002668,诊股)(冰箱)、依米康(行情300249,诊股)(空调)两家公司披露了中报预告,而格力、美的、海尔、小天鹅等龙头公司目前暂未披露中报预告数据,但从销售数据来看,今年1-5月空调、冰箱、洗衣机出货量同比分别为14.49%、-3.46%、3.53%,仅空调保持了较高的销售增速,而冰洗表现平平, 预计中报中空调行业整体业绩相对其他子行业表现更好。

4)其他行业中,商业贸易、纺织服装中报预告净利润增速分别为202.83%、21.61%,较一季报的13.32%、-3.09%均有改善,但可能受到行业中部分公司影响较大。房地产行业内各公司之间业绩分化非常大,龙头地产公司销售数据好于中小房地产企业。商业贸易行业整体受苏宁易购、国际医学(行情000516,诊股)、快乐购影响较大,其中苏宁易购和国际医学业绩大幅增长原因是出售资产,快乐购业绩大增原因为并表,将这三只股票剔除后,“商业贸易”板块整体中报预告净利润增速回落到33%;“纺织服装”行业整体中报预告净利润增速较一季报的负增长转正,细分行业中服装家纺好于纺织制造。汽车和农林牧渔中报预告业绩表现较差,汽车行业景气度较差,农林牧渔板块受“温氏股份、牧原股份(行情002714,诊股)”等生猪养殖企业业绩下滑影响较大。

4.3 TMT板块:“云计算、自主可控、被动元件”景气度高,“消费电子、半导体”上半年业绩承压

1)计算机行业整体业绩有所改善,云计算、自主可控等领域龙头公司业绩表现较好。计算机行业中报预告净利润增速为16.64%,较一季报的-4.22%有所改善,从二级行业来看,计算机应用和计算机设备中报预告净利润增速分别为18.27%、6.91%,较一季报的-2.97%、-9.05%均有回升,其中计算机设备连续两个季度改善。由于计算机行业内部各公司之间主营业务、成长阶段等差异较大,所以行业内部各公司业绩分化非常大,云计算、自主可控、工业互联网等细分领域龙头公司业绩表现普遍好于行业整体水平,盈利增长确定性较高。 2)电子行业中报预告净利润增速为2.47%,与一季报基本持平,没有太大的改善,消费电子、半导体上半年业绩表现一般,被动元件持续高景气。从二级行业来看,半导体、元件、电子制造、光学光电子中报预告净利润增速分别为299.18%、32.94%、4.46%、-6.23%。半导体板块受纳思达(行情002180,诊股)影响较大,剔除纳思达后半导体板块整体中报预预告净利润增速由299.18%大幅回落到1.11%,较大的半导体企业中除了北方华创(行情002371,诊股)、纳思达中报预告净利润增速超过100%,其余企业盈利增速绝对值大都在20%左右,上半年半导体行业整体业绩表现一般。消费电子方面,受到去年iPhoneX出货不及预期的影响,近几个季度消费电子行业的上市公司盈利都受到了一定程度的影响,由于消费电子的旺季是在下半年,今年上半年消费电子行业盈利状况并没有太大的改善,从龙头公司来看,大族激光(行情002008,诊股)、歌尔股份(行情002241,诊股)、东山精密(行情002384,诊股)、欧菲科技(行情002456,诊股)、信维通信(行情300136,诊股)中报预告净利润增速分别为0~30%、-40%~-20%、110%~155%、10%~30%、4.12%~11.56%,较一季报均没有太大的改善,预计随着三季度消费电子旺季的到来,行业整体的盈利状况有望得到改善。元件行业上半年净利润保持了较高的增速,由于供给收缩和下游需求的增长,MLCC缺货潮起,自去年以来MLCC价格持续上涨,行业持续高景气,从个股来看,风华高科(行情000636,诊股)、顺络电子(行情002138,诊股)、三环集团(行情300408,诊股)、火炬电子(行情603678,诊股)中报预告净利润增速分别为262.61%~293.95%、10%~30%、25%~35%、50%~65%。

2)电子行业中报预告净利润增速为2.47%,与一季报基本持平,没有太大的改善,消费电子、半导体上半年业绩表现一般,被动元件持续高景气。从二级行业来看,半导体、元件、电子制造、光学光电子中报预告净利润增速分别为299.18%、32.94%、4.46%、-6.23%。半导体板块受纳思达(行情002180,诊股)影响较大,剔除纳思达后半导体板块整体中报预预告净利润增速由299.18%大幅回落到1.11%,较大的半导体企业中除了北方华创(行情002371,诊股)、纳思达中报预告净利润增速超过100%,其余企业盈利增速绝对值大都在20%左右,上半年半导体行业整体业绩表现一般。消费电子方面,受到去年iPhoneX出货不及预期的影响,近几个季度消费电子行业的上市公司盈利都受到了一定程度的影响,由于消费电子的旺季是在下半年,今年上半年消费电子行业盈利状况并没有太大的改善,从龙头公司来看,大族激光(行情002008,诊股)、歌尔股份(行情002241,诊股)、东山精密(行情002384,诊股)、欧菲科技(行情002456,诊股)、信维通信(行情300136,诊股)中报预告净利润增速分别为0~30%、-40%~-20%、110%~155%、10%~30%、4.12%~11.56%,较一季报均没有太大的改善,预计随着三季度消费电子旺季的到来,行业整体的盈利状况有望得到改善。元件行业上半年净利润保持了较高的增速,由于供给收缩和下游需求的增长,MLCC缺货潮起,自去年以来MLCC价格持续上涨,行业持续高景气,从个股来看,风华高科(行情000636,诊股)、顺络电子(行情002138,诊股)、三环集团(行情300408,诊股)、火炬电子(行情603678,诊股)中报预告净利润增速分别为262.61%~293.95%、10%~30%、25%~35%、50%~65%。

3)传媒行业中报预告净利润增速为13.86%,较一季报的5.86%小幅改善,从二级行业来看,互联网传媒、文化传媒、营销传播中报预告净利润增速分别为4.90%、31.20%、14.02%,较一季报均有不同程度的回升,但公司之间的业绩分化较大,细分龙头白马业绩确定性相对更高,如光线传媒、分众传媒(行情002027,诊股)、横店影视(行情603103,诊股)等,其中光线传媒、分众传媒中报预告净利润增速分别为409%~434%、27.12%~35.02%。

4)通信行业中报预告净利润增速为-149.22%,主要受中兴通讯(行情000063,诊股)影响较大,剔除中兴通讯后,通信行业中报预告净利润增速回升到19.67%,而一季报通信行业(剔除中兴通讯)净利润同比增长63.34%,中报净利润增速较一季报仍有大幅下滑。

从中报预告来看,中小创2018年中报净利润增速均较一季报水平有所回落,中小板表现相对好于创业板,创业板各口径下(创业板指、创业板50指、以及剔除各类影响较大的公司)中报预告净利润增速均较一季报大幅下行,并未能保持一季报靓丽的业绩,我们预计今年中报A股整体净利润增速也趋于回落。

在当前国内经济景气度稳中趋降,“消费、投资”等数据较弱,对外贸易受到阴云笼罩,“去杠杆、紧信用”使得企业再融资难度加大等背景下,我们倾向于今年A股上市公司中报“雷”不断,A股中报业绩较难找出大幅超市场预期的子行业,需要手握“放大镜”仔细甄别风险,选择业绩确定性较高的行业和公司。从行业上来看,上中游周期行业中“钢铁、石油化工、化学制品、油气钻采”中报盈利高增长并较一季报加速;消费行业中“食品饮料、医药行业”盈利保持稳健增长,细分行业龙头业绩确定性高,家用电器中“空调”行业业绩相对更好,而“厨电、小家电、冰箱、洗衣机”业绩回落压力大;TMT行业中,计算机行业整体业绩改善但分化较大,“云计算、自主可控”等领域龙头公司中报盈利继续高增长,电子行业中MLCC持续缺货涨价使得行业景气度延续,“半导体、消费电子”上半年业绩承压,但消费电子三季度传统旺季中业绩改善可能性较大。

风险因素:业绩预告与实际值差距较大、流动性风险、政策监管(金融去杠杆等)、海外黑天鹅事件(政治风险、主权评级下调等)(金融界网站)

主要观点

一、截至7月15日,“中小创”上市公司中报预告披露率达100%。预计中小板(剔除金融、苏宁)2018年中报净利润增速15.66%,将较Q1的19.90%有所回落。从中小板预喜率比较来看,当前中小板中报业绩预喜率处于历史平均水平附近,但低于去年半年报、三季报、年报的业绩预喜率(77.33%、77.20%、77.46%)。根据目前已披露的预告,预计中小板2018年净利润同比增长19.62%,较一季报的18.11%小幅回升1.5个百分点;中小板(剔除金融)中报净利润同比增长20.29%,较一季报的19.94%回升0.35个百分点。由于苏宁易购(行情002024,诊股)出售阿里巴巴股份实现净利润56.01亿元,对中小板整体的净利润影响较大,故此处在中小板剔除金融的基础上进一步剔除苏宁易购后,中小板(剔除金融、苏宁易购)中报预告净利润增速15.66%,较一季报的19.90%有所回落。

报告正文

一、“中小创”2018年中报预告披露率接近100%,具备参考性

截至2018年7月15日,沪深两市A股2018年半年报预告披露完毕,共有2092家公司披露了半年报预告,整体披露率为59.30%。其中主板有456家公司披露,披露率24.14%,中小板有907家公司披露,披露率99.56%,创业板729家公司披露,披露率100%。

从业绩预喜率来看,全部A股整体业绩预喜率为68.64%,其中中小板业绩预喜率最高,达到了73.10%;创业板其次,业绩预喜率为66.53%,主板业绩预喜率最低(目前主板整体披露率尚低,实际上不具有参考价值)

二、中小板(剔除金融、苏宁)2018年中报净利润增速将回落

2.1中小板2018年中报业绩预喜率低于去年同期

由于中小板并不强制披露一季报预告,一般情况下一季报预告中小板整体的披露率只有50%左右,披露的大都为业绩变动较大的公司,所以一季报的业绩预喜率一般不具备参考价值。

2018年中小板中报业绩预喜率为73.10%,低于去年同期水平。从中小板预喜率比较来看,当前中小板中报业绩预喜率处于历史平均水平附近,但低于去年半年报、三季报、年报的业绩预喜率(77.33%、77.20%、77.46%)。

2.2

中小板(剔除金融、苏宁易购)整体净利润增速15.66%,较一季报回落中小板、中小板(剔除金融)2018年中报预告净利润增速分别为19.62%、20.29%,均较一季报小幅回升,但中小板(剔除金融、苏宁易购)中报预告净利润增速较一季报有所回落。由于业绩预告披露的利润数据均为一个区间,本文取个股预告净利润上下限中值来计算板块整体的业绩增长中枢,根据目前已披露的预告,预计中小板2018年净利润同比增长19.62%,较一季报的18.11%小幅回升1.5个百分点;中小板(剔除金融)中报净利润同比增长20.29%,较一季报的19.94%回升0.35个百分点。

由于苏宁易购出售阿里巴巴股份实现净利润56.01亿元,对中小板整体的净利润影响较大,故此处在中小板剔除金融的基础上进一步剔除苏宁易购后,中小板(剔除金融、苏宁易购)中报预告净利润增速15.66%,较一季报的19.90%有所回落。

由于中小板中报预告是随一季报同时发布,除了后续少部分公司会对前期预告进行修正外,其余公司中报预告均在5月前公布,公布时间较早。一方面时效性可能不足,另一方面从历次中小板预告和最终实际的净利润增速对比来看,在绝大多数情况下最终实际净利润增速低于预告值,预计2018年中小板中报最终实际盈利增速也将低于中小板中报披露预告值。

由于中小板中报预告是随一季报同时发布,除了后续少部分公司会对前期预告进行修正外,其余公司中报预告均在5月前公布,公布时间较早,一方面时效性可能不足,另一方面从历次中小板预告和最终实际的净利润增速对比来看,在绝大多数情况下最终实际净利润增速低于预告值,预计本次中小板中报最终实际盈利增速也将低于预告值,也即预计中报中小板以上三种口径下的净利润增速均较一季报有所回落。

三、创业板2018年中报盈利增速回落,大市值公司表现更优

3.1创业板2018年中报业绩预喜率66.53%,处于历史平均水平附近

创业板2018年半年报业绩预喜率66.53%。由于创业板每个季度的业绩预告披露率均为100%(这一点有别于主板、中小板),具备较高的参考性。从创业板业绩披露类型来看,创业板中报业绩预喜率较一季报预告预喜率(64.36%)水平有所回升,处于历史平均水平附近,但仍大幅低于去年同期水平。

3.2 创业板2018年H1盈利增速区间分布

按照创业板个股预告盈利增速中值统计,创业板18H1盈利增速为正公司占比仅64.97%,盈利增速为负公司占比为33.34%。盈利增速为正的个股主要集中分布在0~30%和大于100%区间内,占比分别为27.47%和15.66%。盈利增速为负的个股主要集中在-30%~0的区间内,占比为14.15%,剩余净利润增速为负的个股基本较为均匀的分布在-50%~-30%、-100%~-50%和小于-100%的区间内。

3.3

创业板中报整体净利润增速较一季度回落创业板2018年中报预告净利润增速为10.13%,创业板(剔除温氏、乐视网(行情300104,诊股))预告净利润增速为13.19%,均较2018年一季度(28.76%、36.85%)大幅回落。按照目前所披露的业绩预告测算(取区间上下限的中值),我们预计2018年上半年创业板整体净利润增速为10.13%,较一季报的28.76%回落18.6个百分点;剔除(温氏股份(行情300498,诊股)、乐视网)后2018年上半年创业板净利润增速为13.19%,较一季报回落了23.7个百分点。

创业板(剔除9家上市公司,如前述)中报净利润增速20.02%,较一季报仍大幅回落。将上述9家公司剔除后,重新计算创业板整体净利润增速,预计剔除后创业板2018年中报净利润增速为20.02%,同口径18Q1/17Q4/17Q3净利润累计增速为28.53%/9.29%/22.07%,中报较一季报回落8.5个百分点。

3.4大市值公司业绩表现好于中小市值公司

龙头效应仍然存在,创业板大市值公司2018年中报业绩表现相对更好。剔除上述9家盈利波动异常的创业板上市公司后,我们将创业板上市公司按照市值划分区间能发现以下特点:

1)创业板大市值区间公司整体盈利表现较好。随着公司市值的下降,400亿以上、200-400亿、100-200亿、50-100亿、30-50亿、30亿以下区间对应的2018年中报预告净利润增速分别呈现出递减的态势。

2)创业板小市值公司拖累创业板整体业绩,并且小市值公司业绩较差现象较为普遍。市值在50亿以下的创业板公司共456家,占样本公司总数的63.42%,中报预告整体净利润增速为-1.13%,而50亿以上样本公司预告净利润增速为29.72%。另外从中报预告净利润增速的中位数来看,30亿以下区间公司净利润增速中位数仅4.01%,表明区间内个股业绩较差的现象较为普遍。

各口径下创业板2018年中报预告净利润增速均出现明显回落。创业板指和创业板50指2018年中报预告净利润增速较一季报大幅回落,其中创业板指预告净利润增速仅9.64%,低于创业板整体净利润增速,创业板50指预告净利润增速为23.18%,虽然好于创业板整体和创业板指,但较一季报的58.65%回落超35个百分点。剔除业绩异常波动的个股后,创业板、创业板指、创业板50指中报预告净利润增速仍较一季报有所回落。

四、行业分析

4.1上中游资源品板块中“钢铁、石油化工、化学制品、油气钻采”中报盈利加速增长

1)钢铁行业中报预告盈利增速普遍较高,行业整体净利润增速与增速中位数均在100%以上, 较一季报有所加速。今年年初钢材社会库存大幅上升至历史较高水平后快速去化,截至7月13日,钢材社会库存较高点累计去化970万吨至996.98万吨,处于历史较低水平,库存的快速去化使得钢材价格自3月底以来快速走高,高于去年同期,今年6月以后唐山等地环保限产频频发生,限产力度有望提升,对钢价形成一定的支撑。

3)采掘行业中报预告净利润增速大幅改善,主要由油气钻采行业贡献,煤炭开采行业中报预告净利润增速下滑。采掘行业中报预告整体净利润增速高达464.47%,较一季报的24.72%大幅回升。从细分行业来看,煤炭开采行业中报预告净利润增速为-9.08%,较一季报的7.05%继续下滑,目前有美锦能源(行情000723,诊股)、平庄能源(行情000780,诊股)、蓝焰控股(行情000968,诊股)、露天煤业(行情002128,诊股)、郑州煤电(行情600121,诊股)5家企业披露了中报预告且有具体盈利数据,其中中报预告净利润增速最高的蓝焰控股预计中报净利润仅增长16%~40%,而平庄能源、郑州煤电预计中报净利润为负增长,增速分别为-119.17%~-114.75%、-75%~-75%。油气钻采行业中报预告净利润增速为127.44%,较一季报的42.63%大幅回升,目前已披露中报预告且有盈利数据的8家公司除恒泰艾普(行情300157,诊股)由于非经常损益导致净利润增速下滑外,其余7家油气钻采业公司中报预告净利润增速均较一季报有所改善,其中*ST油服(行情600871,诊股)、潜能恒信(行情300191,诊股)扭亏为盈,油气钻采行业盈利改善的逻辑在于原油价格的持续上涨使得油气勘探开采业务收入大幅增长。

4.2消费板块:“白酒、医疗服务、化学制剂、生物制品”中报盈利表现较好

下游消费行业中各个一级行业中报预告净利润增速较一季报大都有不同程度地改善,“商业贸易、纺织服装”改善幅度相对较大,但受行业中个股影响较大,如商业贸易受“苏宁易购、快乐购(行情300413,诊股)”个股等影响较大,将其剔除后行业整体业绩改善幅度收窄。“白酒、医疗服务、化学制剂、生物制品”等行业中报盈利表现相对较好。

1)食品饮料行业中报预告净利润增速较一季报小幅回升,“食品加工”行业盈利较一季报有改善,“饮料制造”行业盈利增速与一季报基本持平,食品细分龙头、白酒板块整体保持稳定增长。食品饮料行业预计中报净利润同比增长34.28%,较一季报的31.47%小幅改善。从细分行业来看,“食品加工”行业预计中报净利润增长34.46%,较一季报的22.45%上行,“饮料制造”行业预计中报净利润增长34.19%,与一季报的34.32%基本持平。食品加工细分行业中,乳制品、调味品和食品综合保持了稳健的增长,部分已披露中报预告的龙头股如“涪陵榨菜(行情002507,诊股)、中炬高新(行情600872,诊股)、汤臣倍健(行情300146,诊股)”预计中报净利润增速分别为25%~70%、58%、10%~30%,与一季报相比继续保持了平稳增长的态势。饮料制造细分行业中,白酒方面,属于高端白酒的洋河和属于大众白酒的古井贡酒(行情000596,诊股)、顺鑫农业(行情000860,诊股)披露了中报预告,预计中报净利润增长20%~30%、50%~70%、70%~100%,较一季报的26.69%(洋河股份(行情002304,诊股))、42.50%(古井贡酒)、94.61%(顺鑫农业)均有所改善;啤酒行业目前有兰州黄河(行情000929,诊股)和珠江啤酒(行情002461,诊股)披露了中报预告,但这两家公司对行业代表性不强,此处暂不讨论。

4)其他行业中,商业贸易、纺织服装中报预告净利润增速分别为202.83%、21.61%,较一季报的13.32%、-3.09%均有改善,但可能受到行业中部分公司影响较大。房地产行业内各公司之间业绩分化非常大,龙头地产公司销售数据好于中小房地产企业。商业贸易行业整体受苏宁易购、国际医学(行情000516,诊股)、快乐购影响较大,其中苏宁易购和国际医学业绩大幅增长原因是出售资产,快乐购业绩大增原因为并表,将这三只股票剔除后,“商业贸易”板块整体中报预告净利润增速回落到33%;“纺织服装”行业整体中报预告净利润增速较一季报的负增长转正,细分行业中服装家纺好于纺织制造。汽车和农林牧渔中报预告业绩表现较差,汽车行业景气度较差,农林牧渔板块受“温氏股份、牧原股份(行情002714,诊股)”等生猪养殖企业业绩下滑影响较大。

4.3 TMT板块:“云计算、自主可控、被动元件”景气度高,“消费电子、半导体”上半年业绩承压

1)计算机行业整体业绩有所改善,云计算、自主可控等领域龙头公司业绩表现较好。计算机行业中报预告净利润增速为16.64%,较一季报的-4.22%有所改善,从二级行业来看,计算机应用和计算机设备中报预告净利润增速分别为18.27%、6.91%,较一季报的-2.97%、-9.05%均有回升,其中计算机设备连续两个季度改善。由于计算机行业内部各公司之间主营业务、成长阶段等差异较大,所以行业内部各公司业绩分化非常大,云计算、自主可控、工业互联网等细分领域龙头公司业绩表现普遍好于行业整体水平,盈利增长确定性较高。

3)传媒行业中报预告净利润增速为13.86%,较一季报的5.86%小幅改善,从二级行业来看,互联网传媒、文化传媒、营销传播中报预告净利润增速分别为4.90%、31.20%、14.02%,较一季报均有不同程度的回升,但公司之间的业绩分化较大,细分龙头白马业绩确定性相对更高,如光线传媒、分众传媒(行情002027,诊股)、横店影视(行情603103,诊股)等,其中光线传媒、分众传媒中报预告净利润增速分别为409%~434%、27.12%~35.02%。

4)通信行业中报预告净利润增速为-149.22%,主要受中兴通讯(行情000063,诊股)影响较大,剔除中兴通讯后,通信行业中报预告净利润增速回升到19.67%,而一季报通信行业(剔除中兴通讯)净利润同比增长63.34%,中报净利润增速较一季报仍有大幅下滑。

五、投资建议:手握“放大镜”寻找确定性

从中报预告来看,中小创2018年中报净利润增速均较一季报水平有所回落,中小板表现相对好于创业板,创业板各口径下(创业板指、创业板50指、以及剔除各类影响较大的公司)中报预告净利润增速均较一季报大幅下行,并未能保持一季报靓丽的业绩,我们预计今年中报A股整体净利润增速也趋于回落。

在当前国内经济景气度稳中趋降,“消费、投资”等数据较弱,对外贸易受到阴云笼罩,“去杠杆、紧信用”使得企业再融资难度加大等背景下,我们倾向于今年A股上市公司中报“雷”不断,A股中报业绩较难找出大幅超市场预期的子行业,需要手握“放大镜”仔细甄别风险,选择业绩确定性较高的行业和公司。从行业上来看,上中游周期行业中“钢铁、石油化工、化学制品、油气钻采”中报盈利高增长并较一季报加速;消费行业中“食品饮料、医药行业”盈利保持稳健增长,细分行业龙头业绩确定性高,家用电器中“空调”行业业绩相对更好,而“厨电、小家电、冰箱、洗衣机”业绩回落压力大;TMT行业中,计算机行业整体业绩改善但分化较大,“云计算、自主可控”等领域龙头公司中报盈利继续高增长,电子行业中MLCC持续缺货涨价使得行业景气度延续,“半导体、消费电子”上半年业绩承压,但消费电子三季度传统旺季中业绩改善可能性较大。

风险因素:业绩预告与实际值差距较大、流动性风险、政策监管(金融去杠杆等)、海外黑天鹅事件(政治风险、主权评级下调等)(金融界网站)