寒冬下券商并购业务更显聚集效应,排位赛激烈,中信跃居榜首,4家蹿升最快

作者:吴海燕 禹伊

投行并购部门人员常常被称为“金融贵族中的贵族”,并购重组业务则被称为“投行皇冠上的明珠”。然而进入2018年,券商投行业务进入寒冬,那对并购重组业务影响几何?上半年各大券商业务规模有何变化,哪家券商实力最强?哪家蹿升最快?

券商中国记者梳理发现,券商并购重组财务顾问业务“排位赛”打得尤为激烈,21家券商上半年并购重组项目交易金额排行业名较去年有所上升,东方花旗证券、中银国际证券、民生证券、太平洋证券的排名均上升20位以上;排名下降的有19家券商;还有14家券商排名与去年全年持平。

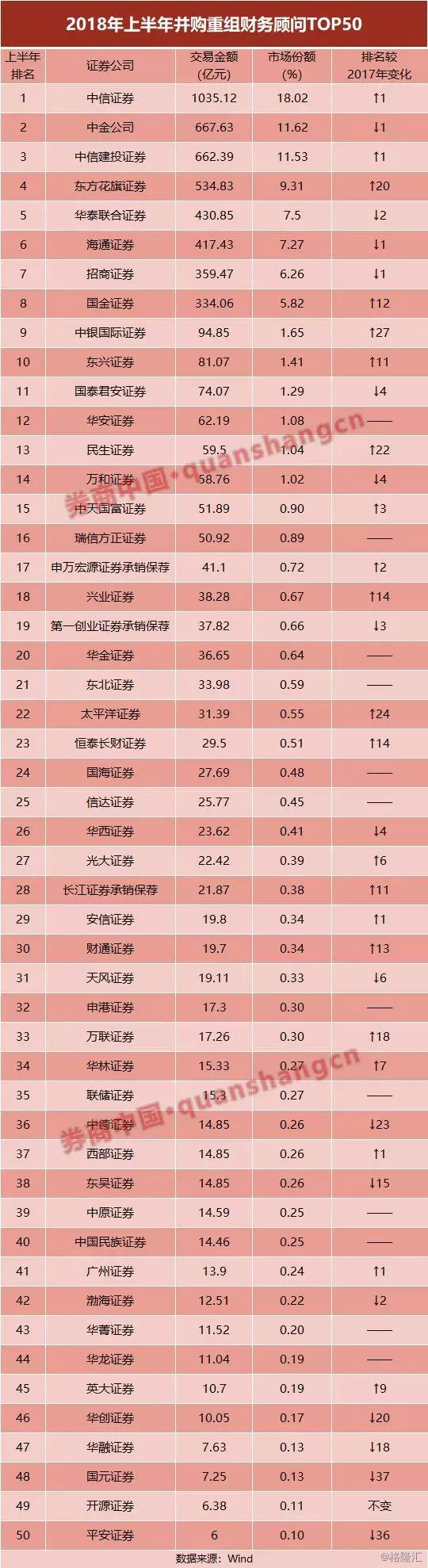

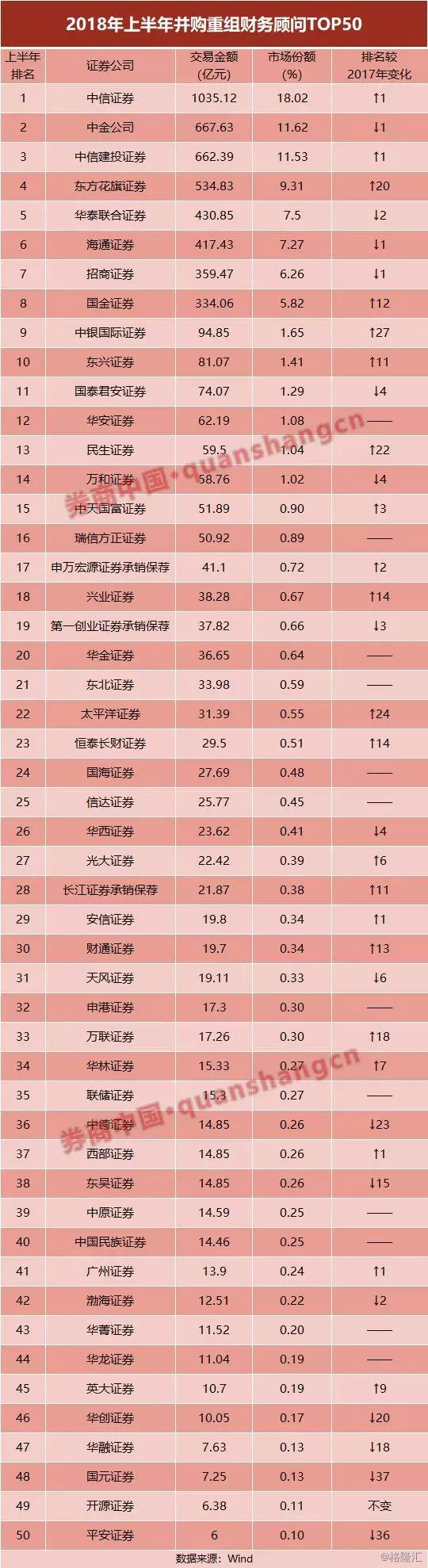

在“上半年并购重组财务顾问TOP50”榜单中,中信证券并购重组财务顾问业务独揽18%的市场份额,以1035.12亿元的交易金额位居第一名;中金公司和中信建投证券紧随其后,位列第二名和第三名。此外,中信建投证券并购交易项目数量最多,达18宗。并购重组财务顾问业务较集中于大型券商,“马太效应”凸显。

今年上半年,境内上市公司共实施并购交易总量2047单,同比增长101.87%,并购交易金额逾万亿元,达11453.59亿元,同比增长40.49%,并购其中,证监会核准91单,交易金额3562.99亿元,金额同比增长41.71%。

多位投行并购人士向券商中国记者分析称,今年上半年,多家境内上市公司并购标的涉及互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等领域,以行业整合为主的产业并购逐渐成为主流,预计并购重组将成为国企改革发展的中心枢纽,强强联合、混合参股、内部重组等多种方式的重组整合案例将持续涌现。监管重心是进一步优化重组停牌制度、强化业绩承诺监管、充分发挥市场机制、强化重组信息披露等。

财务顾问“龙虎榜”:中信、中金、中信建投位居前三名

借用一位投行大佬的比喻,并购重组是投行中难度最高也最好玩的业务,过去几年的发展能引起A股资金的热捧和追逐,既有过去IPO审核进度较慢的原因,也有产业转型升级的需要。

Wind数据显示,今年上半年,54家从事上市公司并购重组财务顾问业务的券商中,财务顾问业务交易金额前十的券商分割了并购市场超八成的市场份额,其中前五名券商就占据了57.98%的市场份额。

中信证券独揽18%的市场份额,以1035.12亿元的交易金额位居第一名,比去年上升一名。第二名和第三名分别为中金公司和中信建投,两家券商上半年的并购重组项目涉及交易金额均超过了600亿元,分别为667.63亿元和662.39亿元,所占据市场份额分别为11.62%和11.53%。

券商并购重组财务顾问业务竞争持续激烈,上半年可谓经历了“大洗牌”。券商中国记者统计发现,今年上半年,并购重组财务顾问业务交易金额排名较去年全年有所提升的有21家券商,排名下降的有19家券商,还有14家券商排名与去年全年持平。

其中,东方花旗证券、中银国际证券、民生证券、太平洋证券的排名均上升20位以上,东兴证券、长江证券承销保荐、国金证券、财通证券、兴业证券、恒泰长财证券和万联证券等券商排名上升超10位。

东方花旗证券堪称最大的“黑马”,从去年全年的第24位一跃居于第4位,上半年以534.83亿元的并购重组交易金额占据了9.31%的市场份额,这比其去年全年的并购重组交易金额增加了314.56%。

今年上半年,并购重组日趋活跃,作为企业产业升级和产业链延伸的重要手段,上市公司通过市场化并购重组提升资本配置效率,不断做优做强,并实现转型升级。分行业来看,今年上半年并购重组交易金额排名靠前的有制造业、批发与零售业、软件和信息技术服务业等,以及交通运输、仓储和邮政业,其中,制造业的交易金额达到了2263亿元,占到了总数的64%。

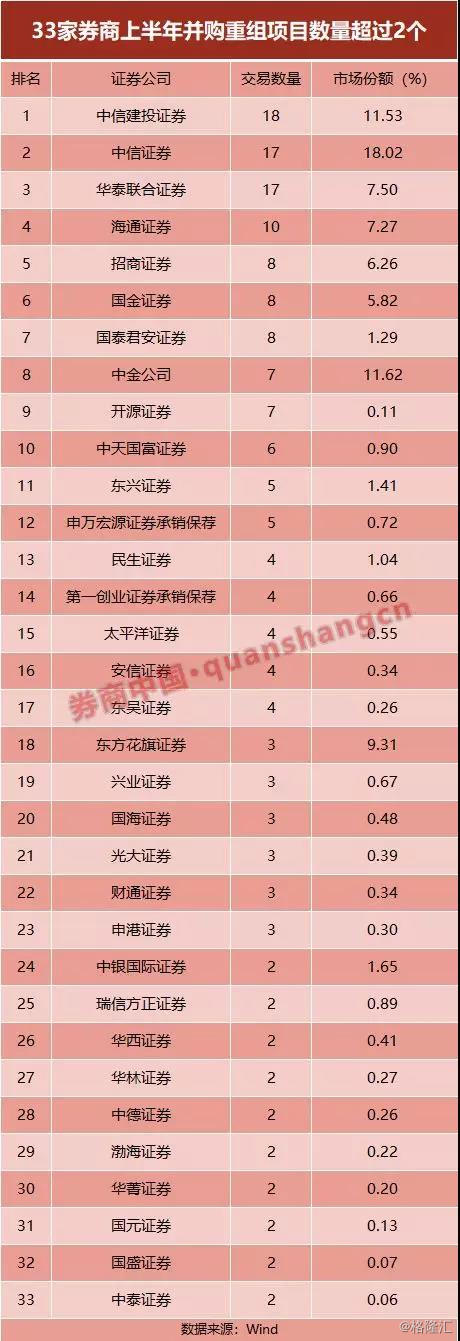

33家券商有超2个并购重组项目

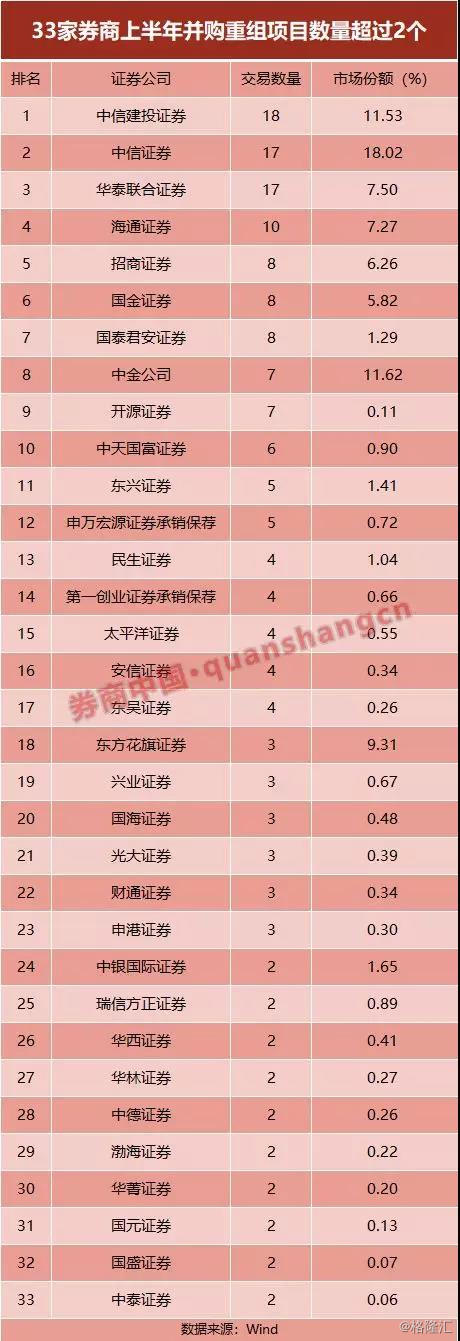

从今年上半年上市公司并购重组项目数量来看,共有33家券商拿到超过2个并购重组项目。其中,中信建投证券并购交易项目数量最多,达18宗。

中信证券和华泰联合证券紧随其后,上半年均拿下17单并购重组项目;海通证券、招商证券、国金证券、国泰君安证券、中金公司、开源证券、中天国富证券、东兴证券、申万宏源承销保荐等券商的并购重组项目数量超过5单。

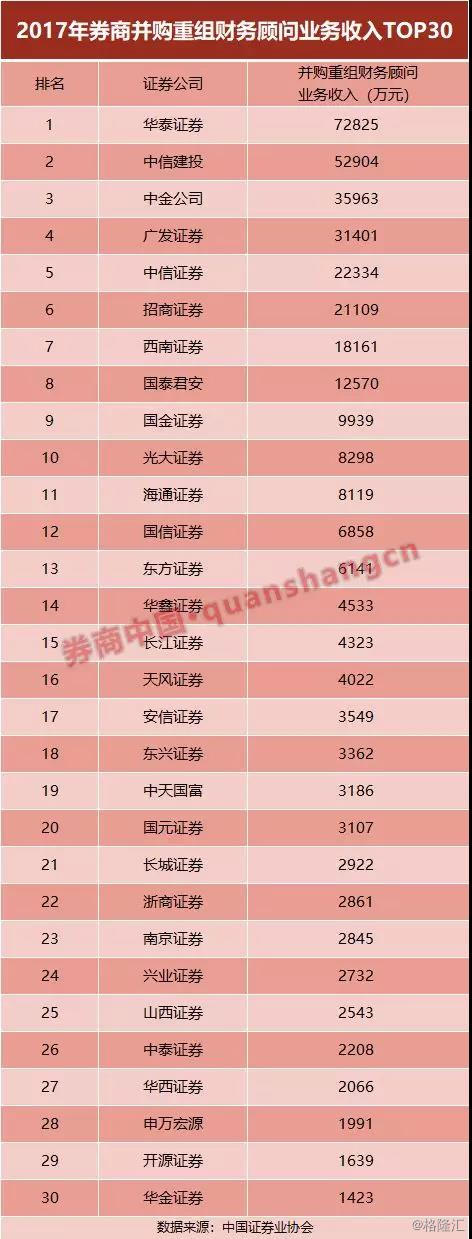

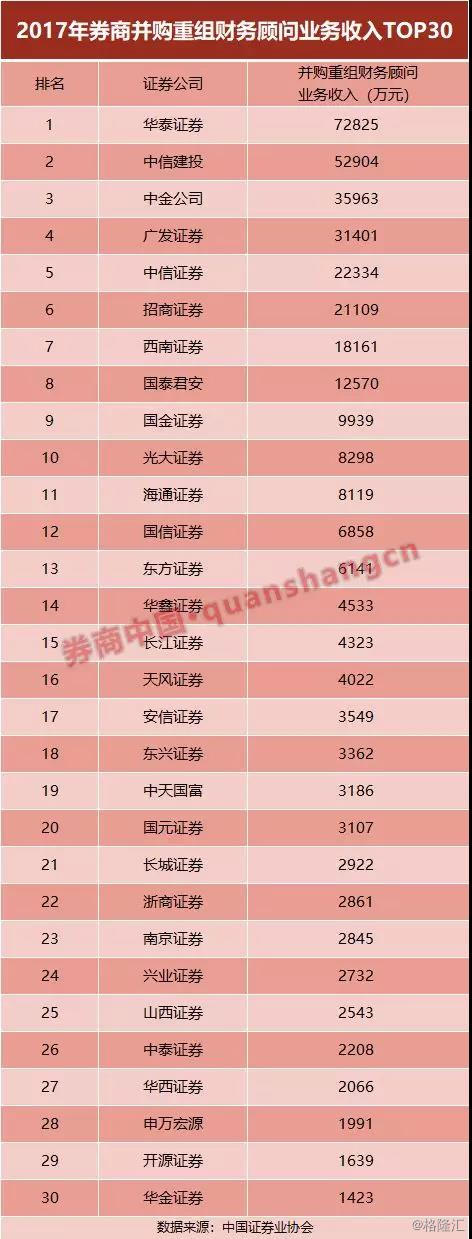

中证协发布的最新年度统计数据显示,2017年度行业排名前30的券商并购重组财务顾问业务收入合计35.6亿元。其中,华泰证券(投行子公司华泰联合证券)位居行业第一,收入7.28亿元;中信建投证券紧随其后,收入5.29亿元,行业排名跃升至第二;中金公司以3.6亿元排名行业第三;广发证券和中信证券分别以3.14亿元、2.23亿元位居第三、第四。

另一个反映券商并购重组财务顾问业务实力的指标则是——证券公司并购重组财务顾问业务评级。

自中国证券业协会2013年发布证券公司并购重组财务顾问业务评级至今,2013-2017年这五份评价结果中,共有5家券商已经连续5次被评为A类,分别是中信证券、国泰君安证券、华泰联合证券、中信建投证券和中金公司,并购重组财务顾问业务实力雄厚。

从近三年的券商并购重组财务顾问业务评价结果来看 ,共有13家券商从2015年-2017年持续三年被评为A类,分别是东方花旗证券、广发证券、国金证券、国泰君安证券、国信证券、国元证券、海通证券、华泰联合证券、申万宏源证券承销保荐、招商证券、中金公司、中信建投证券和中信证券。

华中地区一家上市券商分管投行业务的副总裁向券商中国记者透露,根据监管规定,A类评级券商报审并购重组项目走“快速审核”通道。而北京一家大型券商常务副总裁告诉券商中国记者,“A类券商报审的并购重组项目,审核速度是快点,但其实也要看项目情况,A类和B类的区别不大,C类是被重点关注的。”

并购重组审核通过率近九成

今年上半年,证监会并购重组委共审核了57起上市公司重组申请。其中6起未获通过、32起申请获无条件通过,19起申请获有条件通过。也就是说,今年上半年并购重组审核的过会率为89.5%。

6起未获通过证监会审核的重组项目中,持续盈利能力存疑是主因,包括长城影视、国旅联合、中环股份、神州信息。以国旅联合被否为例,并购重组委给出的理由是“申请材料对标的公司持续盈利能力披露不充分”。

一个明显的特点是,上半年并购重组审核通过率明显高于IPO审核通过率。不过,与去年同期相比,审核项目和通过率均有下降。2017年上半年,一共有78家企业的并购重组项目经证监会审核,其中72 个项目通过,过会率为92.31%。

值得一提的是,沪深两大交易所近日均针对上半年上市公司并购重组市场做了重要盘点,且总结词均是“并购重组市场提质增效,持续助力高质量发展。”

据上交所发布,今年上半年沪市发生并购重组397家次,交易金额合计达3848亿元,同比分别增长10.6%和31.1%。重大资产重组方面,沪市有62家公司启动重组,交易金额合计达2064亿元,同比分别增长26.5%和48.8%。

国企改革方面,中国铝业、中国船舶、中船防务分别推出市场化债转股方案,进一步优化资本结构,为央企去杠杆提供资本市场的解决方案。

新经济发展方面,SST前锋完成收购国内新能源汽车龙头企业之一的北汽新能源,同时解决了困扰上市公司多年的股权分置改革问题。

产业并购方面,万华化学收购BC公司,实现更为完整的石化产品产业链布局,产能进入行业前三位;曲美家居收购挪威著名的高端家居制造商,对公司现有产品线形成有效补充。

据深交所统计,2018年上半年,深市有近三分之一并购标的涉及互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等领域,交易总额约415亿元,较去年同期大幅提升。例如,哈工智能收购汽车焊装自动化装备商,丰富其在高端智能装备领域的技术及人才储备,提高多车种共线的柔性生产能力。

今年上半年,深市国有控股上市公司并购重组22单,交易金额956亿元,占深市并购重组交易总金额的38%。与民营企业相比,国有企业并购呈现数量少、金额大的特点。大国企、小平台类的上市公司资产注入不断涌现。例如,招商局集团将优质港口资产注入深赤湾,进行集团内部港口资产整合,实现境内上市平台控制境外上市平台的架构,解决境内外资本平台的结构性矛盾,实现深圳港的供给侧结构性改革;中粮集团将燃料乙醇、淀粉、玉米深加工研发企业注入中粮生化,将其打造为旗下唯一集科研、生产于一体的玉米深加工公司,提升经营效率。

下一步,深交所将继续在证监会的统一领导下,切实履行一线监管职责,主动担当,从五个方面积极推动上市公司并购重组:

一是优化重组停牌制度,遏制“随意停”“任意停”“长期停”现象,同时加强股价异动监管;

二是强化业绩承诺监管,增强并购重组的硬约束;

三是充分发挥市场机制,推进并购重组的市场化进程;

四是督促中介机构勤勉执业,真正发挥核查把关作用;

五是强化重组信息披露,保障投资者知情权。

跨境并购增长近五成

汤森路透最新发布的《2018年上半年并购报告》显示,今年上半年,中国企业跨境并购达766亿美元,同比增长46%。

能源和电力行业占中国跨境并购41%的市场份额,总额达315亿美元,较去年同期增长386.8%,工业行业并购比去年同期增长了58.2%, 金额达到126亿美元,占16.9%的市场份额。材料行业占7.7%的市场份额,位列第三。

相比于2017年,中国针对美国的跨境并购总额为16亿美元,同比下降达79.1%。在欧洲的并购额则比去年同期增加一倍。2018年上半年中国跨境并购主要目标国家为葡萄牙、香港、德国,所占市场份额分别为37%、17%、13%。中国在“一带一路”沿线的并购总额83亿美元,也比去年同期小幅下降了6%。

汤森路透亚洲区投资咨询总监Tomomi Terahara向券商中国记者表示:“中国跨境并购在过去十年,尤其是2014年以来增长迅速。中国的并购、尤其是跨境并购能否保持增长态势受到多方关注。尽管大部分观点认为总体上仍将保持上升趋势,但愈加严格的政府监管、地缘政治不确定性以及等因素都会影响中国跨境并购未来的走势。近期中资对美投资的缩减以及美国监管机构对中国并购交易的驳回都表明了中国跨境并购所面临的严峻形势。”(券商中国)

投行并购部门人员常常被称为“金融贵族中的贵族”,并购重组业务则被称为“投行皇冠上的明珠”。然而进入2018年,券商投行业务进入寒冬,那对并购重组业务影响几何?上半年各大券商业务规模有何变化,哪家券商实力最强?哪家蹿升最快?

券商中国记者梳理发现,券商并购重组财务顾问业务“排位赛”打得尤为激烈,21家券商上半年并购重组项目交易金额排行业名较去年有所上升,东方花旗证券、中银国际证券、民生证券、太平洋证券的排名均上升20位以上;排名下降的有19家券商;还有14家券商排名与去年全年持平。

在“上半年并购重组财务顾问TOP50”榜单中,中信证券并购重组财务顾问业务独揽18%的市场份额,以1035.12亿元的交易金额位居第一名;中金公司和中信建投证券紧随其后,位列第二名和第三名。此外,中信建投证券并购交易项目数量最多,达18宗。并购重组财务顾问业务较集中于大型券商,“马太效应”凸显。

今年上半年,境内上市公司共实施并购交易总量2047单,同比增长101.87%,并购交易金额逾万亿元,达11453.59亿元,同比增长40.49%,并购其中,证监会核准91单,交易金额3562.99亿元,金额同比增长41.71%。

多位投行并购人士向券商中国记者分析称,今年上半年,多家境内上市公司并购标的涉及互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等领域,以行业整合为主的产业并购逐渐成为主流,预计并购重组将成为国企改革发展的中心枢纽,强强联合、混合参股、内部重组等多种方式的重组整合案例将持续涌现。监管重心是进一步优化重组停牌制度、强化业绩承诺监管、充分发挥市场机制、强化重组信息披露等。

财务顾问“龙虎榜”:中信、中金、中信建投位居前三名

借用一位投行大佬的比喻,并购重组是投行中难度最高也最好玩的业务,过去几年的发展能引起A股资金的热捧和追逐,既有过去IPO审核进度较慢的原因,也有产业转型升级的需要。

Wind数据显示,今年上半年,54家从事上市公司并购重组财务顾问业务的券商中,财务顾问业务交易金额前十的券商分割了并购市场超八成的市场份额,其中前五名券商就占据了57.98%的市场份额。

中信证券独揽18%的市场份额,以1035.12亿元的交易金额位居第一名,比去年上升一名。第二名和第三名分别为中金公司和中信建投,两家券商上半年的并购重组项目涉及交易金额均超过了600亿元,分别为667.63亿元和662.39亿元,所占据市场份额分别为11.62%和11.53%。

券商并购重组财务顾问业务竞争持续激烈,上半年可谓经历了“大洗牌”。券商中国记者统计发现,今年上半年,并购重组财务顾问业务交易金额排名较去年全年有所提升的有21家券商,排名下降的有19家券商,还有14家券商排名与去年全年持平。

其中,东方花旗证券、中银国际证券、民生证券、太平洋证券的排名均上升20位以上,东兴证券、长江证券承销保荐、国金证券、财通证券、兴业证券、恒泰长财证券和万联证券等券商排名上升超10位。

东方花旗证券堪称最大的“黑马”,从去年全年的第24位一跃居于第4位,上半年以534.83亿元的并购重组交易金额占据了9.31%的市场份额,这比其去年全年的并购重组交易金额增加了314.56%。

今年上半年,并购重组日趋活跃,作为企业产业升级和产业链延伸的重要手段,上市公司通过市场化并购重组提升资本配置效率,不断做优做强,并实现转型升级。分行业来看,今年上半年并购重组交易金额排名靠前的有制造业、批发与零售业、软件和信息技术服务业等,以及交通运输、仓储和邮政业,其中,制造业的交易金额达到了2263亿元,占到了总数的64%。

33家券商有超2个并购重组项目

从今年上半年上市公司并购重组项目数量来看,共有33家券商拿到超过2个并购重组项目。其中,中信建投证券并购交易项目数量最多,达18宗。

中信证券和华泰联合证券紧随其后,上半年均拿下17单并购重组项目;海通证券、招商证券、国金证券、国泰君安证券、中金公司、开源证券、中天国富证券、东兴证券、申万宏源承销保荐等券商的并购重组项目数量超过5单。

中证协发布的最新年度统计数据显示,2017年度行业排名前30的券商并购重组财务顾问业务收入合计35.6亿元。其中,华泰证券(投行子公司华泰联合证券)位居行业第一,收入7.28亿元;中信建投证券紧随其后,收入5.29亿元,行业排名跃升至第二;中金公司以3.6亿元排名行业第三;广发证券和中信证券分别以3.14亿元、2.23亿元位居第三、第四。

另一个反映券商并购重组财务顾问业务实力的指标则是——证券公司并购重组财务顾问业务评级。

自中国证券业协会2013年发布证券公司并购重组财务顾问业务评级至今,2013-2017年这五份评价结果中,共有5家券商已经连续5次被评为A类,分别是中信证券、国泰君安证券、华泰联合证券、中信建投证券和中金公司,并购重组财务顾问业务实力雄厚。

从近三年的券商并购重组财务顾问业务评价结果来看 ,共有13家券商从2015年-2017年持续三年被评为A类,分别是东方花旗证券、广发证券、国金证券、国泰君安证券、国信证券、国元证券、海通证券、华泰联合证券、申万宏源证券承销保荐、招商证券、中金公司、中信建投证券和中信证券。

华中地区一家上市券商分管投行业务的副总裁向券商中国记者透露,根据监管规定,A类评级券商报审并购重组项目走“快速审核”通道。而北京一家大型券商常务副总裁告诉券商中国记者,“A类券商报审的并购重组项目,审核速度是快点,但其实也要看项目情况,A类和B类的区别不大,C类是被重点关注的。”

并购重组审核通过率近九成

今年上半年,证监会并购重组委共审核了57起上市公司重组申请。其中6起未获通过、32起申请获无条件通过,19起申请获有条件通过。也就是说,今年上半年并购重组审核的过会率为89.5%。

6起未获通过证监会审核的重组项目中,持续盈利能力存疑是主因,包括长城影视、国旅联合、中环股份、神州信息。以国旅联合被否为例,并购重组委给出的理由是“申请材料对标的公司持续盈利能力披露不充分”。

一个明显的特点是,上半年并购重组审核通过率明显高于IPO审核通过率。不过,与去年同期相比,审核项目和通过率均有下降。2017年上半年,一共有78家企业的并购重组项目经证监会审核,其中72 个项目通过,过会率为92.31%。

值得一提的是,沪深两大交易所近日均针对上半年上市公司并购重组市场做了重要盘点,且总结词均是“并购重组市场提质增效,持续助力高质量发展。”

据上交所发布,今年上半年沪市发生并购重组397家次,交易金额合计达3848亿元,同比分别增长10.6%和31.1%。重大资产重组方面,沪市有62家公司启动重组,交易金额合计达2064亿元,同比分别增长26.5%和48.8%。

国企改革方面,中国铝业、中国船舶、中船防务分别推出市场化债转股方案,进一步优化资本结构,为央企去杠杆提供资本市场的解决方案。

新经济发展方面,SST前锋完成收购国内新能源汽车龙头企业之一的北汽新能源,同时解决了困扰上市公司多年的股权分置改革问题。

产业并购方面,万华化学收购BC公司,实现更为完整的石化产品产业链布局,产能进入行业前三位;曲美家居收购挪威著名的高端家居制造商,对公司现有产品线形成有效补充。

据深交所统计,2018年上半年,深市有近三分之一并购标的涉及互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等领域,交易总额约415亿元,较去年同期大幅提升。例如,哈工智能收购汽车焊装自动化装备商,丰富其在高端智能装备领域的技术及人才储备,提高多车种共线的柔性生产能力。

今年上半年,深市国有控股上市公司并购重组22单,交易金额956亿元,占深市并购重组交易总金额的38%。与民营企业相比,国有企业并购呈现数量少、金额大的特点。大国企、小平台类的上市公司资产注入不断涌现。例如,招商局集团将优质港口资产注入深赤湾,进行集团内部港口资产整合,实现境内上市平台控制境外上市平台的架构,解决境内外资本平台的结构性矛盾,实现深圳港的供给侧结构性改革;中粮集团将燃料乙醇、淀粉、玉米深加工研发企业注入中粮生化,将其打造为旗下唯一集科研、生产于一体的玉米深加工公司,提升经营效率。

下一步,深交所将继续在证监会的统一领导下,切实履行一线监管职责,主动担当,从五个方面积极推动上市公司并购重组:

一是优化重组停牌制度,遏制“随意停”“任意停”“长期停”现象,同时加强股价异动监管;

二是强化业绩承诺监管,增强并购重组的硬约束;

三是充分发挥市场机制,推进并购重组的市场化进程;

四是督促中介机构勤勉执业,真正发挥核查把关作用;

五是强化重组信息披露,保障投资者知情权。

跨境并购增长近五成

汤森路透最新发布的《2018年上半年并购报告》显示,今年上半年,中国企业跨境并购达766亿美元,同比增长46%。

能源和电力行业占中国跨境并购41%的市场份额,总额达315亿美元,较去年同期增长386.8%,工业行业并购比去年同期增长了58.2%, 金额达到126亿美元,占16.9%的市场份额。材料行业占7.7%的市场份额,位列第三。

相比于2017年,中国针对美国的跨境并购总额为16亿美元,同比下降达79.1%。在欧洲的并购额则比去年同期增加一倍。2018年上半年中国跨境并购主要目标国家为葡萄牙、香港、德国,所占市场份额分别为37%、17%、13%。中国在“一带一路”沿线的并购总额83亿美元,也比去年同期小幅下降了6%。

汤森路透亚洲区投资咨询总监Tomomi Terahara向券商中国记者表示:“中国跨境并购在过去十年,尤其是2014年以来增长迅速。中国的并购、尤其是跨境并购能否保持增长态势受到多方关注。尽管大部分观点认为总体上仍将保持上升趋势,但愈加严格的政府监管、地缘政治不确定性以及等因素都会影响中国跨境并购未来的走势。近期中资对美投资的缩减以及美国监管机构对中国并购交易的驳回都表明了中国跨境并购所面临的严峻形势。”(券商中国)