多地收紧房贷政策 贷100万多还14万

上半年信贷快速扩张 数据来源:CEIC,瑞银证券估算

上半年信贷快速扩张 数据来源:CEIC,瑞银证券估算 各地银行调整房贷政策的消息给房地产旺销的“金九银十”泼了一盆冷水。近日银行房贷政策明显收紧,主流银行首套房贷利率大部分上调至九折以上,部分股份制银行不仅取消利率优惠,甚至将利率上浮10%-20%。二套房贷利率上浮空间更高达30%。

对购房者来说,上调房贷利率将大大增加购房成本。以首套房贷款100万元按揭20年为例,如果是8.5折利率优惠,需支付利息款66万元;若按基准利率,利息就高达80万元。这其中的14多万的差距和月供压力让不少刚需望而却步。

即便之前以优惠利率申请贷款的购房者也受到了波及。有媒体报道称,此前有业主本来商定按照8.5折利率贷款,但银行以“额度紧张”为由要求提高到基准利率后才放款,业主只能无奈放弃优惠。

类似情况在广州、天津、武汉等地多都有发生。有业内人士对腾讯财经表示,个人按揭房贷利率不仅基本没有折扣,实质上还有上浮10%的情况,不过不是直接上浮,而是变相提出买理财产品之类的附属要求。

CRIC研究中心的调研结果显示,当前市场上刚性需求仍占据主导地位,国庆期间多数热销项目仍是刚需项目。如果购房者仍对房价的上涨抱有强烈的预期,房贷成本提高将很难阻止购房行为,只会增加他们的经济压力。

“利率市场化”推高资金成本 房贷业务遭冷落

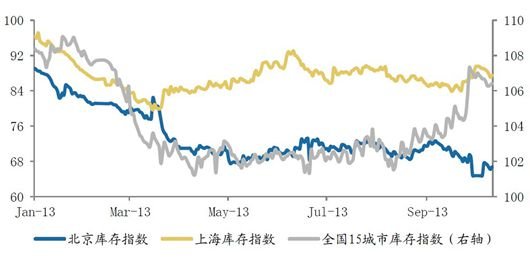

库存指数 数据来源:Wind,广发证券发展研究中心

库存指数 数据来源:Wind,广发证券发展研究中心

银行在年末收紧房贷在前几年也发生过,但今年似乎更加严重,不仅多地爆出停贷时间大大提前,就连“不差钱”的四大行也纷纷加入上调房贷利率的队伍。究其原因,贷款成本的高企成为今年突出的问题。

虽然中国的存款利率尚未市场化,但各银行频繁发行的理财产品已经让存款利率变相实现了“市场化”。目前银行理财产品市场上,预期年化收益率超过5%的理财产品比比皆是,而五年以上贷款基准利率仅有6.55%,与以往相比,银行获得资金的成本高企,利润的减少令银行业对房贷业务的兴趣大幅度降低。

另一方面,还有来自监管部门的压力。有银行业人士对腾讯财经表示,上半年企业的融资需求很多通过信托等表外渠道来满足,下半年表外业务监管加强,企业贷款回归表内,银行基于利润率考虑往往更乐于将钱用在收益较高企业贷款领域,而不是微利的房贷业务。

此外,众多风险因素也不容忽视。今年6月爆发“钱荒”以来,多家银行逐步取消房贷八五折利率优惠。目前信贷和流动性条件已经较上半年收紧,对“钱荒”的忌惮可能是导致房贷收紧的原因之一。

今年7月,温州出现弃房断供现象,官方统计的房屋抵押贷款弃房达580例,虽与此前上万套的说法相去甚远,但房贷已不再是银行“旱涝保收”的稳健业务。与此同时,鄂尔多斯等地“鬼城”案例不断增加,也预示着房贷风险不断加大。

央行数据显示,今年上半年金融机构新增房地产类贷款1.3万亿元,相当于2012年全年的总和。央行每年都会为银行规定贷款额度,前期贷款过猛,无疑也会导致后期放贷无力。

房地产调控式微 政府面临两难抉择

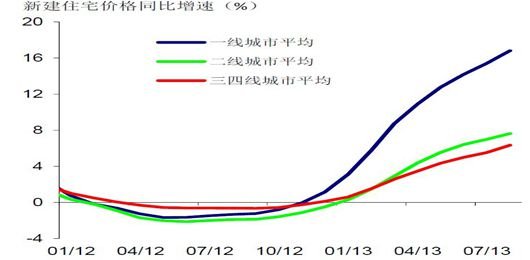

一线城市房价同比强劲增长 数据来源:CEIC,瑞银证券估算

一线城市房价同比强劲增长 数据来源:CEIC,瑞银证券估算 2012年一季度,北京开始全面推行首套房贷八五折利率,成为推动市场复苏、提振购房者信心的重要因素。才一年多的时间,房贷政策就出现逆转,银行的选择性执行反映出房地产调控的力度正在减弱。

近期经济增长势头似乎有所放缓,9月出口额意外同比下降0.3%,之前公布的中国9月汇丰PMI终值也低于预期。在没有大规模刺激政策的背景下,房地产是支撑经济稳定增长的关键。在房地产调控和稳定经济增长之间,政府又面临着两难抉择。

瑞银证券特约首席经济学家汪涛认为,全国范围内房地产市场表现不均使得政府不太可能出台全国性的调控措施。尽管一线城市房地产销售火爆、房价快速上涨,但大多数二三线城市房地产仍受制于前期相对较高的库存、复苏较为温和因此,对房价上涨过快的城市出台针对性的措施不仅更有效,也能有助于维持全国房地产活动基本稳定。

官方对首套房贷款利率优惠幅度虽没有硬性要求,但使百姓能够买得起房,保证首套房需求一直是楼市调控的宗旨。“国五条”细则要求,银行业金融机构要进一步落实好对首套房贷款的首付款比例和贷款利率政策。银行提高首套房贷利率将直接抑制百姓的自住需求,是与差别化住房信贷政策背道而驰。

黄楠

黄楠