各路资本逐鹿商业地产 李亚鹏不仅想上头条

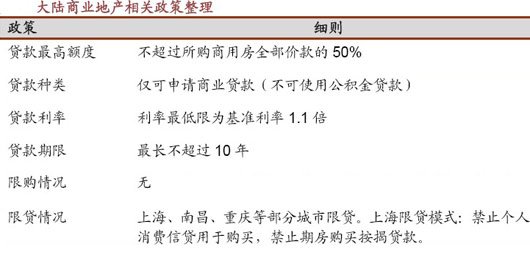

当前商业地产最大优势在于没有“限购”。图/招商证券。

当前商业地产最大优势在于没有“限购”。图/招商证券。 有人挤破脑袋想上娱乐新闻头条而不能,有人上了娱乐头条却不开心。尽管李亚鹏不愿过多谈起自己的演员身份,但不可否认的是,他更多还是出现在了娱乐新闻中。终于这次没有依靠天后,李亚鹏上了财经头条。

据媒体报道,在结束与王菲的婚姻两个多月后,李亚鹏现身丽江,变身商界董事长,首次以中书控股董事长、雪山投资有限责任公司董事长的身份杀入资本圈,带着他的“雪山艺术小镇”进军文化艺术主题旅游商业地产,总投资额将达到35亿元。李亚鹏说,他将开发和运营不可复制的体验式文化艺术商业地产。

事实上,瞄上商业地产的不仅仅是李亚鹏,各路资本都已云集于此。万达作为地产企业中较早转型做商业地产的代表,今年继续其在商业地产领域快速扩张的战略,同时,万达在最近几年也开始进入了旅游度假地产,从长白山到云南都有很大的开发规模。

此外,另一个商业地产巨头华润置地,在今年也接连添加商业地产地块储备。招商地产还特别成立了专门的子公司进行商业资产管理,目前商业项目资产估值已经占到招商地产总资产的10%左右。

除了这些传统地产企业,一些“外行”在商业地产的动作也引人注目。比如娃哈哈董事长宗庆后高调宣布进军商业地产领域,其主要盈利模式是利用各种投资资源,通过低价拿地,再把综合体地块中抵消住宅、写字楼出售的利润,补贴商业地产投资收益慢的弱点。

另一个零售巨头沃尔玛也将目光投向了中国商业地产项目,今年以来,沃尔玛在华关店数达到30家左右,属于关店高峰值,并调整在华业务模式,寻找新刺激点,加码商业地产项目。

如此看来,以往明星理财无非是炒股、炒房、开饭店,如今李亚鹏高调宣布跨界投资商业地产,并冠以“文化艺术”主题,还表示将在丽江之后,布局北京、南京等地,其商业头脑确实有过人之处。

国内商业地产现状:尚难与美国香港媲美

美国商业地产REITS价格指数在08年金融危机时大幅下跌。图/招商证券

美国商业地产REITS价格指数在08年金融危机时大幅下跌。图/招商证券

“‘雪山艺术小镇’与丽江束河古镇核心仅百米之距,是雪山投资首个文化艺术主题综合性嘉年华街区商业。”李亚鹏称,整个项目占地408亩,建筑面积约20万平方米,具体规划包括艺术中心、影院、院落、酒店式公寓以及艺术家工作室等产品业态。

不过还是有业内人士对此保持了冷静,他们认为,一开始搞主题地产,相当大的程度上是制造一个概念,然后圈地开发销售,但是现在这一模式已经很难继续了。由于游戏规则开始“去概念化”,开发商以及运营商是否真的能够“坐实”相关主题的资源整合,是否能够持久运营和盈利成为主题地产成败的关键因素。

这不仅是李亚鹏和他的商业地产项目需要面对的困境和挑战,也是几乎所有商业地产项目共同面对的风险。

无论从融资模式、运营模式、收益模式来说,美国商业地产都是在世界范围内领先。经过百余年的发展沉淀,其商业地产行业有着比较成熟的开发模式。

美国商业地产“商业+金融=规模效益”模式先进:此核心发展模式在美国REITs(房地产信托投资基金)公司内非常流行,尽管每家REITs均有自己的独特商业模式和融资方式,但它们的特点均可归纳为:通过出色的商业模式提高商业地产回报率与创立品牌优势,通过金融模式打造规模效益从而放大优势。

商业地产同样发展比较成熟的香港则走了另一条发展的道路。不同于美国REITs的专业化物业投资低买高卖追求高投资回报率的战略,在缺乏REITs等轻资产运营模式的支持条件下,重资产模式运营下,具有家族企业稳健保守特质的香港地产企业主要将收租商业地产业务当成平衡收益的手段,回流资金在低谷时对抗行业周期,只求稳定绝对收益,不去追求过高回报率。

而国内REITs发展时机尚未成熟:融资方面,目前银行贷款占比较低,房地产企业依赖社会资金,融资成本较高;运营方面,开发商开始去化纯住宅项目,商业地产发展体系尚未健全;收益方面,国内地产可能存在投机行为,而从写字楼目前的发展状况来看,部分城市存在多度开发CBD的现象,导致近年来租金下滑,这无疑对物业租赁收入产生影响。无论是租赁市场环境还是物业价格,都是对REITs的收益率产生重大的影响。

商业地产风险——流动性危机降临

开发商贷款利率高于写字楼和零售商店租金收益率。图/招商证券

开发商贷款利率高于写字楼和零售商店租金收益率。图/招商证券 目前国内商业地产正处于发展期,很大的优势在于相对住宅没有“限购”的束缚。但在土地出让金缴付比例上,依然与住宅等同,要求首次交款比例不得低于全部土地出让款50%,地价的不断攀升使得利润空间大幅收窄,也对获取商业地产土地产生较高要求。

另外,部分二三线城市,特别新城项目,虽然地方政府出于规划要求以较低地价吸引开发商构建城市综合体,然而新建商圈一般需要2-3年的培育期,其配套设施、人流量如果不能快速跟上,将对资金形成较大沉淀压力。

根据中国商业地产联合会的统计数据显示,截至2013年6月,全国商业地产开复工面积较2012年同期增长32.5%,增幅创2010年以来的新高。同时,仲量联行发布的研究报告也称,商业地产由于供应量持续走高,面临“同质化”等压力,行业发展前景并不乐观。

更为紧急的是,资金流动性在最近几个月开始出现收紧趋势,央行收紧流动性的决心和行动比较明显,市场纷纷担心“钱荒”会否卷土重来。这有可能对国内商业地产项目产生严重威胁。

有信托业内人士表示,流动性紧张和资金价格上涨,必然形成降杠杆的压力。而中国企业资产负债表一般都有以下特点:资产负债率高,短期债务比例大,现金盈利弱。这些特点在2011下半年的债市波动以后,不但没有好转,反而更加严重。

而一旦真的出现流动性危机,商业地产项目将受到重创。在经济活力下降,企业现金盈利艰难的情况下,商业地产的高杠杆特点将带来巨大的风险。再加上商业地产过剩的格局和真正有能力经营商业地产的公司有限,特别是那些没有租金的现金收入、而且根本建造在没有商业的地段的项目将会遭受严重打击。

目前内地银行给开发商的贷款利率普遍超过6.2%,高于写字楼和零售商店4%-6%的租金收益率。在中国银行系统流动性紧张背景下,利率进一步上升可能会吞噬已经很低的资产收益率差。而由于受阻地产商的融资成本并不能资本化,上升的资金成本会立刻反映到他们的利润报表中。

李亚鹏的艺术商业地产项目在短期内的盈利能力不容乐观,租金回报难以在短期得到改善,企业资金压力恐怕将长期处于比较紧张的状态。而一旦国内资金流动性出现非常紧张的情况,恐怕到时候天后也回天乏力了。

毛木子

毛木子