作者 | 颜色 郭凯明(北京大学光华管理学院、北京大学经济政策研究所)

近期虽然兑美元大幅升值,但人民币对其他货币贬值,一篮子汇率基本稳定

人民币兑美元升值是美元总体弱势的结果,主因是其他经济体强劲复苏而非货币政策

央行意图保持国际收支平衡和CFETS基本稳定,鼓励汇率的双向波动,避免过多干预

我们认为美元弱势将在一季度维持,但兑人民币汇率难以突破汇改前的水平(6.1-6.2)

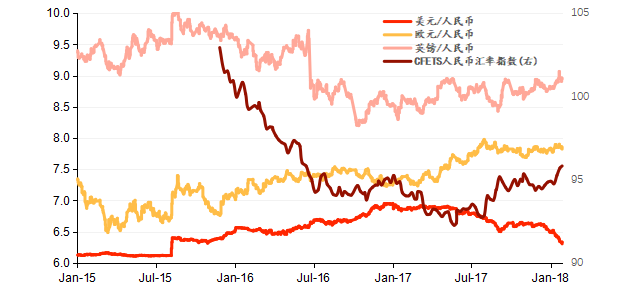

继2017年升值6.4%以后,今年1月人民币兑美元汇率继续加速升值,单月升幅超过3%,创1994年以来最大单月升幅。当前人民币兑美元汇率已经达到2015年“811汇改”以来最高位。但是,同期人民币兑欧元和英镑等其他货币汇率反而出现贬值,人民币兑一篮子货币汇率整体保持了相对稳定。从图1可以看到,2017年人民币兑欧元和英镑分别贬值6.73%和2.62%,今年1月继续贬值0.67%和2.02%;2017年以来CFETS人民币汇率指数始终在92-96区间内小幅波动,并未回升到2015年底的100左右水平。

图1:人民币一篮子汇率相对稳定

图1:人民币一篮子汇率相对稳定近期人民币兑美元汇率的快速升值完全超出了市场预期,在半年前甚至一季度前,基本没有哪个机构预测到人民币兑美元汇率会达到这一水平。因此,此轮双边汇率升值给我国出口企业造成了一定的汇兑损失,同时也对我国出口竞争力产生了一定的影响。升值固然会有助于修复国际市场对人民币的信心和保持国际收支平衡。但是如果人民币兑美元在今年继续升值,势必会对我国出口增长乃至宏观经济造成下行压力。

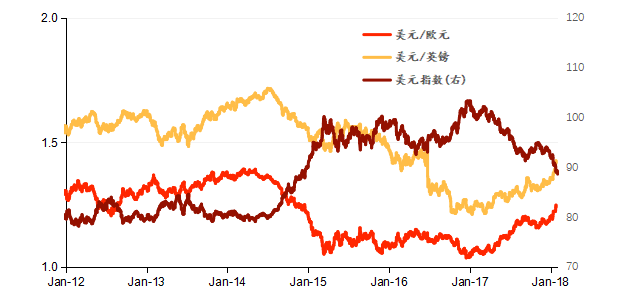

我们认为,此轮人民币汇率兑美元汇率走强主要是美元持续走弱导致的。从图2可以看到,自2016年底以来,美元指数从103.3的高位持续回落,当前已经跌破90;到今年1月底,美元兑欧元、英镑和韩元汇率分别下跌了13.4%、13.7%和8.1%,跌幅均超过兑人民币汇率跌幅。

图2:美元显著走弱

图2:美元显著走弱我们不认同此轮美元走弱的原因是由美联储的货币政策导致的。美联储货币政策正常化的速度大体符合市场预期。去年年中,美联储加息和启动渐进缩表,其步骤和力度都未超出市场预期,因此也并未造成货币市场利率出现明显的超预期波动。而欧央行也同步启动了货币政策正常化的步伐。因此,我们不认为利差是美元波动的主因。2018内我们预期美联储将加息3-4次。因此我们认为将美元指数走弱归因为美联储加息频次和力度不及预期的观点是站不住脚的。

我们认为,全球经济基本面发生变化应是美元走弱的主要原因。同时,市场的正常调整和回归也是美元指数走弱的重要原因。

从美国看,美国经济大体稳健,美元指数正处于回归均值过程中,并没有强力政策支撑美元走强。最近两年,美国经济缓慢复苏、全要素生产率并未回归危机前水平,但美元资产价格已经升至历史高位,已不再受到国际资本青睐。特朗普2016年底胜选时,前期市场预期已经推动美元指数达到2003年以来最高位。但随着特朗普政策逐步明朗,共和党税改艰难推出、大规模基础设施建设仍在酝酿,可以说绝大多数的经济政策利好已经出尽,甚至其政策取向反而可能偏好弱势美元来刺激出口。在此背景下,美元指数开始逐渐回归均值。此外,市场也担心共和党税改造成的财政赤字会推动通货膨胀上升,也可能不利于美元走强。

从其他地区看,2017年全球经济实现了多年来最广泛的同步增长,美国经济不再是一枝独秀。首先,欧洲和日本经济均超预期增长。2017年欧元区经济增长2.5%,经济增速创下10年来最高,也高于美国经济增速;英国脱欧进程缓慢,尚未对英国经济产生太大影响,全年实现增长1.8%,仍处于扩张周期;日本经济将实现连续8个季度正增长,当前失业率也降至20余年来最低水平。其次,我国经济企稳回升,幅度大超预期。2017年我国经济增长6.9%,比上年提高0.2个百分点,实现了2009年以来全年增速首次回升。央行通过窗口指导、引入逆周期调节因子和严格的资本流动监管政策,扭转了2017年初的人民币贬值预期,在政策上有效遏制了资本外流。非储备金融账户中非FDI净流出显著低于上年同期,外汇储备余额也已连续11个月回升。

保持我国国际收支平衡和人民币兑一篮子货币汇率的基本稳定,仍是央行主要的外部目标。因此,我们预计央行在政策取向上仍会坚持扩大汇率双向波动幅度,避免过多干预外汇市场,在合理可控范围内允许市场力量决定人民币汇率,但也不排除在市场明显偏离均衡时进行适当干预和调控。我们认为,人民币兑美元汇率的单边快速升值并未导致央行进行大幅强烈干预。当前人民币兑一篮子货币汇率并未出现单边持续波动,虽然兑美元汇率快速升值,但兑欧元和英镑等其他货币汇率却在贬值,相对而言整体上仍是稳定的。并且,人民币兑美元汇率的单边升值还未超过一年,部分也是回调前期的快速下跌,只要升值在一定范围内,对于稳定人民币汇率预期和保持国际收支平衡都是有好处的。但是也应注意到,人民币兑美元汇率已经突破6.3,考虑到进出口等多方面因素,在此基础上如果人民币兑美元单边再显著升值,突破811汇改之前的高度,央行大概率会进行一定的干预。具体干预办法可能包括取消前期严格监管资本流动的一些措施和在中间价定价机制上逆周期因子的反向调节,也可能包括重启人民币国际化进程。

展望今年,如果没有地缘政治的突发事件和货币政策的超预期调整,全球经济基本面并不会支撑美元强势反弹。并且,虽然美元指数跌破90,但仍高于2007-2014年水平,处于合理区间(见图二);而且从购买力平价看,美元兑主要货币仍然存在高估,弱势美元仍会持续。预计在欧洲和亚洲经济增长推动下,全球经济仍会延续当前扩张态势,最近IMF已经上调了今明年两年全球经济增长预期。尽管美国一揽子税改措施有助于刺激经济活动,特别是公司所得税降低带来的投资增长,但许多税改条款刚落实,影响到经济仍有一段时滞,赤字扩大也将增加政策不确定性。可以说,美国经济亮点并不多,预计今年增长仍会较为温和。如果欧洲和日本经济显示复苏基础牢固,并扩展到西班牙、希腊和意大利等南欧国家,那么很可能提高这些地区货币政策紧缩的可能性,对欧元起到支撑作用。

我们预计人民币兑一篮子货币汇率仍会继续保持稳定,兑美元汇率将扩大双向波动幅度,但不会升值超过2015年811汇改前水平(6.1-6.2的区间),否则对经济的负面影响将不容忽视。今年我国经济有望维持中高速增长的趋势。预计在制造业投资和民间投资支撑下,投资不会出现明显回落;居民收入快速增长和消费结构升级也将继续释放需求红利,消费对增长的贡献将高于去年;除非出现破坏性的贸易政策或地缘政治冲突,全球增长带来的外需改善也会强于汇率升值的负面影响。特别是改革红利的不断释放会持续增强经济增长动能,预计今年我国完全可以维持在6.5%以上的经济增速。在基本面的支撑下,同时也由于央行和外管局前期坚决有力的措施,人民币汇率的信心较为坚挺。然而如果人民币兑美元涨幅超出811汇改之前的6.1的水平,将背离央行的“双向波动”的原则,成为单向剧烈波动,有可能改变预期,并会对出口和总体经济带来影响,因此会大概率导致央行和外管局的有力干预。

更多精彩内容欢迎搜索关注微信公众号:原子智库(AtomThinkTank)

更多精彩内容欢迎搜索关注微信公众号:原子智库(AtomThinkTank)