中天金融卖出地产,想买华夏保险

[摘要]中天金融谋华夏保险大股东之位再进一步,碧桂园最新“入局”

昨日晚间,中天金融公告了资产出售事项进展,资产已完成过户,只待60个工作日内收到最后一笔钱120.54亿,246亿价款即可落实,这246亿将全部用来收购华夏保险股权。

引人注意的是,这一资产买方的股东发生变更,新进来的股东是碧桂园地产集团有限公司(碧桂园地产) ,碧桂园地产为上市公司碧桂园关联公司。碧桂园地产4月26日成为中天金融资产买方金世旗产投的股东后,第二天(4月27日)就为此购买支付了100亿元。

中天金融置出地产,想买华夏保险

这个交易脉络还要从中天金融收购华夏保险的一纸公告说起。去年11月20日晚中天金融公告,拟收购华夏保险21%-25%股权,并将成为其第一大股东,这笔股权收购交易,初步定价是不超过310亿元。当晚,此前酝酿收购华夏保险股权两年多的华资实业则公告终止该交易事项。

而早在这份公告3个月之前,中天金融已停牌,原因是筹划出售资产重大事项。如今看来,这是在为收购华夏保险提前筹集资金。

中天金融计划卖掉的资产,最初公告包括中天城投有限公司100%的股权和全资子公司贵阳金融控股有限公司所有的201大厦、贵阳国际生态会议中心、贵阳中天凯悦酒店等房地产类资产。不过到后来,基本就以中天城投100%的股权为主了。中天城投100%的股权,评估价值为245.59亿元,交易价格确定为246亿元。

事后回复深交所问询时,中天金融称,卖资产所得的这246亿元,将全部用于收购华夏保险股权。

为了促成这笔交易达成,中天金融还将付给华夏保险两股东北京千禧世豪、北京中胜世纪的定金,从10亿元大幅提高到了70亿元。最新公告称,定金已经支付了60亿,其中46亿给了北京千禧世豪46亿,14亿给了北京中胜世纪。还未支付的10亿,将来都要支付给北京千禧世豪。

另外,中天金融4月20日还公告,贵州省市两级国有资本拟参与收购华夏保险,具体方案需由贵阳市金融办牵头论证筹划后,报贵州省市两级国有资本主管部门审批,资产购买交易的相关方案仍然处于论证阶段。

资产买方变更股东,碧桂园地产加入

中天金融筹划卖掉的中天城投100%的股权,买方是贵阳金世旗产业投资有限公司(金世旗产投)。金世旗产投是谁?

首先,金世旗产投与中天金融,其实是关联方。中天金融的控股股东是金世旗国际,而金世旗产投的股东中,有两家是金世旗国际的子公司,包括金世旗资本有限公司、金世旗国际资源有限公司。也就是说,从股权上看,中天金融是金世旗国际的子公司,而金世旗产投是金世旗国际的孙公司,只不是两家公司不在一个支系上。另外从人事上看,中天金融董事李凯、张智担任金世旗产投的董事,中天金融董事长罗玉平担任金世旗产投的法定代表人。

这次交易,打个通俗比方(纯打比方,相关方不要介意)就是,老王有俩儿子,他二儿子家小孙子(金世旗产投),出钱(246亿)买大儿子(中天金融)手里的东西(中天城投),好让大儿子有钱买心仪的“豪车”(华夏保险)。

至于为什么金世旗产投是老王二儿子家的小孙子,因为ta还小,年纪还不到半岁,出生时间是2018年2月。

接下来问题来了,“小娃娃”金世旗产投哪儿来这么多钱?

公告显示,金世旗产投用于支付交易对价的246亿资金,来源有两部分。一是股东入股资金,能够解决146亿元的规模;二是股东浙商产融提供的借款,额度是100亿元,借款期限是36个月(可以延长为60个月),已签订借款协议。

也就是说,股本金和借款及时到位,那么金世旗产投就可以付得起246亿元。

来源:3月29日中天金融对深交所问询函的回复

来源:3月29日中天金融对深交所问询函的回复焦点又转移到金世旗产投各股东的出资实力上,特别是浙商产融的出资实力。浙商产融为本次交易提供资金额度为180亿元,其中80亿元是增资入股金世旗产投,100亿元是借给金世旗产投。

金世旗产投注册资本为185亿元,由浙商产融、金世旗资源、金世旗资本、中金联控、贵阳恒森、大西南投资分别认缴80亿元、35亿元、25亿元、15亿元、15亿元、15亿元。

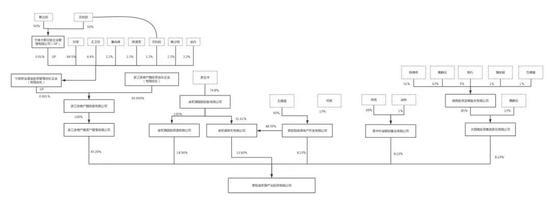

金世旗产投股权结构图

就在大家对其股东出资能力是否足够的关心中,4月26日,金世旗产投的股东发生了变更,新增了“碧桂园地产集团有限公司”(碧桂园地产)。

值得一提的是,此“碧桂园地产”并非港交所上市的“碧桂园”,但二者为关联公司。工商资料显示,“碧桂园地产”成立于2015年4月20日,股东为佛山市顺德区宙华投资咨询有限公司(宙华投资),而宙华投资的最大股东是佛山市顺德区碧桂园物业发展有限公司(碧桂园物业)。而据上市公司“碧桂园”年报显示,碧桂园物业由其100%控股。

根据公告,金世旗产投原股东中金联控、贵阳恒森、大西南投资分别将其持有的金世旗产投的股权转让予碧桂园地产,转让后,中金联控、贵阳恒森、大西南投资不再持有金世旗产投的股权,碧桂园地产合计持有金世旗产投24.3%的股权。

由此,买方金世旗产投的股东大致分为三系:浙商系、碧桂园系、金世旗系。

变化前后金世旗产投的股东情况如下:

金世旗产投股东变更后,碧桂园地产履行原股东中金联控、贵阳恒森、大西南投资认缴的出资义务,并于2018年4月27日向金世旗产投支付货币资金39.5亿元(履行原股东中金联控、贵阳恒森、大西南投资合计原认缴出资45亿元中未缴的39.5亿元,第一期已缴5.5亿元)和股东借款60.5亿元。

也就是说,4月26日成为中天金融资产买方金世旗产投的股东后,碧桂园地产第二天(4月27日)就为此购买支付了100亿元。

而由于碧桂园地产的出现以及提供借款60.5亿,金世旗产投的第一大股东浙商产融,需要出借的100亿也大幅减少,出资压力骤降。

卖资产应得246亿,只待最后一笔120.54亿入账

根据双方签的《股权转让协议》,中天金融所卖资产的246亿交易价款,由金世旗产投以现金方式分三期支付,目前看,只待最后一期120.54亿入账。

这三期支付具体如下:

第一期,协议签署之后10个工作日内,支付价款的10%,即24.6亿元。

第二期,中天金融股东大会审议通过本次交易相关事项后,20个工作日内,金世旗产投支付价款的41%,即100.86亿元。

第三期,标的股权过户至金世旗产投的工商变更登记手续完成后,60个工作日内,金世旗产投支付价款剩余的49%,即120.54亿元。

据券商中国记者梳理中天金融公告,这项资产交易已经走完的流程包括:

3月3日获得买方金世旗产投董事会审议通过。

3月7日获得买方金世旗产投股东会决议审议通过。

3月9日双方签订关于本次重大资产出售事项的附条件生效的《股权转让协议》。3月9日交易方案获得中天金融第七届董事会第75次会议审议通过。

3月30日中天金融2018年第二次临时股东大会,审议通过重大资产出售议案。

4月27日,城投集团100%股权过户至金世旗产投名下,已完成工商变更登记手续,中天金融不再持有城投集团股权。

据公告,金世旗产投截至3月23日已支付第一期交易价款24.6亿元,4月27日支付第二期交易价款100.86亿元,目前已累计支付125.46亿元。

也就是说,中天金融卖资产的246亿资金,已经拿到了前两笔共计125.46亿。第三笔资金120.54亿的必要步骤“城投集团过户”已经完成,只看60个工作日内(即2018年7月24日前),金世旗产投能否支付了。