资管新规开启了分级基金消亡的程序?

既然公募产品不允许分级,该规定限制了公募基金重新发行分级产品的可能。另外,目前存量产品主要是分级基金,对过渡期结束后违反规定的存量产品的处置的解释存在歧义。一种解释是过渡期后存续期结束,大概率将面临转型或强制清盘可能;另一种理解认为分级产品多为永续型,此类产品无需续期。

以现在金融严监管的态势来看,分级基金的消亡是迟早的事情。由于分级A、B份额存在折溢价情况,强制清盘可能会导致A、B份额投资者强烈反对,例如现在A份额折价如果按净值清算,估计A份额瞬间得到套利收益,溢价的B份额持有者则不情愿地面对溢价的消失。《新规》的过渡期是到2020年,估计在此期间分级基金的投资门槛还会进一步提高,例如从30万提高到50万,再从50万提高到100万,就如同交易所对付债券维权者一样,把+Q的企业债的投资门槛直接设置为300万元,之后的群体性债券违约维权事件(例如超日债)就没有了……分级基金消亡的倒计时已开始……

回顾一下分级基金的历史吧……

2007年:第一只分级基金国投瑞银瑞福分级诞生;

2009年:第二只分级基金长盛同庆募集150亿元;

2010年:分级基金结构成型,代表基金银华深100分级

2012年:《分级基金产品审核指引》,规定合并募集的分级基金认购额不低于5万元。

2015年:分级基金在闪电熊中暴跌,由于净值没有涨跌停,但是价格有涨跌停导致净值与价格严重偏离,分级基金的触发下折进一步导致溢价瞬间消亡,分级B投资者开始维权,分级基金审批暂停。

2016年:两市交易所分别发布了《分级基金业务管理指引》,分级基金投资者门槛30万元,且需要到营业部临柜面签!

2018年:央行发布《关于规范金融机构资产管理业务的指导意见》,其中明确规定:公募产品和开放式私募产品不得进行份额分级。

什么是分级基金? 分级基金(Structured Fund)又叫“结构型基金”,是指在一个投资组合下,通过对基金收益或净资产的分解,形成两级(或多级)风险收益表现有一定差异化基金份额的基金品种。它的主要特点是将基金产品分为两类或多类份额,并分别给予不同的收益分配。分级基金各个子基金的净值与份额占比的乘积之和等于母基金的净值。例如拆分成两类份额的母基金净值=A类子基净值 X A份额占比% + B类子基净值 X B份额占比%。如果母基金不进行拆分,其本身是一个普通的基金。(感谢紫薇侍郎的分级基金百科)

2007年,第一支主动投资型分级基金国投瑞银瑞福分级基金首发规模60亿(A:B 忘记是5:5还是6:4, 前者的概率大些),起初的分级基金是封闭式的(瑞富的封闭期是五年),B份额上市交易,A份额在银行端销售,每年开放一次。由于B份额的杠杆性,B份额似乎一直溢价交易。首发买B份额的投资者在B份额上市赚到钱了。

2009年,长盛基金如法炮制推出长盛同庆(封闭期三年, A:B比例为4:6),机制为申购母基金按6:4的比例分拆为A份额与B份额。营销策略:B份额溢价、A份额平价,申购必有套利空间。营销策略非常成功,基金公司的销售目标本为60亿,结果销售了150亿(都是来套利的!),结果B份额上市首日90亿份B份额争相套利,结果接盘力量不足,打着套利算盘的持有人改玩“跑的快”了,B份额上市首日跌停,次日继续下跌,听说有些受伤的投资者把某券商的营业部都砸了。同时,主动管理型分级的问题暴露出来,原本B份额具有1.67本杠杆,结果源于产品选股问题与仓位不足问题,导致B份额的实际杠杆不足1.2。同庆B长期折价交易…..分级基金进入暗淡期。长盛以此收150亿规模三年的管理费,此产品的对于基金公司意义重大。

同期,为了避免分级基金的整体折价,国投瑞银基金引出了A、B合并为母基金赎回的机制,国投瑞银发行了开放式的瑞和沪深300指数(3757.383, 0.51, 0.01%)(3757.3833, 0.51, 0.01%)分级基金,成为第一支可以子母基金配对转换的LOF指数型盈利分级模式分级基金。但是由于长盛同庆阴影,瑞和的收益分配制度有些畸形(据说受了玉皇大帝的指点导致),具体为一年期内,指数涨幅10%以内的80%收益归A、20%归B,超过10%的部分20%归A、80%归B,如果下跌,A、B同跌……瑞和的发行并不成功。但是,配对转换机制为未来分级基金留下宝贵的经验。

2010年,基金公司吸取长盛同庆主动管理型分级基金的教训与借鉴配对转换机制的经验继续分级基金的探索,国联安基金推出跟踪中证100指数(3804.935, -4.39, -0.12%)(3804.9347, -4.40, -0.12%)的国联安双禧分级基金(A:B为6:4)、申万菱信推出深成指分级(A:B为5:5)、银华基金推出深证100分级(A:B为5:5)。根据后来经验,投资者喜好高杠杆、高弹性的B份额。相比三个指数而言相比中证100指数的弹性不足,深证100指数(5246.747, 17.11, 0.33%)具有优势,同时配合2010年的四万亿的市场行情B份额的威力展现,银华深证100指数分级基金大受欢迎,银华基金逐渐取代了长盛基金融资型分级基金霸主地位。银华之后相继推出等权90分级、银华消费分级股票、银华中证内地资源指数分级。

2012年年初,证监会基金部出台《分级基金产品审核指引》,规定了分级基金为融资型分级基金。股票型分级基金初始份额杠杆不超过2倍,净值杠杆最大不超过6倍;债券型分级基金初始份额杠杆不超过3.333倍,净值杠杆不超过8倍。合并募集的分级基金认购额不低于5万元……

同年,第一个分级基金银华等权90分级基金下折,A份额大涨。改变了机构投资者对A类份额的定价。债券的定价由利率与期限决定,A份额被大家认为是永续债,结果等权90不到两年下拆,相当于A份额75%到期还本付息,永续债变成了两年期债,A份额估值大变。

起初分级基金“上拆”阀值为母基金净值2.00元,对应的B份额杠杆为1.33,B份额越上涨杠杆越小,产品吸引力越小,以致产品规模下降,之后各个基金公司分别将“上折”阀值调整为母基金净值1.500元,之后也有下调到1.400元的,也为2014-2015年分级基金频繁“上折”与“下折”留下伏笔。

2013年,银华第一个布局转债分级,投资者喜好高杠杆产品,但是《指引》规定股票分级的初始最大杠杆是两倍,转债算债券可以发行7:3分级,即B份额出示杠杆为3.33在加上基金回购杠杆1.4最大杠杆高达4.67。一旦市场起稳回升(正股价格〉转股价格),转债的股性凸现。之后,招商、东吴相继推出转债分级基金,之后监管层意识到转债分级其实不是债券分级,而是股票分级之后,就不再有转债分级获批。PS,招商转债分级有期限估计2016年到期,东吴的具体有没有期限不记得了,如果未来转债分级也就剩下银华转债分级了……

同期,中欧上报的第一支多空分级,仅有几次象征性的反馈并无实质进展;杠杆ETF的前途未卜。基金公司现在两手准备,一边干传统分级基金、一边搞新杠杆工具创新,但未有实质性进展。反而是同期在台湾、香港市场杠杆ETF纷纷上市交易……

各个基金业在积极布局行业分级,比如国泰的地产分级、医药分级、食品分级;申万的证券分级、环保分级、军工分级,鹏华基金的资源分级、信息分级、非银分级、地产分级、军工分级。当然,还有我们的H股分级,恒生分级为代码的QDII分级产品……

2014年,最著名的代码是150172…… 四季度的吃饭行情,让证券分级规模飕飕的、飕飕的。同时还有国企改分级、军工分级、创业板分级……主题分级由于行业分级,为啥? 老百姓(76.000, -1.54, -1.99%)(-- --,诊股)基本不懂啥行业分类,你跟他说军工、国企改革都听过……

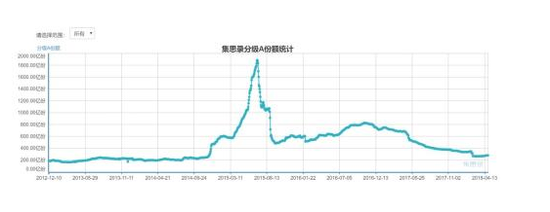

2015年,关于分级基金的事情,我们大家就比较熟悉了,分级基金规模从1000亿上涨到6000亿(场内+场外),并回落到场内1000多亿…… 无数的新入市的投资者,股票账户中出现的第一个代码不再是股票而是分级B,在股市下跌中,分级B的下跌更快…… 就出现了之后的维权事件……

2016年,国债收益率一路下滑,10年期国债收益率不到2.5%,保利地产(13.170, 0.04, 0.30%)(-- --,诊股)三年期债券利率2.95%…… 各路资金开始争抢分级A,加之A股市场的醉生梦死,分级B被分级A搞的惨目忍睹啊,当初B溢价都是20%+,现在折价20%+,实质证明市场可以解决一切而非监管层的金箍棒……

金融创新与金融监管的关系是一种相互促进的螺旋上升关系,金融创新之后总会伴随着金融监管,金融监管之后又是金融创新,如此交替往复的循环。让我们猜猜中国的杠杆ETF在多少年后将会出现? 五年、十年之后……